Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Centene Corporation 'ın (NYSE:CNC ) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Centene için en son analizimize göz atın

Centene Ne Kadar Borç Taşıyor?

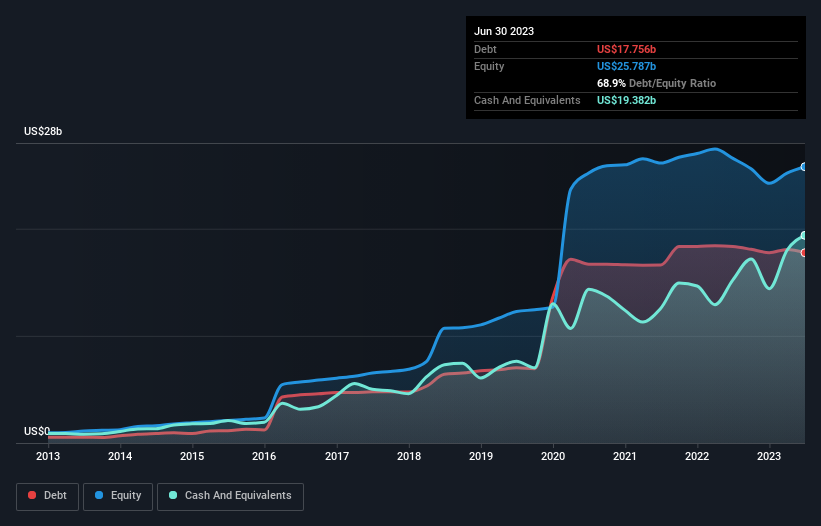

Aşağıda görebileceğiniz gibi, Centene'in Haziran 2023 itibariyle 17,8 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Ancak bunu dengelemek için 19,4 milyar ABD doları nakit parası da var, yani 1,63 milyar ABD doları net nakde sahip.

Centene'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Centene'in 12 ay içinde vadesi gelen 31,3 milyar ABD$ tutarında yükümlülüğü ve 12 aydan sonra vadesi gelen 25,8 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 19,4 milyar ABD$ nakit ve 12 ay içinde ödenmesi gereken 13,6 milyar ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 24,1 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Bu açık, şirketin 38,9 milyar ABD$'lık çok önemli piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Centene'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir. Kayda değer yükümlülükleri olsa da, Centene'in borcundan daha fazla nakdi var, bu nedenle borcunu güvenli bir şekilde yönetebileceğinden oldukça eminiz.

Centene'in geçen yıl FVÖK'ünü %15 oranında artırarak borç yönetimi kabiliyetini daha da artırması da iyi bir gelişme. Borç seviyeleri analiz edilirken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta Centene'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Centene'in bilançosunda net nakit olsa da, bu nakit bakiyesini ne kadar hızlı oluşturduğunu (veya erittiğini) anlamamıza yardımcı olması için faiz ve vergi öncesi kazancı (FVÖK) serbest nakit akışına dönüştürme becerisine bakmaya değer. Son üç yılda Centene aslında FVÖK'ten daha fazla serbest nakit akışı üretti. Bu tür güçlü nakit üretimi, yaban arısı kostümü giymiş bir köpek yavrusu gibi içimizi ısıtıyor.

Özetlemek gerekirse

Centene'in bilançosu, toplam yükümlülükler nedeniyle çok güçlü olmasa da, 1,63 milyar ABD Doları net nakde sahip olduğunu görmek açıkça olumludur. İşin en güzel yanı ise bu FVÖK'ün %132'sinin serbest nakit akışına dönüştürülerek 7,7 milyar ABD doları elde edilmiş olmasıdır. Dolayısıyla Centene'in borç kullanımından rahatsız değiliz. Centene'in içerideki çalışanlarının son zamanlarda hisse satın aldığını öğrenirsek, hisseyi daha fazla araştırmak için motive oluruz. Eğer siz de bunu istiyorsanız şanslısınız, çünkü bugün içeriden öğrenenlerin bildirdiği işlemler listemizi ücretsiz olarak paylaşıyoruz.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Centene might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.