Cerus Corporation (NASDAQ:CERS) Hisseleri %29 Roketlendi Ancak Birçok Kişi Hala Şirketi Görmezden Geliyor

Cerus Corporation(NASDAQ:CERS) hisseleri, halihazırda güçlü bir performans göstermesine rağmen, son otuz günde %29'luk bir kazançla güçlenmeye devam ediyor. Ne yazık ki, geçen ayın kazançları geçen yılın kayıplarını düzeltmek için çok az şey yaptı ve hisse senedi bu süre zarfında hala% 14 düştü.

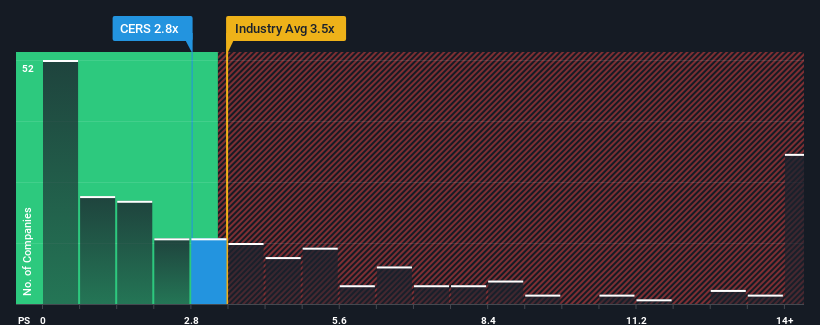

Fiyattaki sert sıçramaya rağmen, Cerus'un 2,8x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz, çünkü Amerika Birleşik Devletleri'ndeki Tıbbi Ekipman endüstrisi için medyan fiyat-satış (veya "F/S") oranı da 3,5x'e yakındır. Bununla birlikte, yatırımcılar farklı bir fırsatı ya da maliyetli bir hatayı göz ardı edebileceğinden, P/S'yi açıklama yapmadan görmezden gelmek akıllıca değildir.

Cerus için son analizimize bakın

Cerus Nasıl Performans Gösteriyor?

Cerus'un azalan gelirleri, gelirlerinde ortalama olarak bir miktar artış görülen diğer şirketlerle kıyaslandığında son zamanlarda iyi bir performans göstermiyor. Bir olasılık, yatırımcılar bu zayıf gelir performansının tersine döneceğini düşündüğü için P/S oranının ılımlı olmasıdır. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Cerus hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Büyümesi Metrikleri K/Z Hakkında Bize Ne Söylüyor?

Cerus'unki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü yakından takip ettiği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %3,5'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Yine de, takdire şayan bir şekilde, son 12 ay bir yana bırakılırsa, gelirler üç yıl öncesine kıyasla toplamda %70 artmıştır. Buna göre, her ne kadar koşuyu devam ettirmeyi tercih etmiş olsalar da, hissedarlar orta vadeli gelir artış oranlarını kesinlikle memnuniyetle karşılayacaktır.

Şimdi ileriye baktığımızda, şirketi takip eden dört analiste göre önümüzdeki üç yıl boyunca gelirin yıllık %12 oranında artması bekleniyor. Bu arada, sektörün geri kalanının her yıl yalnızca %9,5 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunu göz önünde bulundurarak, Cerus'un F/K'sının sektördeki emsallerine yakın olmasını ilgi çekici buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Son Söz

Cerus, F/K'sını sektördeki diğer şirketlerle aynı seviyeye getiren sağlam bir fiyat artışıyla yeniden gözde olmuş gibi görünüyor Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumamak konusunda uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya çıkarabilir.

Cerus'un analist tahminlerine baktığımızda, üstün gelir görünümünün F/K'sına beklediğimiz desteği vermediğini görüyoruz. Piyasanın fiyatlandırdığı bazı riskler olabilir ve bu da F/K oranının olumlu görünümle eşleşmesini engelliyor olabilir. Ancak, analistlerin tahminlerine katılıyorsanız, hisse senedini cazip bir fiyattan alabilirsiniz.

Peki ya diğer riskler? Her şirkette vardır ve Cerus için bilmeniz gereken 3 uyarı işareti tespit ettik.

Cerus'un işinin gücünden emin değilseniz, gözden kaçırmış olabileceğiniz diğer bazı şirketler için neden sağlam iş temellerine sahip hisse senetlerinin interaktif listemizi keşfetmiyorsunuz?

If you're looking to trade Cerus, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Cerus might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.