Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. CareCloud, Inc.(NASDAQ:CCLD) şirketinin işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

CareCloud için en son analizimizi görüntüleyin

CareCloud'un Borcu Ne Kadar?

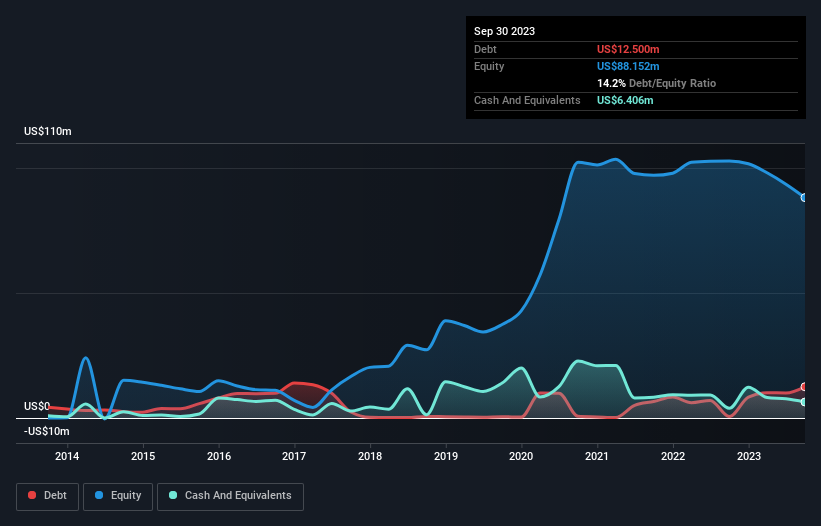

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle CareCloud'un 12,5 milyon ABD Doları borcu olduğunu ve bir yıl içinde 566,0 bin ABD Doları artış gösterdiğini gösteriyor. Diğer taraftan, 6,41 milyon ABD Doları nakit paraya sahiptir ve bu da yaklaşık 6,09 milyon ABD Doları net borca yol açmaktadır.

CareCloud'un Bilançosu Ne Kadar Güçlü?

En son bilançodan CareCloud'un bir yıl içinde vadesi gelen 21,9 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 15,8 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 6,41 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 17,3 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 14,1 milyon ABD Doları daha fazladır.

Bu açık, 21,2 milyon ABD$'lık piyasa değerine göre oldukça büyüktür, bu nedenle hissedarların CareCloud'un borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenlerin bilançoyu desteklemesini talep etmesi halinde, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta CareCloud'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

12 ay boyunca CareCloud FVÖK düzeyinde zarar etti ve geliri %16'lık bir düşüşle 121 milyon ABD dolarına geriledi. Büyüme görmeyi tercih ederdik.

Caveat Emptor

CareCloud'un düşen geliri ıslak bir battaniye kadar iç açıcı olsa da, muhtemelen faiz ve vergi öncesi kar (FVÖK) zararı daha da az çekici. FVÖK zararı tam 2,5 milyon ABD doları olarak gerçekleşti. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Dolayısıyla, bilançosunun onarılamayacak kadar olmasa da biraz zorlandığını düşünüyoruz. Son on iki aydaki 20 milyon ABD$'lık zararını kâra dönüştürürse kendimizi daha iyi hissedeceğiz. Bu arada, hisse senedinin çok riskli olduğunu düşünüyoruz. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. CareCloud 'un yatırım analizimizde 4 uyarı işareti gösterdiğini ve bunlardan 1'inin bize çok iyi gelmediğini unutmayın...

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if CareCloud might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.