Philip Morris International'ın (NYSE:PM) yatırımcıları, son beş yıldaki %76'lık hatırı sayılır getirisinden memnun kalacaklardır

Bir hisse senedi satın alır ve uzun yıllar boyunca elinizde tutarsanız, kâr etmeyi umarsınız. Daha da iyisi, hisse fiyatının piyasa ortalamasından daha fazla yükseldiğini görmek istersiniz. Ancak Philip Morris International Inc.(NYSE:PM), beş yılda %33'lük bir hisse fiyatı artışıyla bu ikinci hedefin gerisinde kaldı ve bu da piyasa getirisinin altında. Yakınlaştırıldığında, hisse senedi son bir yılda %12 gibi kayda değer bir artış göstermiştir.

Bunu akılda tutarak, şirketin altında yatan temellerin uzun vadeli performansın itici gücü olup olmadığını veya bazı tutarsızlıklar olup olmadığını görmeye değer.

Philip Morris International için son analizimize göz atın

Benjamin Graham'ın deyimiyle: Kısa vadede piyasa bir oylama makinesidir, ancak uzun vadede bir tartı makinesidir. Piyasa duyarlılığının zaman içinde nasıl değiştiğini incelemenin bir yolu, bir şirketin hisse fiyatı ile hisse başına kazancı (EPS) arasındaki etkileşime bakmaktır.

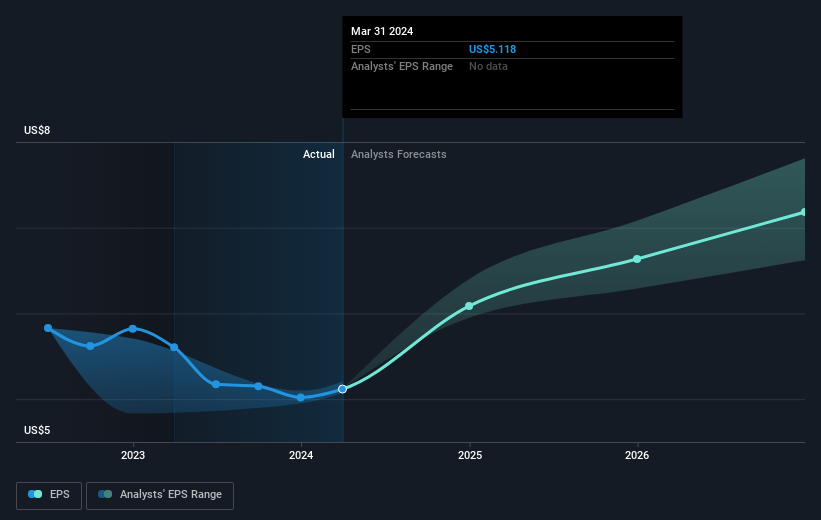

Philip Morris International, yarım on yıl boyunca hisse başına kazancını yılda %0,7 oranında artırmayı başardı. Bu EPS büyümesi, hisse fiyatındaki yıllık ortalama %6'lık artıştan daha düşüktür. Dolayısıyla, piyasanın işletme hakkında beş yıl öncesine kıyasla daha yüksek bir görüşe sahip olduğunu varsaymak doğru olacaktır. Beş yıllık kazanç artışı geçmişi göz önüne alındığında bu çok da şaşırtıcı değil.

Aşağıdaki resim, EPS'nin zaman içinde nasıl izlendiğini göstermektedir (resmin üzerine tıklarsanız daha fazla ayrıntı görebilirsiniz).

Philip Morris International'ın kazanç, gelir ve nakit akışını gösteren bu interaktif grafiği inceleyerek Philip Morris International'ın temel metriklerini daha derinlemesine inceleyin.

Temettüler Ne Olacak?

Yatırım getirilerine bakarken, toplam hissedar getirisi (TSR) ile hisse fiyatı getirisi arasındaki farkı göz önünde bulundurmak önemlidir. Hisse fiyatı getirisi yalnızca hisse fiyatındaki değişimi yansıtırken, TSR temettülerin değerini (yeniden yatırıldıkları varsayılarak) ve herhangi bir iskontolu sermaye artırımı veya bölünmenin faydasını içerir. Dolayısıyla, cömert bir temettü ödeyen şirketler için TSR genellikle hisse fiyatı getirisinden çok daha yüksektir. Philip Morris International'ın son 5 yıllık TSR'si %76'dır. Bu, daha önce bahsettiğimiz hisse fiyatı getirisini aşmaktadır. Ve temettü ödemelerinin bu farklılığı büyük ölçüde açıkladığını tahmin etmek için hiçbir ödül yok!

Farklı Bir Perspektif

Philip Morris International hissedarları yıl boyunca toplam %18'lik bir getiri elde etti. Ancak bu getiri piyasanın gerisinde kalmıştır. İyi tarafından bakacak olursak, bu yine de bir kazançtır ve on yılın yarısındaki ortalama %12'lik getiriden daha iyidir. Bu, şirketin stratejisini sürdürürken yeni yatırımcıları kazandığını gösterebilir. Piyasa koşullarının hisse fiyatı üzerinde yaratabileceği farklı etkileri dikkate almaya değer olsa da, daha da önemli olan başka faktörler de vardır. Örneğin riskler gibi. Her şirkette vardır ve Philip Morris International için bilmeniz gereken 3 uyarı işareti tespit ettik (bunlardan 1'i göz ardı edilemez!).

Ancak unutmayın: Philip Morris International satın alınacak en iyi hisse senedi olmayabilir. Bu nedenle, geçmiş kazanç büyümesi (ve daha fazla büyüme tahmini) olan ilginç şirketlerin bu ücretsiz listesine bir göz atın.

Lütfen bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Philip Morris International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.