Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşünürken borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. The Duckhorn Portfolio, Inc.(NYSE:NAPA) şirketinin işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarında yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Duckhorn Portfolio için en son analizimize bakın

Duckhorn Portföy Ne Kadar Borç Taşıyor?

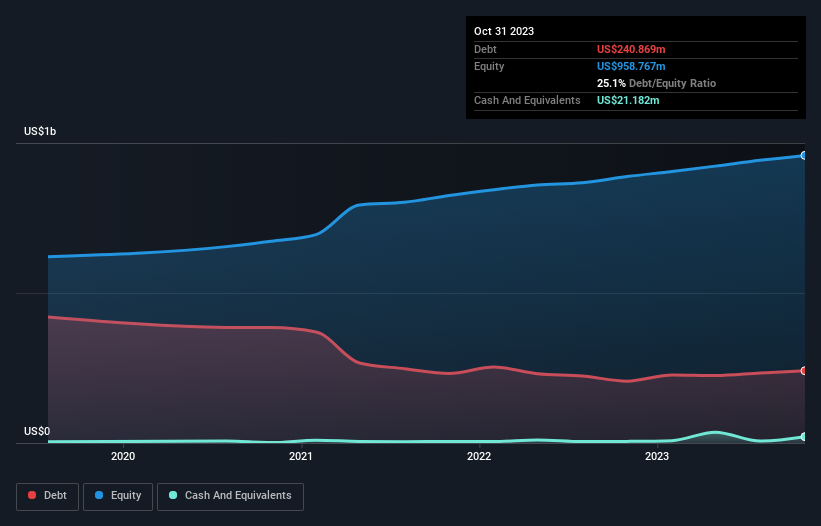

Aşağıda görebileceğiniz gibi, Ekim 2023 sonunda, Duckhorn Portfolio'nun bir yıl önceki 206,2 milyon ABD dolarından 240,9 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Diğer taraftan, 21,2 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 219,7 milyon ABD$ net borca yol açmaktadır.

Duckhorn Portföy'ün Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Duckhorn Portfolio'nun vadesi 12 ay içinde dolacak 157,5 milyon ABD$ tutarında yükümlülüğü ve vadesi 12 aydan uzun olan 337,0 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Öte yandan, 21,2 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 71,3 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 402,0 milyon ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Duckhorn Portföy 1,04 milyar ABD Doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Duckhorn Portföy'ün net borcu FAVÖK'ünün 1,7 katı gibi oldukça makul bir seviyede bulunurken, FVÖK'ü geçen yıl faiz giderlerini sadece 6,6 kez karşıladı. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. Duckhorn Portföy'ün geçen yıl FVÖK'ünü %19 oranında artırarak borç yönetimi kabiliyetini daha da artırması da iyi bir gelişme. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak Duckhorn Portfolio'nun ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yılda, Duckhorn Portfolio'nun serbest nakit akışı, FVÖK'ünün %31'ine tekabül ediyor ve bu oran beklediğimizden daha düşük. Konu borç ödemeye geldiğinde bu pek de iyi değil.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Duckhorn Portföy için öne çıkan olumlu nokta, FVÖK'ünü güvenle büyütebilecek gibi görünmesiydi. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değildi. Örneğin, FVÖK'ün serbest nakit akışına dönüşümü bizi borç konusunda biraz tedirgin ediyor. Tüm bu verilere baktığımızda, Duckhorn Portföy'ün borç seviyeleri konusunda biraz temkinli olduğumuzu hissediyoruz. Borcun daha yüksek potansiyel getirileri olsa da, hissedarların borç seviyelerinin hisse senedini nasıl daha riskli hale getirebileceğini kesinlikle göz önünde bulundurmaları gerektiğini düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: Duckhorn Portfolio için bilmeniz gereken 1 uyarı işareti tespit ettik.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

If you're looking to trade Duckhorn Portfolio, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Duckhorn Portfolio might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.