Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. McCormick & Company, Incorporated 'ın (NYSE:MKC ) bilançosunda borç olduğunu not ediyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

McCormick için son analizimizi görüntüleyin

McCormick'in Net Borcu Nedir?

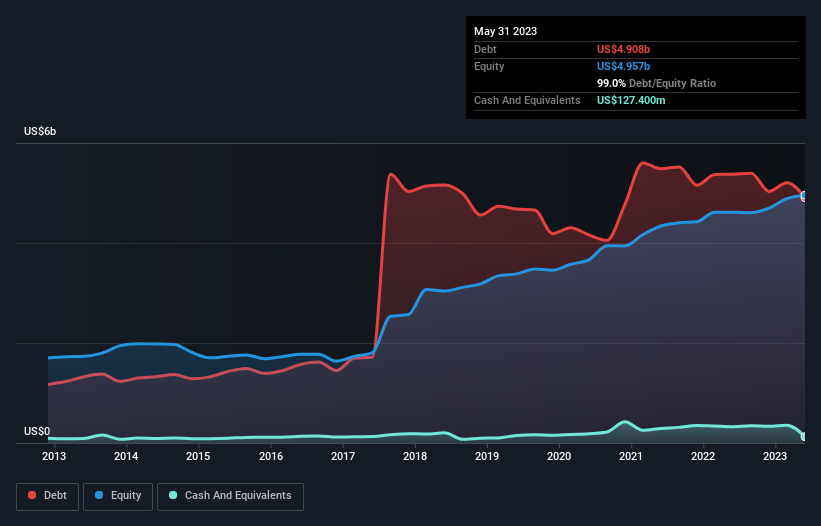

Aşağıda görebileceğiniz gibi, McCormick'in Mayıs 2023'te 4,91 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 5,37 milyar ABD Dolarına düşmüştü. Bununla birlikte, 127,4 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 4,78 milyar ABD dolarıdır.

McCormick'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, McCormick'in 12 ay içinde ödenmesi gereken 2,49 milyar ABD$ ve 12 aydan uzun vadede ödenmesi gereken 5,46 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 127,4 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 557,2 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 7,27 milyar ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü McCormick 21,4 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

McCormick'in borcunun FAVÖK'e oranı 4,1'dir ve FVÖK'ü faiz giderini 5,9 kat karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen sorunlu olduğunu söylemekten kaçınacağımızı göstermektedir. Özellikle McCormick'in FVÖK'ü geçen yıl oldukça yatay seyretti. Kazançlarda bir miktar büyüme görmeyi tercih ederiz, çünkü bu her zaman borcun azalmasına yardımcı olur. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta McCormick'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. McCormick son üç yılda FVÖK'ünün %58'i kadar serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışına faiz ve verginin dahil edilmediği düşünüldüğünde normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirir.

Bizim Görüşümüz

Gördüğümüz kadarıyla McCormick'in net borcunun FAVÖK'e oranı göz önüne alındığında işi kolay değil, ancak dikkate aldığımız diğer faktörler iyimser olmamıza neden oluyor. FAVÖK'ü serbest nakit akışına dönüştürmek için yeterli kapasiteye sahip olduğuna şüphe yok. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, McCormick'in borç kullanımı konusunda biraz temkinli davranıyoruz. Borcun özkaynak getirisini artırabileceğini takdir etmekle birlikte, hissedarların borç seviyelerini artmaması için yakından takip etmelerini öneriyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, McCormick için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşf ettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Valuation is complex, but we're here to simplify it.

Discover if McCormick might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.