Whole Earth Brands, Inc. (NASDAQ:FREE) Hisseleri %31 Sıçradı Ancak Hala Hikayenin Tamamını Anlatmıyorlar

Whole Earth Brands, Inc.(NASDAQ:FREE) hisse fiyatı geçtiğimiz ay çok iyi bir performans göstererek %31'lik mükemmel bir kazanç elde etti. Biraz daha geriye baktığımızda, hisse senedinin geçen yıl %32 artış gösterdiğini görmek cesaret verici.

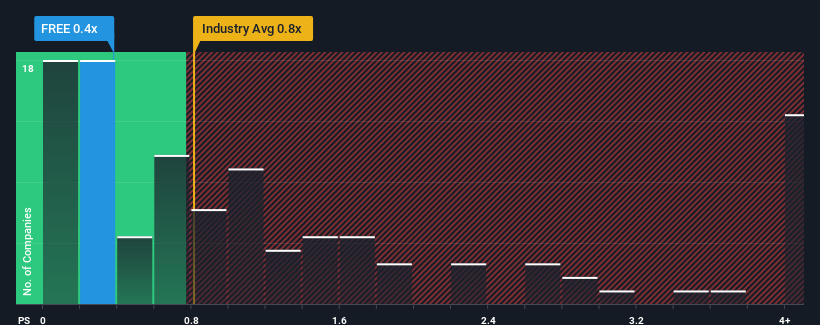

Fiyattaki sert sıçramaya rağmen, Whole Earth Brands'in şu anda 0,4x olan fiyat-satış (veya "P/S") oranının, medyan P/S oranının 0,8x civarında olduğu Amerika Birleşik Devletleri'ndeki Gıda sektörüne kıyasla oldukça "orta yol" göründüğünü söylemek zor değil. Bununla birlikte, yatırımcılar farklı bir fırsatı veya maliyetli bir hatayı göz ardı edebileceğinden, açıklama yapmadan P/S'yi görmezden gelmek akıllıca değildir.

Whole Earth Brands için son analizimize bakın

Whole Earth Brands'in Son Performansı Nasıl Görünüyor?

Son zamanlarda Whole Earth Brands'in gelirleri diğer şirketlere kıyasla daha yavaş artıyor. Bir olasılık, yatırımcılar bu cansız gelir performansının tersine döneceğini düşündüğü için P/S oranının ılımlı olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilir.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Whole Earth Brands hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Büyümesi Metrikleri K/S Hakkında Bize Ne Söylüyor?

Whole Earth Brands'inki gibi F/K oranlarının makul kabul edilmesi için bir şirketin sektörle eşleşmesi gerektiğine dair doğal bir varsayım vardır.

Son gelir yılını gözden geçirecek olursak, şirket bir yıl öncesine göre neredeyse hiç sapma göstermeyen bir sonuç açıklamıştır. Her ne kadar sevindirici olsa da, son 12 ay dikkate alınmaksızın, gelir üç yıl öncesine göre toplamda %101 artmıştır. Buna göre, hissedarlar memnun olacak, ancak son 12 ay hakkında düşünmeleri gereken bazı sorular da olacaktır.

Geleceğe baktığımızda, şirketi takip eden üç analistin tahminlerine göre önümüzdeki üç yıl boyunca gelirlerin yılda %5,7 oranında artması bekleniyor. Sektörün her yıl yalnızca %2,7 büyüyeceği öngörüldüğünden, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bunu göz önünde bulundurduğumuzda, Whole Earth Brands'in F/K'sının sektördeki emsallerine yakın olmasını ilgi çekici buluyoruz. Görünüşe göre bazı hissedarlar tahminlere şüpheyle yaklaşıyor ve daha düşük satış fiyatlarını kabul ediyor.

Son Söz

Hisseleri önemli ölçüde yükseldi ve şimdi Whole Earth Brands'in F/K'sı sektör ortalaması aralığına geri döndü. Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Whole Earth Brands'in tahmin edilen gelir artışı sektörün genelinden daha yüksek olduğu için şu anda beklenenden daha düşük bir F/K ile işlem gördüğünü tespit ettik. Sektörün üzerinde bir büyüme ile güçlü bir gelir görünümü gördüğümüzde, bu rakamlar etrafındaki potansiyel belirsizliğin P/S oranı üzerinde hafif bir baskı oluşturabileceğini varsayabiliriz. Ancak, analistlerin tahminlerine katılıyorsanız, hisse senedini cazip bir fiyattan alabilirsiniz.

Peki ya diğer riskler? Her şirkette vardır ve Whole Earth Brands için bilmeniz gereken 2 uyarı işareti tespit ettik.

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Whole Earth Brands might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.