Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi Alico, Inc. (NASDAQ:ALCO ) de borç kullanmaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar hiçbir şey elde edemeden çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Alico için son analizimizi görüntüleyin

Alico Ne Kadar Borç Taşıyor?

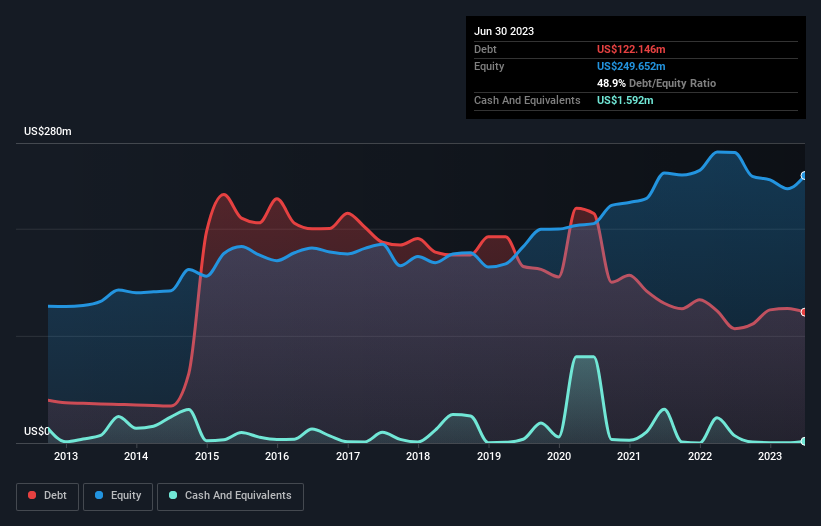

Aşağıda görebileceğiniz gibi, Haziran 2023 sonunda Alico'nun bir yıl önceki 106,7 milyon ABD dolarından 122,1 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Ve çok fazla nakdi yok, bu yüzden net borcu yaklaşık aynı.

Alico'nun Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Alico'nun bir yıl içinde vadesi gelecek 15,4 milyon ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 156,1 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 1,59 milyon ABD Doları nakit ve 5,41 milyon ABD Doları tutarında 12 ay içinde ödenmesi gereken alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 164,5 milyon ABD$ daha fazladır.

Bu açık 203,1 milyon ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Alico'nun borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenlerin bilançoyu desteklemesini talep etmesi halinde, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Alico'nun zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Alico 12 ay boyunca FVÖK düzeyinde zarar etti ve geliri %58'lik bir düşüşle 40 milyon ABD dolarına geriledi. Bu bizi en hafif tabirle tedirgin ediyor.

Caveat Emptor

Alico'nun son on iki aydaki geliri düşmekle kalmadı, aynı zamanda faiz ve vergi öncesi kârı (FVÖK) da negatif oldu. Gerçekten de FVÖK düzeyinde 5,4 milyon ABD doları zarar etmiştir. Yukarıda belirtilen yükümlülüklerle birlikte düşünüldüğünde, şirketin bu kadar çok borç kullanması gerektiği konusunda bize pek güven vermiyor. Açıkçası, zamanla iyileştirilebilecek olsa da bilançonun uygunluktan uzak olduğunu düşünüyoruz. Bununla birlikte, geçen yıl 24 milyon ABD Doları nakit yakmış olması da yardımcı olmuyor. Yani kısacası gerçekten riskli bir hisse senedi. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Alico için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

If you're looking to trade Alico, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Alico might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.