Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Green Plains Inc. şirketinin(NASDAQ:GPRE) bilançosunda borç bulunduğunu not ediyoruz. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Tür Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak veya kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Green Plains için son analizimizi görüntüleyin

Green Plains'in Borcu Ne Kadar?

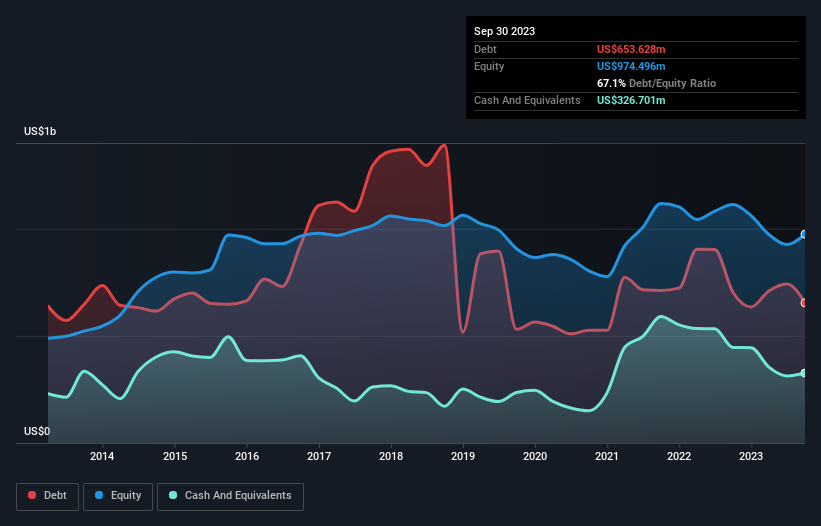

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Green Plains'in Eylül 2023'te bir yıl önceki 703,2 milyon ABD dolarından 653,6 milyon ABD doları borcu olduğunu gösteriyor. Bununla birlikte, bunu dengeleyen 326,7 milyon ABD Doları nakit var ve bu da yaklaşık 326,9 milyon ABD Doları net borca yol açıyor.

Green Plains'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine göre Green Plains'in bir yıl içinde vadesi gelecek olan 402,5 milyon ABD$ tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek olan 574,2 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 326,7 milyon ABD$ nakit ve 12 ay içinde vadesi dolacak 143,9 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 506,1 milyon ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Green Plains 1,46 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Green Plains'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Geçtiğimiz yıl Green Plains'in geliri oldukça sabit kaldı ve negatif bir FVÖK elde etti. Bu çok kötü olmasa da büyüme görmeyi tercih ederdik.

Caveat Emptor

Son on iki ayda Green Plains faiz ve vergi öncesi kar (FVÖK) zararı üretti. Gerçekten de FVÖK düzeyinde 107 milyon ABD$ zarar etmiştir. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Dolayısıyla, bilançosunun onarılamayacak kadar olmasa da biraz zorlandığını düşünüyoruz. Bir başka ihtiyat nedeni de son on iki ayda 58 milyon ABD doları negatif serbest nakit akışı sağlamasıdır. Yani açıkçası riskli olduğunu düşünüyoruz. Bir şirketin biraz riskli olduğunu düşündüğümde, içeridekilerin herhangi bir hisse satışı rapor edip etmediğini kontrol etmenin sorumlu olduğunu düşünüyorum. Neyse ki, Green Plains içeriden öğrenenlerin işlemlerini gösteren grafiğimizi görmek için buraya tıklayabilirsiniz.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Green Plains 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.