Travel + Leisure Co. EPS'yi %6,9 Oranında Aştı: İşte Analistlerin Bundan Sonra Ne Olacağını Düşündükleri

Travel + Leisure Co.(NYSE:TNL) yatırımcıları, yıllık sonuçlarının açıklanmasının ardından hisselerinin %9,2 artarak 45,12 ABD$ seviyesinden kapanmasıyla iyi bir hafta geçirdi. Sonuçlar genel olarak olumluydu - 3,8 milyar ABD$ tutarındaki gelirler analistlerin tahminleriyle uyumlu olsa da, Travel + Leisure hisse başına 5,28 ABD$ ile beklenenden biraz daha fazla yasal kâr elde ederek sürpriz yaptı. Analistler genellikle her kazanç raporunda tahminlerini güncellerler ve biz de onların tahminlerine bakarak şirket hakkındaki görüşlerinin değişip değişmediğini ya da dikkat edilmesi gereken yeni endişeler olup olmadığını değerlendirebiliriz. Bunu akılda tutarak, analistlerin gelecek yıl için ne beklediklerini görmek için en son yasal tahminleri bir araya getirdik.

Travel + Leisure için en son analizimizi görüntüleyin

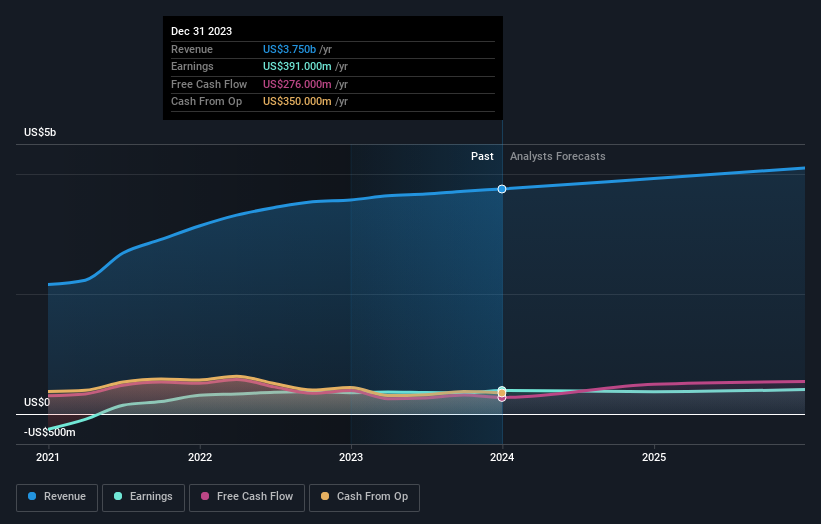

Son sonuçların ardından, Travel + Leisure'ı takip eden altı analist 2024 yılında 3,92 milyar ABD doları gelir öngörüyor. Bu rakama ulaşılması halinde, son 12 aya kıyasla gelirlerde %4,6'lık makul bir iyileşme sağlanmış olacaktır. Hisse başına yasal kazancın 5,43 ABD$ olması ve son 12 aya göre yaklaşık olarak aynı seviyede kalması bekleniyor. Ancak son kazançlardan önce analistler 2024 yılında 3,88 milyar ABD$ gelir ve 5,38 ABD$ hisse başına kazanç (EPS) bekliyorlardı. Dolayısıyla, analistler tahminlerini güncellemiş olsa da, son sonuçların ardından işletmeye yönelik beklentilerde büyük bir değişiklik olmadığı oldukça açık.

Gelir veya kazanç tahminlerinde ya da 50,39 ABD$'lık fiyat hedefinde herhangi bir değişiklik olmaması, şirketin son sonuçlarında beklentileri karşıladığını gösteriyor. Ancak fiyat hedefleri hakkında düşünmenin başka bir yolu daha var, o da analistler tarafından ortaya konan fiyat hedefleri aralığına bakmak, çünkü geniş bir tahmin yelpazesi şirketin olası sonuçları hakkında farklı bir görüşe işaret edebilir. En iyimser Travel + Leisure analisti hisse başına 61,00 ABD doları fiyat hedefine sahipken, en kötümseri 35,00 ABD doları değer biçiyor. Gördüğünüz gibi, analistlerin hepsi hissenin geleceği konusunda hemfikir değil, ancak tahmin aralığı hala oldukça dar, bu da sonucun tamamen öngörülemez olmadığını gösteriyor olabilir.

Şimdi daha büyük resme baktığımızda, bu tahminleri anlamlandırmanın yollarından biri, hem geçmiş performansa hem de sektör büyüme tahminlerine göre nasıl ölçüldüklerini görmektir. Örneğin, Travel + Leisure'ın büyüme hızının anlamlı bir şekilde artmasının beklendiğini ve gelirlerin 2024 sonuna kadar yıllık bazda %4,6 büyüme göstereceğinin tahmin edildiğini fark ettik. Bu, son beş yıldaki yıllık %0,9'luk tarihsel düşüşün oldukça üzerinde. Bunu, sektör gelirlerinin öngörülebilir gelecekte yıllık %9,4 büyümesinin beklendiğini öne süren daha geniş sektöre yönelik analist tahminleriyle karşılaştırın. Dolayısıyla, Travel + Leisure'ın gelir büyümesinin iyileşmesi beklense de, hala sektörden daha yavaş büyümesi bekleniyor.

Alt Çizgi

En belirgin sonuç, analistlerin kazanç tahminlerini önceki tahminlere paralel olarak sabit tutmalarıyla birlikte, son zamanlarda işletmenin beklentilerinde büyük bir değişiklik olmadığıdır. Öte yandan, gelir tahminlerinde de önemli bir değişiklik olmadı; ancak tahminler sektörün genelinden daha kötü performans göstereceklerini ima ediyor. Son tahminlerin fiyat hedeflerini etkilemeye yetmemesi nedeniyle konsensüs fiyat hedefi 50,39 ABD$ seviyesinde sabit kaldı.

Bunu akılda tutarak, yatırımcıların işletmenin uzun vadeli gidişatını göz önünde bulundurmasının çok daha önemli olduğunu düşünüyoruz. Birden fazla Travel + Leisure analistinden 2025 yılına kadar uzanan tahminlerimiz var ve bunları platformumuzda buradan ücretsiz olarak görebilirsiniz.

Bir sonraki adımı atmadan önce, Travel + Leisure için ortaya çıkardığımız 3 uyarı işaretini (1 tanesi endişe verici!) bilmelisiniz.

Valuation is complex, but we're here to simplify it.

Discover if Travel + Leisure might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.