Dingdong (Cayman) Limited'in (NYSE:DDL) %29 Hisse Fiyatı Düşüşü Bazı Risklere İşaret Edebilir

Dingdong (Cayman) Limited (NYSE:DDL) hissedarları, hisse fiyatının çok zor bir ay geçirdiğini, %29 düştüğünü ve önceki dönemin olumlu performansını geri aldığını görmekten memnun olmayacaklardır. Son düşüş, bu süre zarfında %65'lik bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

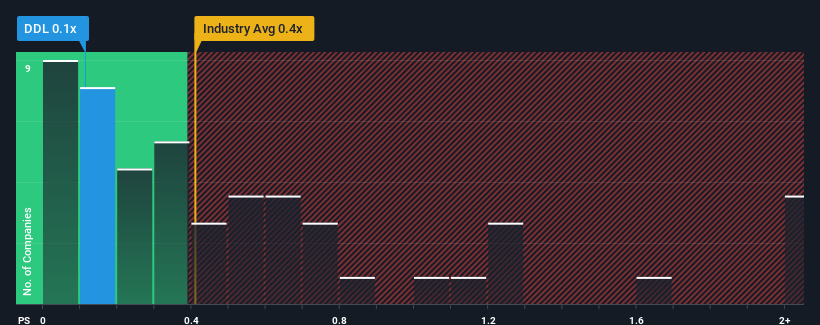

Bu kadar büyük bir fiyat düşüşünden sonra bile, Dingdong (Cayman)'ın 0,1x'lik F/K oranına kayıtsız kaldığınız için affedilebilirsiniz, çünkü Amerika Birleşik Devletleri'ndeki Tüketici Perakendeciliği sektörü için medyan fiyat-satış (veya "F/S") oranı da 0,4x'e yakındır. Bununla birlikte, yatırımcılar farklı bir fırsatı ya da maliyetli bir hatayı göz ardı edebileceğinden, P/S'yi açıklama yapmadan görmezden gelmek akıllıca değildir.

Dingdong (Cayman) için son analizlerimizi görüntüleyin

Dingdong (Cayman)'ın F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Sektör son zamanlarda gelir artışı yaşarken, Dingdong (Cayman)'ın geliri geri vitese geçti, bu da harika değil. Pek çok kişi, F/K'nın düşmesini engelleyen sıkıcı gelir performansının olumlu yönde güçlenmesini bekliyor olabilir. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Dingdong (Cayman) hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.Gelir Tahminleri F/K Oranıyla Uyuşuyor mu?

Dingdong (Cayman), F/K oranını haklı çıkarmak için sektöre benzer bir büyüme göstermelidir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %9,9'luk hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Ancak, bundan önceki birkaç çok güçlü yıl, şirketin son üç yılda toplamda %87 gibi etkileyici bir oranda gelir artışı sağlayabildiği anlamına geliyor. Buna göre, her ne kadar koşuyu devam ettirmeyi tercih etmiş olsalar da, hissedarlar orta vadeli gelir artış oranlarını kesinlikle memnuniyetle karşılayacaklardır.

Şirketi takip eden altı analiste göre, önümüzdeki yıl gelirlerin %1,6 oranında artması bekleniyor. Sektörün %3,7 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bunu akılda tutarak, Dingdong (Cayman)'ın F/K'sının sektördeki emsalleriyle yakından eşleşmesini ilgi çekici buluyoruz. Görünüşe göre çoğu yatırımcı oldukça sınırlı büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için ödeme yapmaya istekli. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlıyor olabilirler.

Anahtar Çıkarım

Hisse fiyatı uçurumdan aşağı düşerken, Dingdong (Cayman) için F/K, Tüketici Perakendeciliği sektörünün geri kalanıyla uyumlu görünüyor. Genel olarak tercihimiz, fiyat-satış oranının kullanımını, piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Analistlerin Dingdong (Cayman)'ın gelir beklentilerine ilişkin tahminlerine baktığımızda, düşük gelir görünümünün F/K'sını tahmin ettiğimiz kadar olumsuz etkilemediğini gördük. Sektöre kıyasla nispeten daha zayıf bir gelir görünümüne sahip şirketler gördüğümüzde, hisse fiyatının düşme riski altında olduğundan şüpheleniriz ve bu da ılımlı F/K'yı düşürür. Bu gibi durumlar, düşük gelir artışının hissiyatı etkilemesi halinde hisse fiyatlarının düşebileceğini görebilecek mevcut ve potansiyel yatırımcılar için bir risk oluşturmaktadır.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. Altı basit kontrol ile Dingdong (Cayman) içinücretsiz bilanço analizimiz aracılığıyla ana risklerin çoğunu değerlendirebilirsiniz.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Dingdong (Cayman) 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.