Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Beazer Homes USA, Inc . (NYSE:BZH ) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Tür Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Beazer Homes USA için son analizimizi görüntüleyin

Beazer Homes USA Ne Kadar Borç Taşıyor?

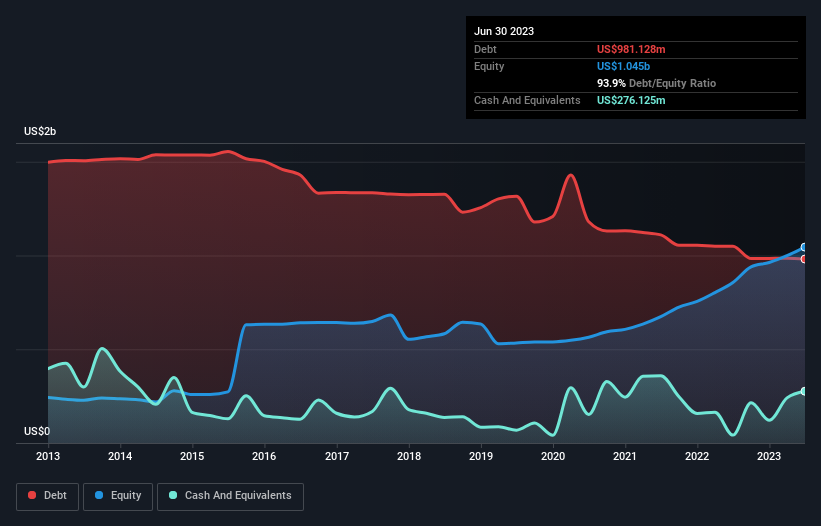

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Beazer Homes USA'nın bir yıl önceki 1,05 milyar ABD dolarından Haziran 2023'te 981,1 milyon ABD doları borcu olduğunu gösteriyor. Bununla birlikte, 276,1 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 705,0 milyon ABD dolarıdır.

Beazer Homes USA'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Beazer Homes ABD'nin bir yıl içinde vadesi gelen 203,1 milyon ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelen 1,07 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 276,1 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 33,2 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 964,5 milyon ABD$ daha fazladır.

Bu açığın şirketin piyasa değeri olan 719,2 milyon ABD Dolarından daha yüksek olduğu göz önüne alındığında, hissedarların Beazer Homes USA'in borç seviyelerini, çocuklarının ilk kez bisiklete binmesini izleyen bir ebeveyn gibi izlemeleri gerektiğini düşünüyoruz. Varsayımsal olarak, şirketin mevcut hisse fiyatından sermaye artırarak borçlarını ödemeye zorlanması durumunda son derece ağır bir seyreltme gerekecektir.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kara (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi karın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazançlara göre değerlendiriyoruz.

Beazer Homes USA'in net borcu FAVÖK'ünün 2,9 katıdır, bu da önemli ancak yine de makul bir kaldıraç miktarıdır. Ancak FAVÖK'ü faiz giderinin yaklaşık bin katıdır, bu da şirketin bu borç seviyesini korumak için gerçekten yüksek bir maliyet ödemediğini göstermektedir. Düşük maliyetin sürdürülemez olduğu kanıtlansa bile, bu iyi bir işarettir. Beazer Homes USA'in son on iki ayda FVÖK'ünü %8,0 oranında artırdığını gördük. Bu bizi pek şaşırtmasa da borç söz konusu olduğunda olumlu bir gelişme. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Beazer Homes USA'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine nihayetinde işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Beazer Homes USA, beklediğimiz gibi, FVÖK'ünün %68'ine denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Beazer Homes USA'in toplam yükümlülükleri ve net borcunun FAVÖK'e oranı bizim gözümüzde kesinlikle ağır basmaktadır. Ancak faiz karşılığı çok farklı bir hikaye anlatıyor ve bir miktar esneklik gösteriyor. Yukarıda belirtilen veri noktalarını birlikte değerlendirdikten sonra, Beazer Homes USA'in borcunun onu biraz riskli hale getirdiğini düşünüyoruz. Bu mutlaka kötü bir şey değildir, çünkü kaldıraç özkaynak getirisini artırabilir, ancak farkında olunması gereken bir şeydir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Beazer Homes USA ile ilgili 2 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

If you're looking to trade Beazer Homes USA, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Beazer Homes USA might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.