Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Brunswick Corporation 'ın (NYSE:BC ) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Tür Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak seyrelttiğini sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Brunswick için son analizimizi görüntüleyin

Brunswick Ne Kadar Borç Taşıyor?

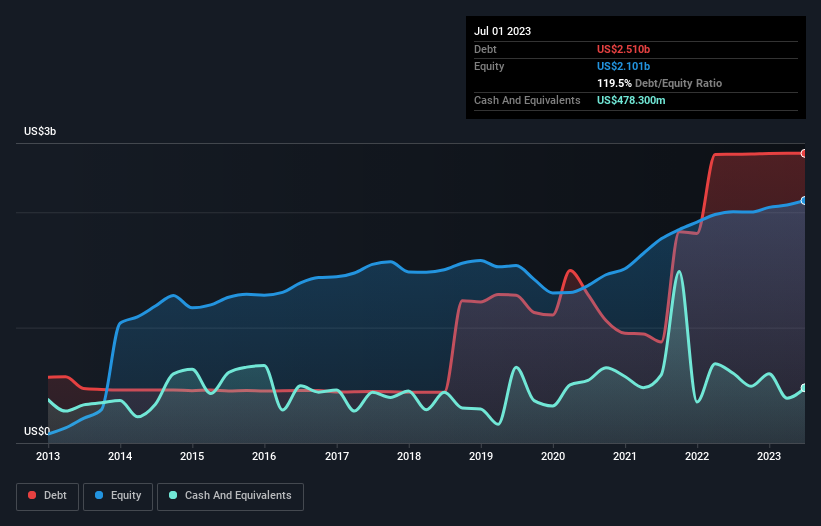

Aşağıda görebileceğiniz gibi, Brunswick'in Temmuz 2023 itibarıyla 2,51 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yılla hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Diğer taraftan, 478,3 milyon ABD$ nakde sahiptir ve bu da yaklaşık 2,03 milyar ABD$ net borca yol açmaktadır.

Brunswick'in Yükümlülüklerine Bir Bakış

En son bilançodan Brunswick'in vadesi bir yıl içinde dolacak 1,39 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 2,79 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 478,3 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 614,5 milyon ABD$ değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 3,10 milyar ABD Doları daha fazladır.

Bu açık o kadar da kötü değil çünkü Brunswick 5,33 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Brunswick'in FAVÖK'ün 1,7 katı olan net borcu, borcun zarif bir şekilde kullanıldığını göstermektedir. Son on iki aylık FVÖK'ünün faiz giderlerinin 9,0 katı olması da bu temayla uyumludur. Brunswick geçtiğimiz yıl FVÖK'ünü %5,5 oranında artırdı. Bu inanılmaz bir rakam değil ancak borç ödemeleri söz konusu olduğunda iyi bir şey. Borç seviyelerini analiz ederken bilanço, başlanması gereken bariz bir yerdir. Ancak Brunswick'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe kârlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda Brunswick, beklediğimizden daha zayıf olan FVÖK'ünün %41'i oranında serbest nakit akışı kaydetmiştir. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Brunswick için öne çıkan olumlu nokta, faiz giderini FVÖK ile güvenle karşılayabilecek gibi görünmesiydi. Ancak diğer gözlemlerimiz o kadar da iç açıcı değildi. Örneğin, toplam yükümlülüklerini idare etmek için biraz mücadele etmesi gerekiyor gibi görünüyor. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, Brunswick'in borç kullanımı konusunda biraz temkinli hissediyoruz. Borcun daha yüksek potansiyel getirileri olsa da, hissedarların borç seviyelerinin hisseyi nasıl daha riskli hale getirebileceğini kesinlikle göz önünde bulundurmaları gerektiğini düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Brunswick için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik .

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Brunswick might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.