Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söyler, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan uzaktır' demiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Waste Management, Inc.(NYSE:WM) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. İşler gerçekten kötüye giderse, borç verenler işletmenin kontrolünü ele geçirebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken ilk adım, nakit ve borcunu birlikte ele almaktır.

Waste Management için en son analizimize göz atın

Atık Yönetimi Ne Kadar Borç Taşıyor?

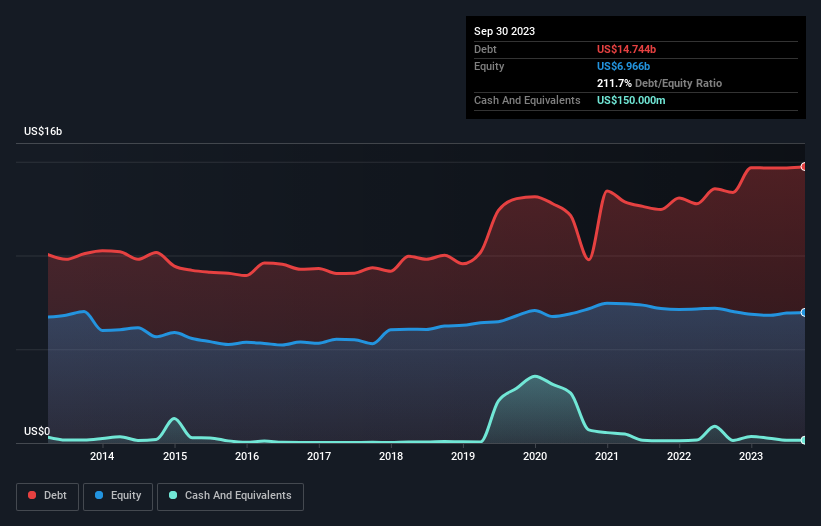

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda, Atık Yönetimi'nin bir yıl önceki 13,4 milyar ABD dolarından 14,7 milyar ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Ve çok fazla nakdi yok, bu yüzden net borcu yaklaşık aynı.

Atık Yönetimi'nin Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Waste Management'ın bir yıl içinde vadesi dolacak 4,22 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi dolacak 20,8 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 150,0 milyon ABD$ nakit ve bir yıl içinde vadesi gelecek 2,92 milyar ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 21,9 milyar ABD Doları daha fazladır.

Bu çok fazla gibi görünse de, Waste Management'ın 74,3 milyar ABD doları gibi büyük bir piyasa değerine sahip olması nedeniyle o kadar da kötü değildir ve bu nedenle gerekirse sermaye artırarak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Net borcun FAVÖK'e oranı 2,6 olan Waste Management oldukça dikkat çekici miktarda borca sahiptir. Ancak 7,5'lik yüksek faiz karşılama oranı, bu borcu kolayca ödeyebileceğini göstermektedir. Atık Yönetimi geçtiğimiz yıl FVÖK'ünü %7,8 oranında artırmıştır. Bu oran bizi pek şaşırtmasa da borç söz konusu olduğunda olumludur. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak nihayetinde Atık Yönetiminin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda Atık Yönetimi, beklediğimiz gibi, FVÖK'ünün %63'üne denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Waste Management'ın hem FAVÖK'ü serbest nakit akışına çevirebilme kabiliyeti hem de faiz örtüsü, borcunu çevirebileceği konusunda bizi rahatlattı. Öte yandan, net borcun FAVÖK'e oranı bizi borç konusunda biraz daha az rahatlatıyor. Bu veri aralığı göz önüne alındığında, Waste Management'ın borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Bununla birlikte, borç yükü hissedarların yakından takip etmesini tavsiye edeceğimiz kadar ağırdır. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Waste Management ile ilgili tespit ettiğimiz 2 uyarı işaretinin farkında olmalısınız.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Waste Management might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.