Bir şirketten hisse satın aldığınızda, şirketin başarısız olabileceği ve paranızı kaybedebileceğiniz ihtimalini aklınızda tutmanızda fayda var. Ancak gerçekten gelişmekte olan bir şirket seçtiğinizde, %100'den fazla kazanabilirsiniz. Bunun en iyi örneklerinden biri, hisse fiyatı beş yıl içinde %151 artış gösteren Booz Allen Hamilton Holding Corporation 'dır(NYSE:BAH). Daha iyi bir haber olarak, hisse fiyatı otuz gün içinde %9,2 arttı. Ancak hisse senetleri son otuz günde %3,9 değer kazandığından, fiyat canlı bir piyasadan da faydalanmış olabilir.

Şimdi şirketin temellerine de bir göz atmaya değer, çünkü bu, uzun vadeli hissedar getirisinin temel işin performansıyla eşleşip eşleşmediğini belirlememize yardımcı olacaktır.

Booz Allen Hamilton Holding için son analizimizi görüntüleyin

Piyasalar güçlü bir fiyatlandırma mekanizması olsa da, hisse fiyatları sadece temel iş performansını değil, yatırımcı duyarlılığını da yansıtır. Piyasa duyarlılığının zaman içinde nasıl değiştiğini incelemenin bir yolu, bir şirketin hisse fiyatı ile hisse başına kazancı (EPS) arasındaki etkileşime bakmaktır.

Booz Allen Hamilton Holding, hisse fiyatının arttığı beş yıl boyunca yıllık %9,6'lık bir bileşik hisse başına kazanç (EPS) büyümesi elde etmiştir. Bu EPS büyümesi, hisse fiyatındaki yıllık ortalama %20'lik artıştan daha düşüktür. Dolayısıyla, piyasanın şirket hakkında beş yıl öncesine kıyasla daha yüksek bir görüşe sahip olduğunu varsaymak doğru olacaktır. Ve büyüme geçmişi göz önüne alındığında bu pek de şaşırtıcı değil.

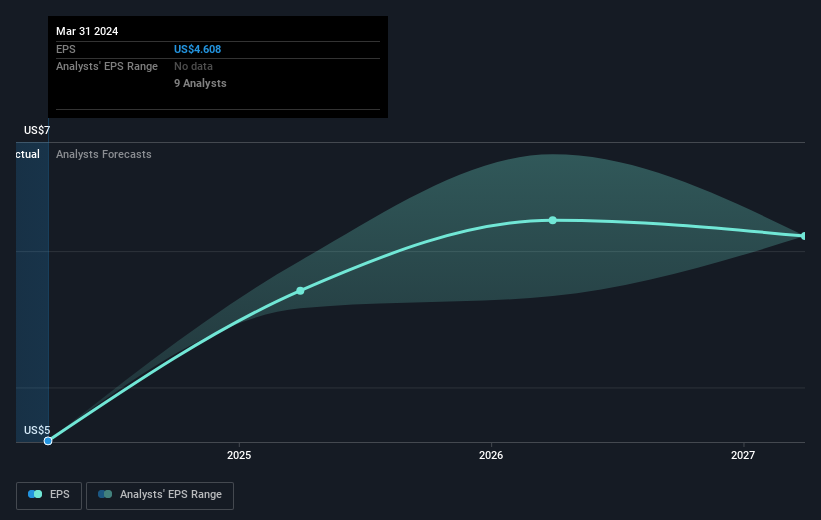

Aşağıda EPS'nin zaman içinde nasıl değiştiğini görebilirsiniz (resmin üzerine tıklayarak tam değerleri keşfedin).

Booz Allen Hamilton Holding'in son zamanlarda karlılığını artırdığını biliyoruz, ancak gelirini artıracak mı? Analist gelir tahminlerini gösteren bu ücretsiz rapor, EPS büyümesinin sürdürülüp sürdürülemeyeceğini anlamanıza yardımcı olacaktır.

Temettüler Ne Olacak?

Herhangi bir hisse senedi için hisse fiyatı getirisinin yanı sıra toplam hissedar getirisini de dikkate almak önemlidir. TSR, nakit temettülerin değerini (alınan herhangi bir temettünün yeniden yatırıldığı varsayılarak) ve iskonto edilmiş sermaye artırımlarının ve bölünmelerin hesaplanan değerini hesaba katan bir getiri hesaplamasıdır. TSR'nin temettü ödeyen hisse senetleri için daha eksiksiz bir resim verdiğini söylemek doğru olur. Booz Allen Hamilton Holding için son 5 yıldaki TSR'nin %173 olduğunu ve bunun yukarıda bahsedilen hisse fiyatı getirisinden daha iyi olduğunu not ediyoruz. Şirket tarafından ödenen temettüler bu sayede toplam hissedar getirisini artırmıştır.

Farklı Bir Perspektif

Booz Allen Hamilton Holding hissedarlarının geçen yıl %67'lik bir toplam hissedar getirisi elde ettiğini görmek güzel. Ve buna temettü de dahildir. Bu kazanç, %22 olan beş yıllık yıllık TSR'den daha iyi. Bu nedenle, son zamanlarda şirketle ilgili duyarlılığın olumlu olduğu görülüyor. Hisse fiyatı ivmesinin güçlü olduğu göz önüne alındığında, bir fırsatı kaçırmamak için hisse senedine daha yakından bakmaya değer olabilir. İş performansının bir göstergesi olarak uzun vadede hisse fiyatına bakmayı çok ilginç buluyorum. Ancak gerçek anlamda içgörü kazanmak için diğer bilgileri de dikkate almamız gerekir. Örneğin, Booz Allen Hamilton Holding için buraya yatırım yapmadan önce bilmeniz gereken 2 uyarı işareti keşfettik (1 tanesi göz ardı edilemez!).

Yönetimle birlikte hisse senedi satın almayı seviyorsanız, bu ücretsiz şirket listesini sevebilirsiniz. (İpucu: birçoğu fark edilmemiş VE cazip değerlemelere sahip).

Bu makalede belirtilen piyasa getirilerinin, şu anda Amerikan borsalarında işlem gören hisse senetlerinin piyasa ağırlıklı ortalama getirilerini yansıttığını lütfen unutmayın.

Valuation is complex, but we're here to simplify it.

Discover if Booz Allen Hamilton Holding might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.