Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, MillerKnoll, Inc . (NASDAQ:MLKN ) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

MillerKnoll için son analizimizi görüntüleyin

MillerKnoll'un Net Borcu Nedir?

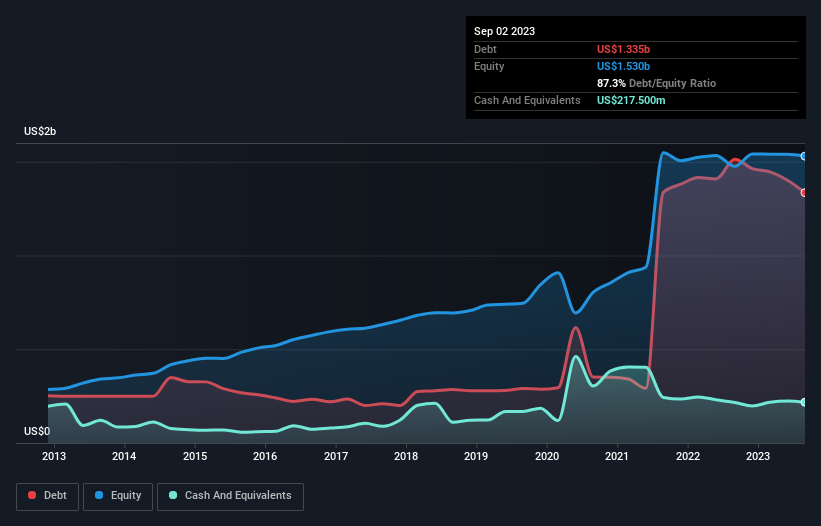

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak MillerKnoll'un bir yıl önceki 1,51 milyar ABD dolarından Eylül 2023'te 1,34 milyar ABD doları borcu olduğunu gösteriyor. Ancak, 217,5 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 1,12 milyar ABD$ ile daha azdır.

MillerKnoll'un Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre MillerKnoll'un 12 ay içinde ödenmesi gereken 704,5 milyon ABD$ ve 12 aydan uzun vadede ödenmesi gereken 1,95 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 217,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 323,1 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 2,11 milyar ABD$ daha fazla yükümlülüğe sahiptir.

Bu eksikliğin şirketin 1,88 milyar ABD doları tutarındaki piyasa değerini aştığını düşündüğünüzde, bilançoyu dikkatle incelemeye meyilli olabilirsiniz. Şirketin bilançosunu hızlı bir şekilde temizlemek zorunda kaldığı senaryoda, hissedarların büyük bir sulandırmaya maruz kalması muhtemel görünüyor.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

MillerKnoll'un borcu FAVÖK'ünün 2,9 katıdır ve FVÖK'ü faiz giderini 2,6 katından fazla karşılamaktadır. Birlikte ele alındığında bu, borç seviyelerinin yükseldiğini görmek istemesek de, mevcut kaldıraç oranını kaldırabileceğini düşündüğümüz anlamına geliyor. MillerKnoll'un FVÖK'ünün son on iki ayda %14 oranında düşmüş olması da yatırımcıları rahatsız etmelidir. Eğer işler böyle gitmeye devam ederse borç yüküyle başa çıkmak zıp zıp üzerinde sıcak kahve dağıtmak gibi olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta MillerKnoll'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son değerlendirmemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıla baktığımızda MillerKnoll, FVÖK'ünün %40'ı oranında serbest nakit akışı kaydetmiştir ki bu beklediğimizden daha zayıf bir orandır. Borç ödemeleri söz konusu olduğunda bu hiç de iyi değil.

Bizim Görüşümüz

Açıkçası, MillerKnoll'un hem faiz teminatı hem de FVÖK'ünü artır(a)mama geçmişi, borç seviyeleri konusunda bizi oldukça rahatsız ediyor. Ancak en azından FVÖK'ün serbest nakit akışına dönüşümü o kadar da kötü değil. MillerKnoll'un bilanço sağlığı nedeniyle gerçekten oldukça riskli olduğunu düşündüğümüzü açıkça belirtiyoruz. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditesini yakından takip etmeleri gerektiğini düşünüyoruz. Bilanço, borcu analiz ederken açıkça odaklanılması gereken bir alandır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. MillerKnoll 'un yatırım analizimizde 5 uyarı işareti gösterdiğini ve bunlardan 1'inin biraz tatsız olduğunu unutmayın...

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if MillerKnoll might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free Analysis

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.