GrafTech International Ltd'nin (NYSE:EAF) Hisse Fiyatı %29 Arttı Ancak İş Beklentilerinin de Yükseltilmesi Gerekiyor

GrafTech International Ltd.(NYSE:EAF) hissedarları, hisse fiyatının harika bir ay geçirdiğini, %29'luk bir kazanç sağladığını ve önceki zayıflıktan kurtulduğunu görmekten heyecan duyacaktır. Ancak geçen ay, hisse fiyatının geçen yılki %64'lük düşüşünü iyileştirmek için çok az şey yaptı.

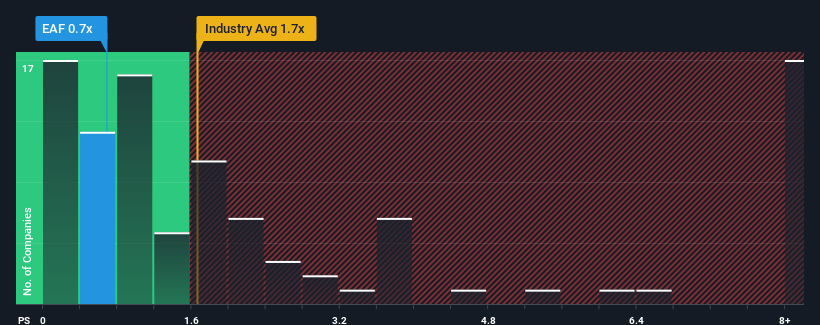

Fiyattaki sert sıçramaya rağmen, GrafTech International'ın 0,7x'lik fiyat-satış (veya "P/S") oranı, şirketlerin yaklaşık yarısının 1,7x'in üzerinde P/S oranlarına sahip olduğu ve hatta 4x'in üzerinde P/S oranlarının oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki Elektrik endüstrisine kıyasla şu anda hala bir alım gibi görünebilir. Bununla birlikte, P/S'yi sadece görünür değer olarak almak akıllıca değildir çünkü neden sınırlı olduğuna dair bir açıklama olabilir.

GrafTech International için son analizimize bakın

GrafTech International Son Dönemde Nasıl Bir Performans Gösterdi?

Sektör son zamanlarda gelir artışı yaşarken, GrafTech International'ın geliri geri vitese taktı, bu da harika değil. Belki de yatırımcılar güçlü gelir artışı beklentilerinin ufukta olmadığını düşündükleri için F/K düşük kalmaya devam ediyor. Şirketi hala beğeniyorsanız, durumun böyle olmamasını umuyor olabilirsiniz, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, GrafTech International hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

GrafTech International'ınki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörün altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Son bir yıllık mali tabloları incelediğimizde, şirketin gelirlerinin %52 oranında düştüğünü görmek bizi hayal kırıklığına uğrattı. Sonuç olarak, üç yıl önceki gelirler de toplamda %49 oranında düşmüştür. Dolayısıyla, ne yazık ki şirketin bu süre zarfında gelirlerini artırma konusunda iyi bir iş çıkarmadığını kabul etmek zorundayız.

Şirketi takip eden beş analiste göre, önümüzdeki üç yıl boyunca gelirin her yıl %15 oranında artması bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %36'lık büyüme oranından önemli ölçüde daha düşük.

Bu bilgiler ışığında GrafTech International'ın neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

GrafTech International'ın F/K'sı Yatırımcılar İçin Ne İfade Ediyor?

GrafTech International'ın hisse senedi fiyatı son zamanlarda yükseldi, ancak F/K'sı hala mütevazı. Fiyat-satış oranı, bir hisse senedini alıp almamanızda belirleyici faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

Beklendiği gibi, GrafTech International'ın analist tahminleri üzerine yaptığımız analiz, şirketin yetersiz gelir görünümünün düşük F/K'sına önemli bir katkıda bulunduğunu doğrulamaktadır. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde yükseleceğini görmek zor.

GrafTech International için dikkate almanız gereken 2 uyarı işareti bulduğumuzu da belirtmekte fayda var (1 tanesi biraz tatsız!).

Elbette, büyük kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if GrafTech International might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.