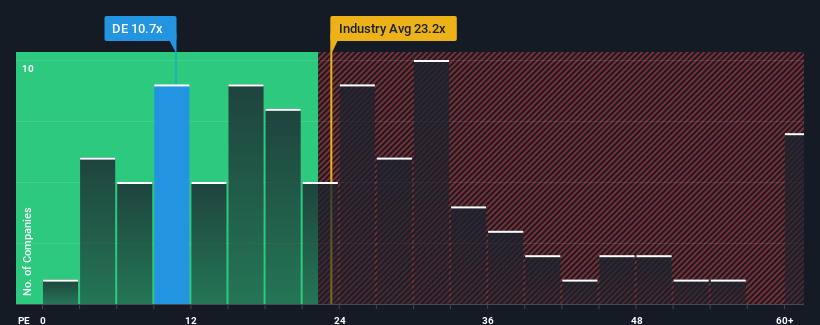

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 17x'in üzerindeyken, Deere & Company 'yi (NYSE:DE) 10,7x F/K oranıyla cazip bir yatırım olarak düşünebilirsiniz. Bununla birlikte, düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken Deere'nin kazanç büyümesi pozitif olduğu için son zamanlarda kesinlikle iyi bir iş çıkarıyor. Bir olasılık, yatırımcıların şirketin kazançlarının yakında herkes gibi düşeceğini düşünmesi nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını umuyor olmalısınız, böylece potansiyel olarak gözden düşmüşken bir miktar hisse senedi alabilirsiniz.

Deere için son analizimizi görüntüleyin

Büyüme Düşük F/K ile Uyuşuyor mu?

Deere'inki gibi F/K oranlarının makul kabul edilmesi için bir şirketin piyasanın altında performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %28'lik müthiş bir artış kaydetti. Son üç yıllık dönemde, kısa vadeli performansının da yardımıyla, EPS'de genel olarak %224'lük mükemmel bir artış görüldü. Bu nedenle, son zamanlarda kazanç artışının şirket için mükemmel olduğunu söylemek doğru olacaktır.

Geleceğe baktığımızda, şirketi takip eden analistlerin tahminlerine göre kazanç artışı negatif bölgeye doğru ilerliyor ve önümüzdeki üç yıl boyunca her yıl %4,8 azalacak. Piyasanın yılda %10 büyüme göstereceği tahmin edilirken, bu hayal kırıklığı yaratan bir sonuç.

Bu bilgiler ışığında, Deere'in piyasadan daha düşük bir F/K ile işlem görmesine şaşırmıyoruz. Ancak, daralan kazançların uzun vadede istikrarlı bir F/K'ya yol açması pek olası değildir. Zayıf görünüm hisseleri aşağı çektiği için bu fiyatları korumak bile zor olabilir.

Deere'in F/K'sındaki Alt Çizgi

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Deere'in düşük F/K oranını, beklendiği gibi kazançlardaki düşüş tahminlerinin zayıflığı nedeniyle koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyeler civarında bir bariyer oluşturmaya devam edecektir.

Ayrıca, Deere ile ilgili tespit ettiğimiz bu 2 uyarı işareti hakkında da bilgi edinmelisiniz.

Bu riskler Deere hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Deere might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.