Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Columbus McKinnon Corporation 'ın(NASDAQ:CMCO) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılması gereken ilk adım, nakit ve borcu birlikte ele almaktır.

Columbus McKinnon için en son analizimize bakın

Columbus McKinnon'ın Net Borcu Nedir?

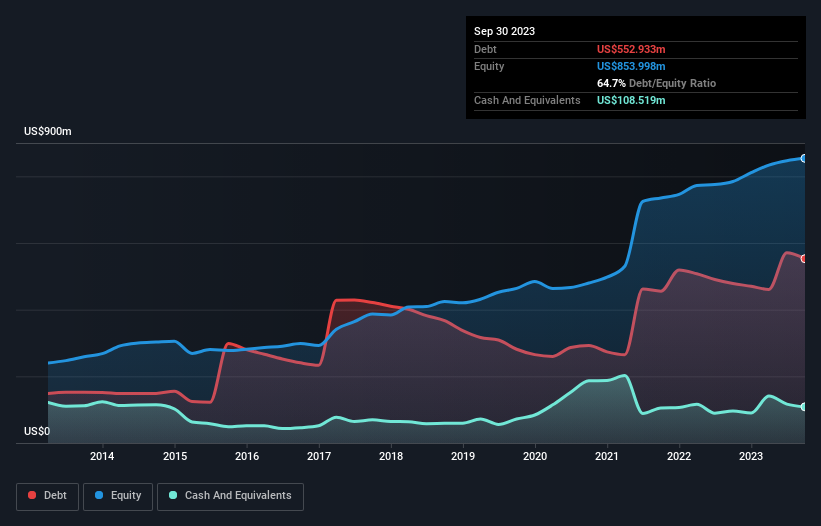

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Columbus McKinnon'ın bir yıl önceki 478,4 milyon ABD dolarından 552,9 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 108,5 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 444,4 milyon ABD dolarıdır.

Columbus McKinnon'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri Columbus McKinnon'ın bir yıl içinde ödenmesi gereken 263,6 milyon ABD$ tutarında yükümlülüğü ve bundan sonra ödenmesi gereken 709,8 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 108,5 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 169,2 milyon ABD$ değerinde alacakları bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 695,7 milyon ABD Doları daha fazladır.

Bu açık, şirketin 1,09 milyar ABD doları tutarındaki piyasa değerine kıyasla oldukça yüksektir; dolayısıyla hissedarların Columbus McKinnon'ın borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını gösteriyor.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesiyle hesaplanır. Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Columbus McKinnon'ın borç/FAVÖK oranı 3,1'dir ve FVÖK'ü faiz giderini 3,1 kat karşılamaktadır. Bu, borç seviyelerinin önemli olmasına rağmen sorunlu olduğunu söylemekten kaçınacağımızı gösteriyor. Biraz daha olumlu bir not olarak, Columbus McKinnon geçen yıl FVÖK'ünü %14 oranında artırarak borç yönetme kabiliyetini daha da artırdı. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak nihayetinde Columbus McKinnon'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, EBIT'in karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda Columbus McKinnon, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında normal sayılabilecek, FVÖK'ünün %56'sı kadar serbest nakit akışı kaydetmiştir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Columbus McKinnon'ın hem faiz oranı hem de net borcunun FAVÖK'e oranı cesaret kırıcıydı. En azından FAVÖK büyüme oranı bize iyimser olmamız için bir neden veriyor. Yukarıda belirtilen veri noktalarını birlikte değerlendirdikten sonra, Columbus McKinnon'ın borcunun onu biraz riskli hale getirdiğini düşünüyoruz. Tüm riskler kötü değildir, çünkü karşılığını verirse hisse fiyatı getirilerini artırabilir, ancak bu borç riski akılda tutulmaya değer. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Columbus McKinnon ' da 1 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Valuation is complex, but we're here to simplify it.

Discover if Columbus McKinnon might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.