İçeriden Sahipliği Yüksek, Kazançları %112'ye Kadar Büyüyen Üç Şirket

Reviewed by Simply Wall St

Küresel piyasalar son ekonomik verilere karışık tepkiler verirken ve küçük sermayeli hisse senetleri kayda değer kazançlar gösterirken, yatırımcılar sağlam büyüme fırsatları için ortamı dikkatle gözlemliyor. Bu bağlamda, yüksek içeriden sahiplik oranına sahip şirketler özellikle cazip olabilir, çünkü genellikle işletmeye en yakın olanların büyüme beklentileri ve finansal sağlığı konusunda güçlü bir güvene işaret ederler.

Yüksek İçeriden Sahipliğe Sahip En İyi 10 Büyüme Şirketi

| İsim | İçeriden Sahiplik | Kazanç Büyümesi |

| Yggdrazil Group (SET:YGG) | 18% | 33.5% |

| Zhejiang Jolly PharmaceuticalLTD (SZSE:300181) | 24% | 22.3% |

| Cettire (ASX:CTT) | 28.7% | 26.7% |

| Medley (TSE:4480) | 34% | 28.7% |

| Arctech Solar Holding (SHSE:688408) | 38.7% | 25.4% |

| Seojin SystemLtd (KOSDAQ:A178320) | 29.8% | 58.7% |

| Clinuvel Pharmaceuticals (ASX:CUV) | 13.6% | 26.8% |

| Global Tax Free (KOSDAQ:A204620) | 18.1% | 72.4% |

| UTI (KOSDAQ:A179900) | 34.1% | 122.7% |

| HANA Micron (KOSDAQ:A067310) | 20% | 96.3% |

Tarama sonuçlarımızdan bir seçkiyi inceleyeceğiz.

P/F Bakkafrost (OB:BAKKA)

Simply Wall St Büyüme Notu: ★★★★☆☆

Genel Bakış: P/F Bakkafrost, yaklaşık 32,83 milyar NOK piyasa değeri ile Kuzey Amerika, Batı Avrupa, Doğu Avrupa, Asya ve diğer uluslararası pazarlarda somon ürünleri üretimi ve satışı alanında faaliyet göstermektedir.

Faaliyetler: P/F Bakkafrost, özellikle Faroe Adaları Çiftçiliğinden 3,67 milyar DKK, İskoçya Çiftçiliğinden 1,35 milyar DKK, Balık Unu, Balık Yağı ve Balık Yeminden 3496,01 milyon DKK ve Satış ve Diğer faaliyetlerden 9628,38 milyon DKK olmak üzere çeşitli segmentlerden gelir elde etmektedir.

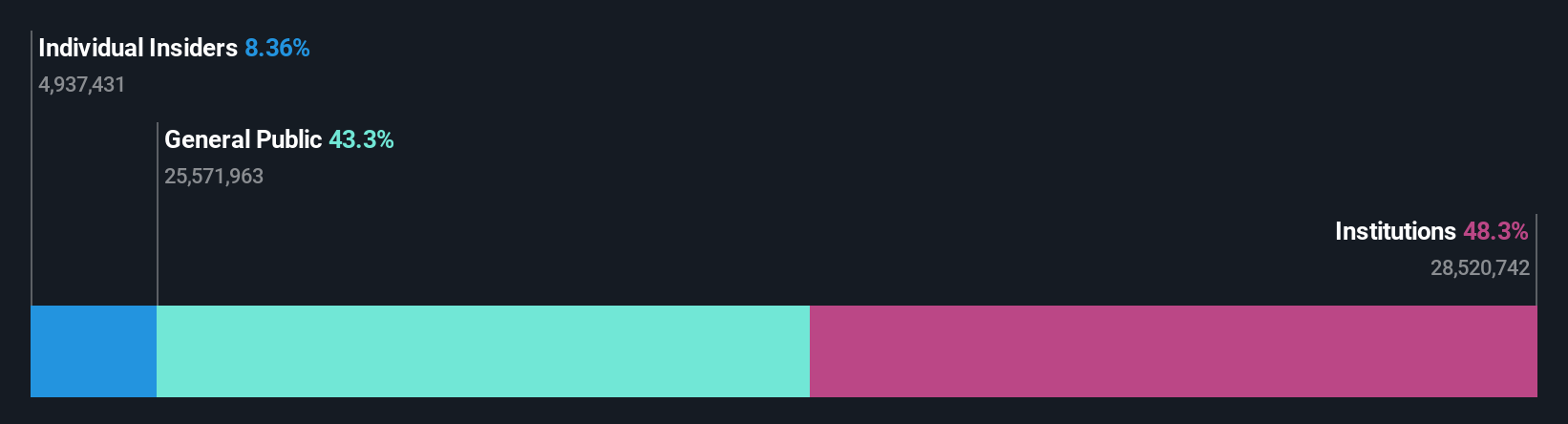

İçeriden Sahiplik: 13.3%

Kazanç Büyüme Tahmini: Yıllık %24,8

İçeriden sahiplik oranının yüksek olduğu bir büyüme şirketi olan P/F Bakkafrost, karışık finansal sularda geziniyor. Kazançlarının yıllık %24,8 ile Norveç pazarının %12,2'sini aşarak önemli ölçüde artması beklenirken, yıllık %12,5'lik gelir artışı, yıllık %20'lik yüksek büyüme kriterine kıyasla mütevazı kalıyor. Son operasyonel güncellemeler, 2024 yılının 2. çeyreğinde artan üretim hacimlerini ve bir önceki yıla göre net gelirdeki hafif düşüşe rağmen 1. çeyrekte istikrarlı satış performansını içeriyor. Analistler %26,4'lük potansiyel bir fiyat artışı öngörüyor ve adil değer tahminlerinin %76,2 altında bir değerlemeye işaret ediyor.

- Detaylı analitik gelecek büyüme raporumuzla P/F Bakkafrost'un nüanslarını keşfetmek için buraya tıklayın.

- Uzmanlıkla hazırlanan değerleme raporumuz P/F Bakkafrost hisse fiyatının beklenenden daha düşük olabileceğini ima ediyor.

Hexagon Composites (OB:HEX)

Simply Wall St Büyüme Notu: ★★★★☆☆

Genel bakış: Hexagon Composites ASA, yaklaşık 6,27 milyar NOK piyasa değeri ile küresel olarak alternatif yakıtlar için kompozit basınç silindirleri ve yakıt sistemleri üretimi ve dağıtımı konusunda uzmanlaşmıştır.

Faaliyetler: Hexagon Composites'in gelirleri temel olarak üç segmentten elde edilmektedir: Hexagon Agility 4,32 milyar NOK, Hexagon Ragasco 633,48 milyon NOK ve Hexagon Digital Wave 173,38 milyon NOK katkı sağlamaktadır.

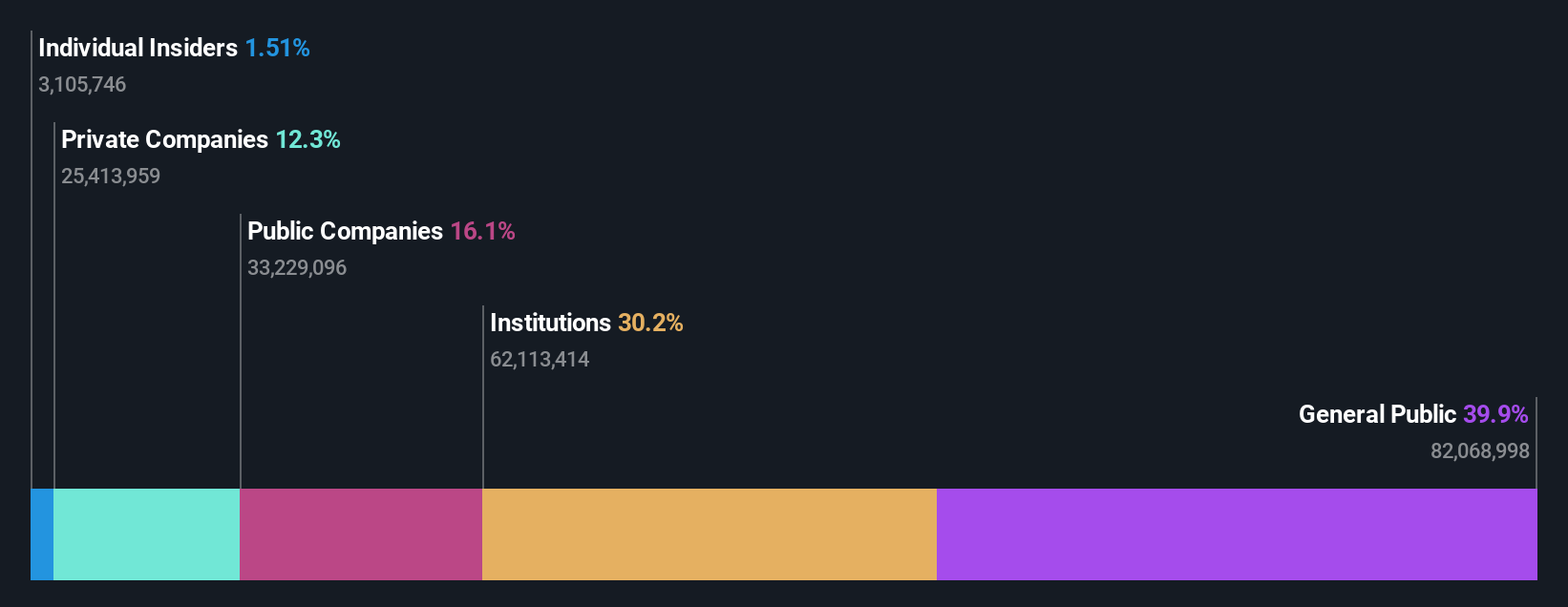

İçeriden Sahiplik: 11.1%

Kazanç Büyüme Tahmini: Yıllık %112,4

İçeriden önemli oranda sahiplik oranına sahip bir şirket olan Hexagon Composites büyümeye hazır ancak zorluklarla karşı karşıya. TITAN modülleri için 12,8 milyon ABD doları ve UPS ile RNG yakıt sistemleri için 57,7 milyon ABD doları tutarındaki anlaşma gibi son sözleşmeler, stratejik pazar genişlemesinin ve yenilenebilir enerji çözümlerine olan bağlılığının altını çiziyor. Bu olumlu gelişmelere rağmen, 2024 yılının ilk çeyreğinde gelir 1,08 milyar NOK'a gerilemiş ve net zarar 157,74 milyon NOK'a yükselmiştir. Analistler gelecekteki kârlılık konusunda iyimserliğini koruyor ve önümüzdeki üç yıl içinde önemli bir kazanç artışı bekliyor.

- Hexagon Composites'in potansiyelini daha yakından incelemek için kazanç büyümesi raporumuza göz atın.

- Son değerleme raporumuzdan elde ettiğimiz bilgiler, Hexagon Composites hisselerinin piyasada potansiyel olarak düşük değerlendiğine işaret ediyor.

CD Projekt (WSE:CDR)

Simply Wall St Büyüme Derecelendirmesi: ★★★★★☆

Genel Bakış: CD Projekt S.A., PC ve konsol oyun platformlarında uzmanlaşmış, yaklaşık 16,17 milyar PLN piyasa değerine sahip Polonyalı bir video oyunu geliştiricisi, yayıncısı ve dijital dağıtımcısıdır.

Faaliyetler: Şirketin gelirleri temel olarak GOG.com platformu ve CD PROJEKT RED segmenti aracılığıyla elde edilmekte olup, birlikte yaklaşık 1,33 milyar PLN gelir getirmiştir.

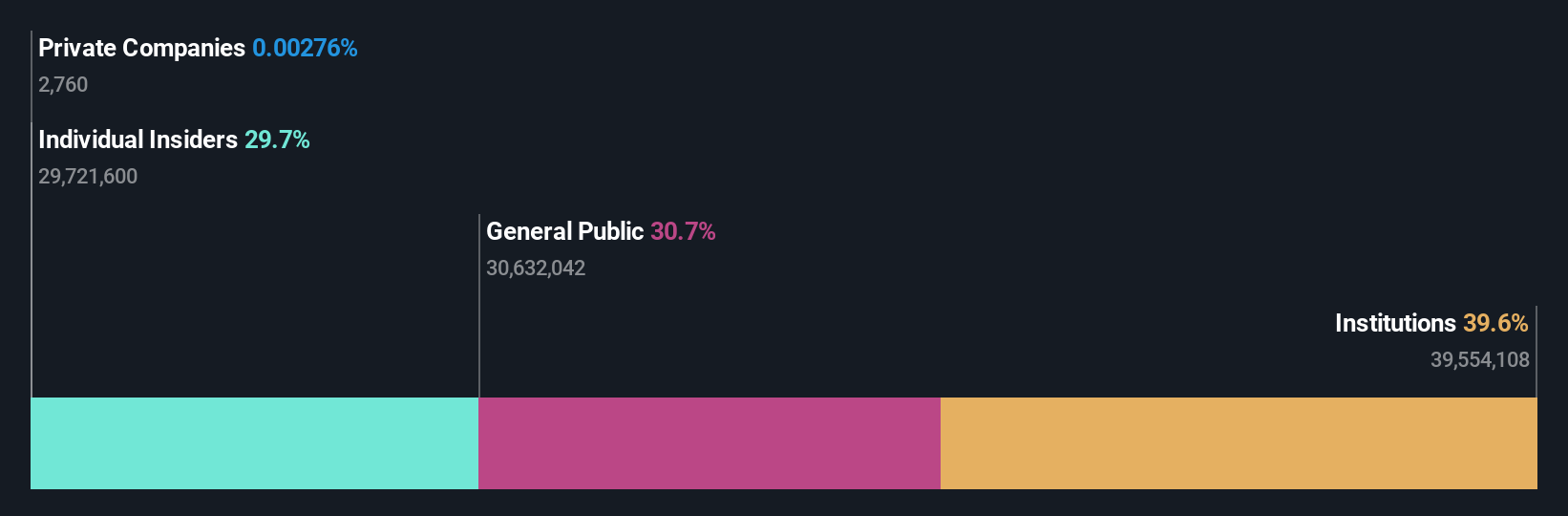

İçeriden Sahiplik: 35.2%

Kazanç Büyüme Tahmini: Yıllık %25,8

İçeriden sahiplik oranının yüksek olduğu CD Projekt, Polonya pazarını geride bırakan önemli yıllık kazanç ve gelir artışı tahminleriyle kanıtlandığı üzere güçlü büyüme beklentileri sergilemektedir. Son mali tablolar, üç aylık gelir ve net gelirde güçlü bir artış olduğunu gösteriyor. Bununla birlikte, Özkaynak Kârlılığının düşük kalmasının beklenmesi dikkat çekicidir. Firma, kârını temettüler aracılığıyla hissedarlarla sürekli olarak paylaşarak yatırımcı getirilerine olan bağlılığını pekiştirirken gelecekteki girişimler için yedek sermayeye önemli ölçüde yeniden yatırım yapıyor.

- Kapsamlı analist tahminleri raporumuzla CD Projekt'in inceliklerine buradan ulaşabilirsiniz.

- Değerleme raporumuz, CD Projekt'in hisselerinin primli işlem görme olasılığını ortaya koyuyor.

Önemli Çıkarımlar

- İçeriden Sahipliği Yüksek Hızlı Büyüyen Şirketler tarayıcımızdaki 1440 şirketi derinlemesine incelemek için bu bağlantıya tıklayın.

- Bu şirketlere zaten sahip misiniz? Portföyünüzü Simply Wall St'ye bağlayın ve hisse senetlerinizle ilgili yeni uyarı işaretleri hakkında uyarılar alın.

- Her yatırımcıya uluslararası piyasalar hakkında ücretsiz, derinlemesine bilgi sunan Simply Wall St ile finansal geleceğinizin kontrolünü elinize alın.

Diğer Yatırım Tarzlarına Girmeye Hazır mısınız?

- Henüz analistlerin dikkatini çekmemiş yüksek performanslı küçük sermayeli şirketleri keşfedin.

- Potansiyel piyasa türbülansını atlatmak için güvenilir gelir akışları sunan sağlam temettü ödeyenlerle portföyünüzü çeşitlendirin.

- Gelecek vaat eden nakit akışı potansiyeline sahip ancak gerçeğe uygun değerlerinin altında işlem gören şirketleri bulun.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değ ildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır. Analiz sadece içeriden öğrenenlerin doğrudan sahip olduğu hisse senetlerini dikkate almaktadır. Kurumsal ve/veya tröst varlıkları gibi diğer araçlar yoluyla dolaylı olarak sahip olunan hisse senetlerini içermez. Belirtilen tüm tahmini gelir ve kazanç büyüme oranları 1-3 yıl boyunca yıllıklandırılmış (yıllık) büyüme oranları cinsindendir.

Valuation is complex, but we're here to simplify it.

Discover if Hexagon Composites might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team@simplywallst.com adresine e-posta gönderin

This article has been translated from its original English version, which you can find here.