Apesar da falta de lucros, a Grab Holdings (NASDAQ:GRAB) parece estar no topo da sua dívida

David Iben disse-o bem quando afirmou: "A volatilidade não é um risco que nos preocupe. O que nos interessa é evitar a perda permanente de capital". É natural considerar o balanço de uma empresa quando se examina o seu grau de risco, uma vez que a dívida está frequentemente envolvida quando uma empresa entra em colapso. É importante referir que a Grab Holdings Limited(NASDAQ:GRAB) tem dívidas. Mas será que os accionistas devem estar preocupados com a utilização da dívida?

Que risco é que a dívida acarreta?

De um modo geral, a dívida só se torna um problema real quando uma empresa não consegue pagá-la facilmente, quer através da angariação de capital, quer com o seu próprio fluxo de caixa. Na pior das hipóteses, uma empresa pode ir à falência se não conseguir pagar aos seus credores. No entanto, uma situação mais comum (mas ainda assim dispendiosa) é quando uma empresa tem de diluir os accionistas a um preço baixo das acções simplesmente para controlar a dívida. É claro que muitas empresas utilizam a dívida para financiar o crescimento, sem quaisquer consequências negativas. O primeiro passo para analisar os níveis de endividamento de uma empresa é considerar o seu dinheiro e a sua dívida em conjunto.

Veja nossa análise mais recente da Grab Holdings

Qual é a dívida líquida da Grab Holdings?

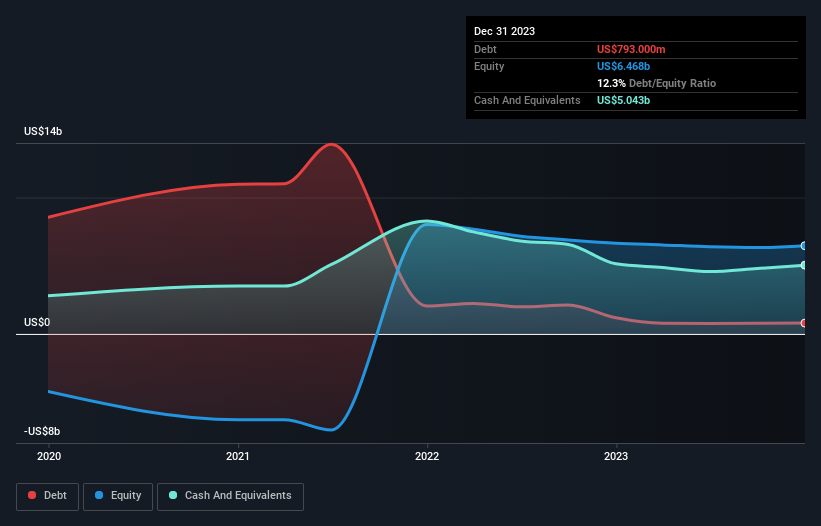

A imagem abaixo, na qual você pode clicar para obter mais detalhes, mostra que a Grab Holdings tinha uma dívida de US $ 793.0 milhões no final de dezembro de 2023, uma redução de US $ 1.18 bilhão em um ano. Mas, por outro lado, também tem US $ 5.04 bilhões em dinheiro, levando a uma posição de caixa líquido de US $ 4.25 bilhões.

Quão saudável é o balanço patrimonial da Grab Holdings?

Os dados mais recentes do balanço mostram que a Grab Holdings tinha passivos de US $ 1.48 bilhão com vencimento em um ano e passivos de US $ 846.0 milhões com vencimento depois disso. Por outro lado, tinha dinheiro em caixa no valor de US$ 5,04 bilhões e US$ 468,0 milhões de contas a receber com vencimento dentro de um ano. Assim, pode orgulhar-se de ter mais US$3,19 mil milhões de activos líquidos do que de passivos totais.

Este excedente sugere que a Grab Holdings está a utilizar a dívida de uma forma que parece ser simultaneamente segura e conservadora. Dado que dispõe de uma liquidez a curto prazo facilmente adequada, não nos parece que venha a ter problemas com os seus credores. Em termos simples, o facto de a Grab Holdings ter mais liquidez do que dívida é, sem dúvida, uma boa indicação de que pode gerir a sua dívida de forma segura. Quando se analisam os níveis de endividamento, o balanço é o ponto de partida óbvio. Mas, em última análise, a rentabilidade futura do negócio decidirá se a Grab Holdings pode reforçar o seu balanço ao longo do tempo. Por isso, se estiver concentrado no futuro, pode consultar este relatório gratuito que mostra as previsões de lucros dos analistas.

No ano passado, a Grab Holdings não foi rentável a nível de EBIT, mas conseguiu aumentar as suas receitas em 65%, para 2,4 mil milhões de dólares. Com alguma sorte, a empresa conseguirá aumentar a sua rentabilidade.

Qual é o risco da Grab Holdings?

Pela sua própria natureza, as empresas que estão a perder dinheiro são mais arriscadas do que as que têm um longo historial de rentabilidade. E o facto é que, nos últimos doze meses, a Grab Holdings perdeu dinheiro na linha dos lucros antes de juros e impostos (EBIT). De facto, nesse período, queimou US$6,0 milhões de dinheiro e teve um prejuízo de US$434 milhões. Mas a graça salvadora são os US$ 4,25 bilhões no balanço patrimonial. Isto significa que pode continuar a gastar ao ritmo atual durante mais de dois anos. Com um crescimento muito sólido das receitas no último ano, a Grab Holdings pode estar a caminho da rentabilidade. As empresas com fins lucrativos são muitas vezes arriscadas, mas também podem oferecer grandes recompensas. Quando analisamos uma empresa mais arriscada, gostamos de verificar a tendência dos seus lucros (ou prejuízos) ao longo do tempo. Hoje, disponibilizamos aos leitores este gráfico interativo que mostra a evolução dos lucros, das receitas e do fluxo de caixa operacional da Grab Holdings ao longo dos últimos anos.

Se estiver interessado em investir em empresas que podem aumentar os lucros sem o peso da dívida, consulte esta lista gratuita de empresas em crescimento que têm dinheiro líquido no balanço.

Valuation is complex, but we're here to simplify it.

Discover if Grab Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.