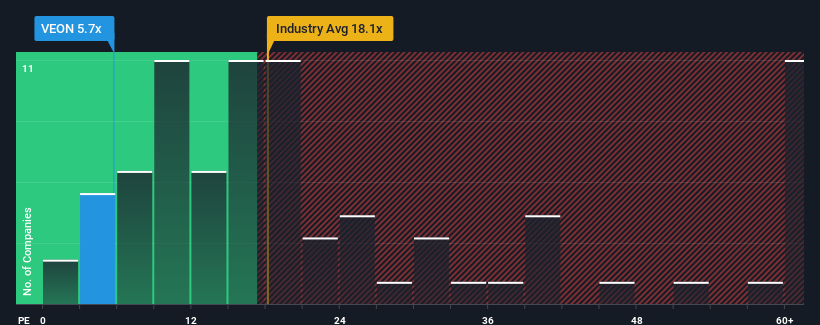

Quando cerca de metade das empresas nos Estados Unidos têm rácios preço/lucro (ou "P/E's") acima de 17x, pode considerar a VEON Ltd.(NASDAQ:VEON) como um investimento altamente atrativo com o seu rácio P/E de 5,7x. No entanto, não é sensato tomar o P/E pelo seu valor nominal, pois pode haver uma explicação para o facto de ser tão limitado.

Por exemplo, o recuo dos lucros da VEON nos últimos tempos deve ser motivo de reflexão. Pode ser que muitos esperem que o desempenho dececionante dos lucros continue ou acelere, o que reprimiu o P/E. Se gostarmos da empresa, esperamos que não seja esse o caso, de modo a podermos adquirir algumas acções enquanto ela está em baixa.

Veja nossa análise mais recente para VEON

O crescimento corresponde ao baixo P/E?

Há um pressuposto inerente de que uma empresa deve ter um desempenho muito inferior ao do mercado para que rácios P/E como os da VEON sejam considerados razoáveis.

Se analisarmos o último ano de ganhos, é desanimador que os lucros da empresa tenham caído 47%. No entanto, no último período de três anos, registou-se um excelente aumento global de 401% dos EPS, apesar do seu desempenho insatisfatório a curto prazo. Assim, embora tivessem preferido manter a tendência, os accionistas acolheriam provavelmente com agrado as taxas de crescimento dos resultados a médio prazo.

Em comparação com o mercado, que só deverá registar um crescimento de 12% nos próximos 12 meses, a dinâmica da empresa é mais forte com base nos resultados recentes dos lucros anualizados a médio prazo.

Com esta informação, achamos estranho que a VEON esteja a negociar a um P/E inferior ao do mercado. Aparentemente, alguns accionistas consideram que o desempenho recente ultrapassou os limites e têm vindo a aceitar preços de venda significativamente mais baixos.

A palavra final

Normalmente, alertamos para o facto de não se dar demasiada importância aos rácios preço/lucro quando se tomam decisões de investimento, embora estes possam revelar muito sobre o que os outros participantes no mercado pensam da empresa.

O nosso exame da VEON revelou que as tendências dos lucros a três anos não estão a contribuir para o seu P/L nem de perto nem de longe como teríamos previsto, dado que parecem melhores do que as actuais expectativas do mercado. Poderá haver algumas ameaças importantes e não observadas aos lucros que impeçam o rácio P/E de corresponder a este desempenho positivo. Pelo menos, os riscos para os preços parecem ser muito baixos se as recentes tendências dos lucros a médio prazo se mantiverem, mas os investidores parecem pensar que os lucros futuros poderão registar uma grande volatilidade.

Há também outros factores de risco vitais a ter em conta e descobrimos 2 sinais de alerta para a VEON (1 deixa-nos um pouco desconfortáveis!) que deve conhecer antes de investir aqui.

Se não tem a certeza sobre a força do negócio da VEON, por que não explorar a nossa lista interactiva de acções com sólidos fundamentos de negócios para algumas outras empresas que pode ter perdido.

Valuation is complex, but we're here to simplify it.

Discover if VEON might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.