Há quem diga que a volatilidade, e não a dívida, é a melhor forma de pensar sobre o risco enquanto investidor, mas Warren Buffett disse que "Volatilidade está longe de ser sinónimo de risco". Por isso, pode ser óbvio que é necessário ter em conta a dívida, quando se pensa no risco de uma determinada ação, porque demasiada dívida pode afundar uma empresa. Tal como acontece com muitas outras empresas, a Educational Development Corporation(NASDAQ:EDUC) recorre ao endividamento. Mas a questão mais importante é: quanto risco essa dívida está criando?

Quando é que a dívida é um problema?

A dívida e outros passivos tornam-se arriscados para uma empresa quando esta não pode cumprir facilmente essas obrigações, quer com o fluxo de caixa livre, quer através da angariação de capital a um preço atrativo. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os accionistas, porque os credores as obrigam a angariar capital a um preço de miséria. É claro que o lado positivo da dívida é o facto de representar frequentemente capital barato, especialmente quando substitui a diluição numa empresa pela capacidade de reinvestir a taxas de retorno elevadas. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar a liquidez e a dívida em conjunto.

Veja a nossa análise mais recente sobre o Desenvolvimento Educacional

Qual é a dívida da Educational Development?

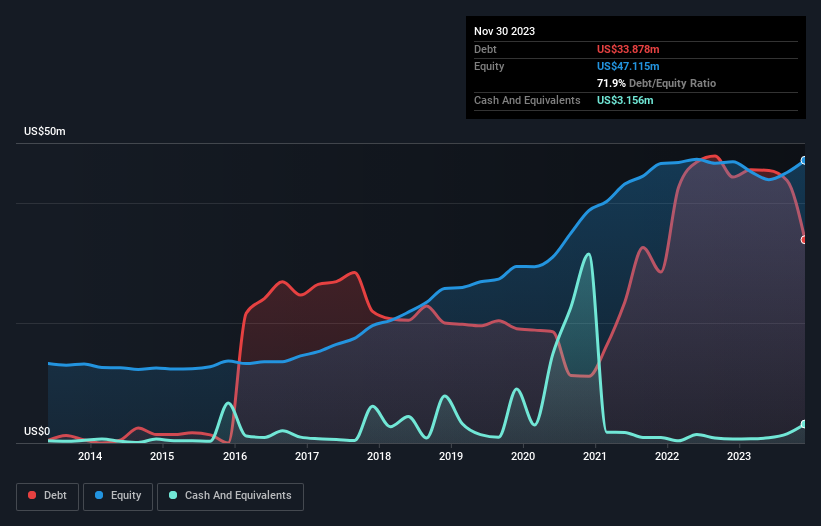

A imagem abaixo, na qual você pode clicar para obter mais detalhes, mostra que o Desenvolvimento Educacional tinha uma dívida de US $ 33,9 milhões no final de novembro de 2023, uma redução de US $ 44,3 milhões em um ano. No entanto, como tem uma reserva de caixa de US $ 3,16 milhões, sua dívida líquida é menor, em cerca de US $ 30,7 milhões.

Um olhar sobre os passivos do desenvolvimento educacional

Os dados mais recentes do balanço mostram que o Desenvolvimento Educacional tinha passivos de US $ 20.2 milhões com vencimento em um ano e passivos de US $ 28.2 milhões com vencimento depois disso. Para compensar estas obrigações, tinha dinheiro em caixa no valor de 3,16 milhões de USD, bem como contas a receber no valor de 1,85 milhões de USD a vencer dentro de 12 meses. Assim, os seus passivos totalizam 43,4 milhões de dólares mais do que a combinação da sua tesouraria e das contas a receber a curto prazo.

Este défice lança uma sombra sobre a empresa de 15,1 milhões de dólares, como um colosso que se ergue sobre os meros mortais. Por isso, sem dúvida, devemos observar atentamente o seu balanço. No final do dia, a Educational Development precisaria provavelmente de uma recapitalização importante se os seus credores exigissem o reembolso. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas não se pode ver a dívida de forma totalmente isolada, uma vez que o Desenvolvimento Educacional precisará de ganhos para pagar o serviço da dívida. Por isso, se estiver interessado em saber mais sobre os seus ganhos, talvez valha a pena ver este gráfico da sua tendência de ganhos a longo prazo.

No último ano, a Educational Development registou um prejuízo antes de juros e impostos e, na verdade, reduziu as suas receitas em 41%, para 57 milhões de dólares. Isso deixa-nos nervosos, para dizer o mínimo.

Advertência

Não só a receita da Educational Development caiu nos últimos doze meses, mas também produziu lucros negativos antes de juros e impostos (EBIT). A sua perda de EBIT foi de uns impressionantes 6,3 milhões de dólares. Combinando esta informação com o passivo significativo que já mencionámos, ficamos muito hesitantes em relação a esta ação, para dizer o mínimo. É claro que a empresa pode melhorar sua situação com um pouco de sorte e boa execução. No entanto, notamos que o EBIT dos últimos doze meses é pior do que o fluxo de caixa livre de US$ 9,7 milhões e o lucro de US$ 241 mil. Portanto, é possível que a empresa venha a dar a volta por cima. O balanço é claramente a área a focar quando se está a analisar a dívida. No entanto, nem todos os riscos de investimento residem no balanço - longe disso. Identificámos 5 sinais de alerta no caso do Desenvolvimento Educacional (pelo menos 1 deles é um pouco desagradável) e a sua compreensão deve fazer parte do seu processo de investimento.

Se, depois de tudo isto, estiver mais interessado numa empresa de crescimento rápido com um balanço sólido, consulte sem demora a nossa lista de acções de crescimento líquido de tesouraria.

Valuation is complex, but we're here to simplify it.

Discover if Educational Development might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para a equipa editorial (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.