Não há como escapar das receitas silenciadas da FibroGen, Inc. (NASDAQ: FGEN), apesar de um aumento de 148% no preço das ações

Apesar de uma corrida já forte, as acções da FibroGen, Inc.(NASDAQ:FGEN) têm vindo a crescer, com um ganho de 148% nos últimos trinta dias. Ainda assim, o salto de 30 dias não muda o fato de que os acionistas de longo prazo viram suas ações dizimadas pela queda de 93% no preço das ações nos últimos doze meses.

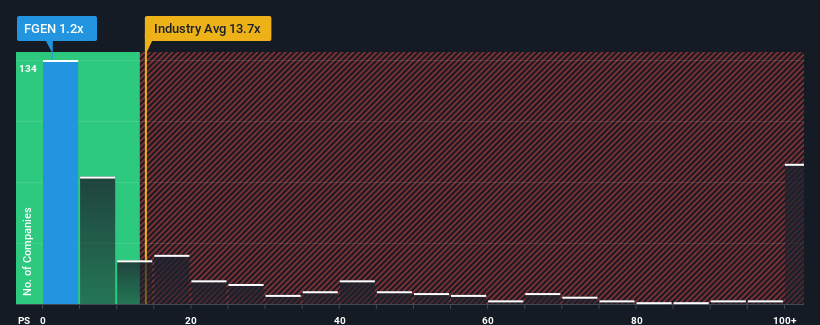

Apesar da firme subida de preço, a FibroGen pode ainda estar a enviar sinais de alta neste momento com o seu rácio preço/vendas (ou "P/S") de 1,2x, uma vez que quase metade de todas as empresas da indústria biotecnológica nos Estados Unidos têm rácios P/S superiores a 13,7x e mesmo P/S superiores a 56x não são invulgares. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S altamente reduzido.

Veja nossa análise mais recente para FibroGen

Como tem sido o desempenho da FibroGen

Os últimos tempos não têm sido bons para a FibroGen, uma vez que as suas receitas têm vindo a aumentar mais lentamente do que a maioria das outras empresas. Parece que muitos esperam que o desempenho pouco inspirador das receitas se mantenha, o que tem reprimido o crescimento do rácio P/S. Se for este o caso, os accionistas existentes terão provavelmente dificuldade em ficar entusiasmados com a direção futura do preço das acções.

Gostaria de saber como é que os analistas pensam que o futuro da FibroGen se compara com o do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.O que é que as métricas de crescimento das receitas nos dizem sobre o baixo P/S?

O rácio P/S da FibroGen seria típico de uma empresa que se espera que apresente um crescimento muito fraco ou mesmo uma queda nas receitas e, mais importante, um desempenho muito pior do que o da indústria.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento fantástico de 26%. No último período de três anos, registou-se também um aumento global de 30% das receitas, amplamente favorecido pelo seu desempenho a curto prazo. Por conseguinte, é justo dizer que o crescimento das receitas foi recentemente respeitável para a empresa.

Relativamente às perspectivas, o próximo ano deverá gerar um crescimento de 5,0%, segundo as estimativas dos três analistas que acompanham a empresa. Este crescimento é substancialmente inferior ao crescimento de 694% previsto para o sector em geral.

Tendo isto em consideração, é claro porque é que o P/S da FibroGen está a ficar aquém dos seus pares da indústria. Aparentemente, muitos accionistas não se sentiram confortáveis em manter a empresa enquanto esta se encontra potencialmente a olhar para um futuro menos próspero.

A palavra final

O recente aumento do preço das acções da FibroGen continua a não conseguir colocar o seu P/S ao lado da mediana do sector. Argumenta-se que o rácio preço/vendas é uma medida inferior de valor em certos sectores, mas pode ser um poderoso indicador do sentimento empresarial.

Estabelecemos que a FibroGen mantém o seu P/S baixo devido ao facto de a sua previsão de crescimento ser inferior à do sector em geral, como esperado. Nesta fase, os investidores consideram que o potencial de melhoria das receitas não é suficientemente grande para justificar um rácio P/S mais elevado. Nestas circunstâncias, é difícil prever uma forte subida do preço das acções num futuro próximo.

Antes de dar a sua opinião, descobrimos 5 sinais de alerta para a FibroGen (3 não devem ser ignorados!) que deve ter em atenção.

Se as empresas com um sólido crescimento dos lucros no passado são do seu agrado, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e baixos rácios P/E.

Valuation is complex, but we're here to simplify it.

Discover if FibroGen might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.