O preço da TuanChe Limited (NASDAQ: TC) está certo, mas o crescimento está faltando depois que as ações disparam 32%

As acções da TuanChe Limited(NASDAQ:TC) tiveram um mês realmente impressionante, ganhando 32% após um período instável anterior. Mas o último mês fez muito pouco para melhorar a queda de 76% do preço das acções durante o último ano.

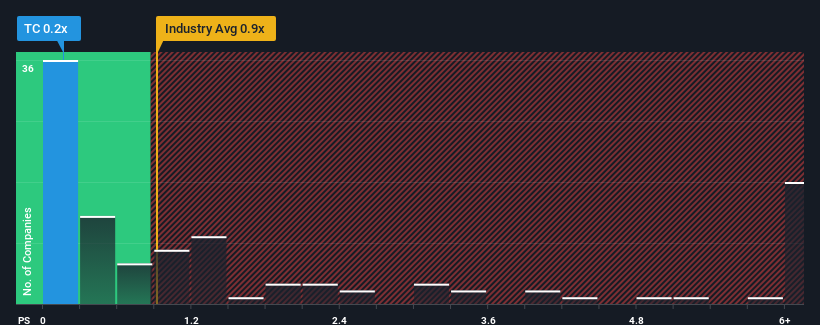

Embora o seu preço tenha subido, a TuanChe pode ainda estar a enviar sinais de compra neste momento com o seu rácio preço/vendas (ou "P/S") de 0,2x, considerando que quase metade de todas as empresas da indústria dos meios de comunicação social nos Estados Unidos têm rácios P/S superiores a 0,9x e mesmo P/S superiores a 3x não são fora do comum. No entanto, o P/S pode ser baixo por uma razão e requer uma investigação mais aprofundada para determinar se é justificado.

Veja a nossa última análise da TuanChe

Como o TuanChe se comportou recentemente?

Por exemplo, considere que o desempenho financeiro da TuanChe tem sido mau ultimamente, uma vez que as suas receitas têm vindo a diminuir. Pode ser que muitos esperem que o desempenho dececionante das receitas continue ou acelere, o que reprimiu o P/S. Se gostarmos da empresa, esperamos que não seja esse o caso, de modo a podermos adquirir algumas acções enquanto ela está em baixa.

Não temos previsões de analistas, mas pode ver como as tendências recentes estão a preparar a empresa para o futuro, consultando o nosso relatóriogratuito sobre os ganhos, as receitas e o fluxo de caixa da TuanChe.Existe alguma previsão de crescimento das receitas da TuanChe?

O rácio P/S da TuanChe seria típico de uma empresa que apenas deverá apresentar um crescimento limitado e, sobretudo, um desempenho pior do que o do sector.

Ao analisar o último ano financeiro, ficámos desanimados ao ver que as receitas da empresa caíram 11%. Os últimos três anos também não parecem agradáveis, uma vez que a empresa reduziu as receitas em 51% no total. Por conseguinte, é justo dizer que o crescimento das receitas tem sido recentemente indesejável para a empresa.

Se compararmos essa trajetória de receitas a médio prazo com a previsão de expansão de 4,0% para um ano do sector em geral, verificamos que se trata de um aspeto desagradável.

Com esta informação, não nos surpreende que a TuanChe esteja a negociar a um P/S inferior ao do sector. No entanto, pensamos que é pouco provável que a diminuição das receitas conduza a um P/S estável a longo prazo, o que poderá levar os accionistas a uma futura desilusão. É possível que o P/S desça para níveis ainda mais baixos se a empresa não melhorar o seu crescimento de receitas.

A palavra final

Apesar de o preço das acções da TuanChe ter subido recentemente, o seu P/S continua a ser inferior ao da maioria das outras empresas. Argumenta-se que o rácio preço/vendas é uma medida inferior de valor em certos sectores, mas pode ser um poderoso indicador do sentimento empresarial.

Como suspeitávamos, a nossa análise da TuanChe revelou que a diminuição das receitas a médio prazo está a contribuir para o seu baixo P/S, dado que o sector deverá crescer. Neste momento, os accionistas estão a aceitar o baixo P/S, uma vez que admitem que as receitas futuras provavelmente também não proporcionarão surpresas agradáveis. Se as recentes tendências das receitas a médio prazo se mantiverem, é difícil ver o preço das acções a evoluir fortemente em qualquer direção num futuro próximo, nestas circunstâncias.

Dito isto, a TuanChe apresenta 4 sinais de alerta na nossa análise de investimento, e 3 deles não nos agradam muito.

Se estes riscos o fazem reconsiderar a sua opinião sobre a TuanChe, explore a nossa lista interactiva de acções de alta qualidade para ter uma ideia do que mais existe.

If you're looking to trade Token Cat, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Token Cat might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.