A utilização da dívida pela Lee Enterprises (NASDAQ:LEE) pode ser considerada arriscada

O gestor de fundos externos apoiado por Charlie Munger, da Berkshire Hathaway, Li Lu, não esconde isso quando afirma que "o maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". Quando pensamos no risco de uma empresa, gostamos sempre de analisar a sua utilização da dívida, uma vez que a sobrecarga de dívida pode levar à ruína. Tal como acontece com muitas outras empresas, a Lee Enterprises, Incorporated(NASDAQ:LEE) recorre à dívida. Mas será que os accionistas devem estar preocupados com o seu uso da dívida?

Qual é o risco que a dívida acarreta?

A dívida é uma ferramenta para ajudar as empresas a crescer, mas se uma empresa for incapaz de pagar aos seus credores, então fica à mercê deles. Em última análise, se a empresa não conseguir cumprir as suas obrigações legais de pagamento da dívida, os accionistas podem ficar sem nada. No entanto, uma situação mais comum (mas ainda assim dispendiosa) é quando uma empresa tem de diluir os accionistas a um preço baixo das acções simplesmente para controlar a dívida. Dito isto, a situação mais comum é quando uma empresa gere a sua dívida razoavelmente bem - e em seu próprio benefício. Quando pensamos na utilização da dívida por parte de uma empresa, começamos por analisar o dinheiro e a dívida em conjunto.

Veja a nossa última análise da Lee Enterprises

Qual é a dívida líquida da Lee Enterprises?

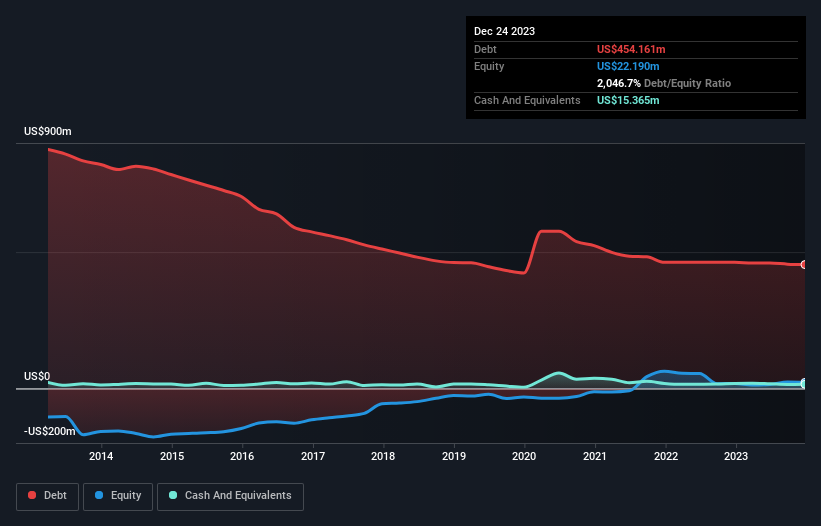

Como você pode ver abaixo, a Lee Enterprises tinha US $ 454.2 milhões em dívidas, em dezembro de 2023, o que é quase o mesmo que no ano anterior. Você pode clicar no gráfico para obter mais detalhes. No entanto, ela tem US $ 15.4 milhões em dinheiro compensando isso, levando a uma dívida líquida de cerca de US $ 438.8 milhões.

Quão forte é o balanço patrimonial da Lee Enterprises?

Analisando os dados mais recentes do balanço patrimonial, podemos ver que a Lee Enterprises tinha passivos de US $ 112.6 milhões com vencimento em 12 meses e passivos de US $ 567.7 milhões com vencimento além disso. Por outro lado, tinha dinheiro em caixa no valor de US$15,4 milhões e US$68,1 milhões de contas a receber com vencimento dentro de um ano. Assim, os seus passivos superam a soma do seu dinheiro e das contas a receber (a curto prazo) em US$ 596,9 milhões.

Este défice lança uma sombra sobre a empresa de US$84,2 milhões, como um colosso que se eleva sobre os meros mortais. Por isso, achamos que os accionistas devem estar atentos a este caso. No final do dia, a Lee Enterprises precisaria provavelmente de uma grande recapitalização se os seus credores exigissem o reembolso.

Medimos a carga de dívida de uma empresa em relação ao seu poder de lucro olhando para a sua dívida líquida dividida pelos seus lucros antes de juros, impostos, depreciação e amortização (EBITDA) e calculando a facilidade com que os seus lucros antes de juros e impostos (EBIT) cobrem as suas despesas com juros (cobertura de juros). Assim, consideramos a dívida em relação aos resultados, com e sem despesas de depreciação e amortização.

Uma fraca cobertura dos juros de 1,4 vezes e um rácio dívida líquida/EBITDA perturbadoramente elevado de 5,1 atingiram a nossa confiança na Lee Enterprises como um golpe duplo no estômago. O peso da dívida é substancial. Mais preocupante ainda é o facto de a Lee Enterprises ter deixado o seu EBIT diminuir 3,9% no último ano. Se continuar assim, pagar a sua dívida será como correr numa passadeira rolante - muito esforço para pouco progresso. Quando se analisam os níveis de endividamento, o balanço é o sítio óbvio para começar. Mas não se pode ver a dívida de forma totalmente isolada, uma vez que a Lee Enterprises precisará de lucros para pagar o serviço da dívida. Por isso, quando se considera a dívida, vale definitivamente a pena olhar para a tendência dos lucros. Clique aqui para ver um instantâneo interativo.

Mas a nossa última consideração também é importante, porque uma empresa não pode pagar a dívida com lucros em papel; precisa de dinheiro vivo. Por isso, precisamos claramente de ver se esse EBIT está a conduzir a um fluxo de caixa livre correspondente. Nos últimos três anos, a Lee Enterprises registou um fluxo de caixa livre no valor de 7,4% do seu EBIT, o que é realmente muito baixo. Este fraco nível de conversão de caixa prejudica a sua capacidade de gerir e pagar a dívida.

A nossa opinião

À primeira vista, a cobertura de juros da Lee Enterprises deixou-nos hesitantes em relação à ação, e o seu nível de passivo total não era mais aliciante do que um restaurante vazio na noite mais movimentada do ano. Dito isto, a sua capacidade de fazer crescer o seu EBIT não é assim tão preocupante. Tendo em conta todos os factores acima mencionados, parece que a Lee Enterprises tem demasiadas dívidas. Este tipo de risco é aceitável para alguns, mas certamente não nos faz flutuar. Não há dúvida de que é a partir do balanço que se aprende mais sobre a dívida. Mas, em última análise, todas as empresas podem conter riscos que existem fora do balanço. Caso em questão: Detectámos 3 sinais de alerta para a Lee Enterprises que deve conhecer, e 2 deles deixam-nos desconfortáveis.

Se, depois de tudo isso, você estiver mais interessado em uma empresa de rápido crescimento com um balanço sólido, então confira nossa lista de ações de crescimento de caixa líquido sem demora.

If you're looking to trade Lee Enterprises, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Lee Enterprises might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.