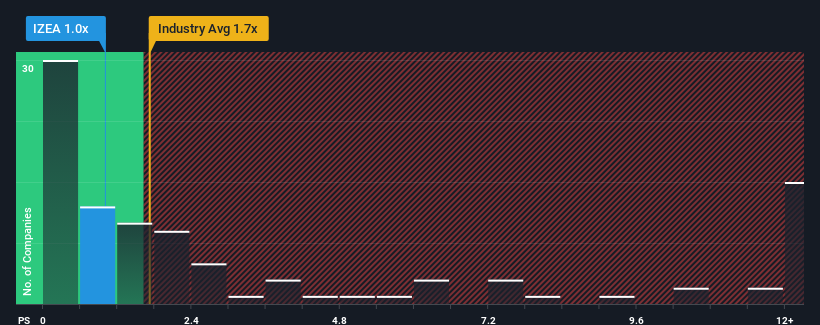

Pode pensar-se que, com um rácio preço/vendas (ou "P/S") de 1x, a IZEA Worldwide, Inc.(NASDAQ:IZEA) é uma ação que vale a pena verificar, visto que quase metade de todas as empresas de meios de comunicação e serviços interactivos nos Estados Unidos têm rácios P/S superiores a 1,7x e mesmo P/S superiores a 5x não são fora do comum. No entanto, o P/S pode ser baixo por uma razão e requer uma investigação mais aprofundada para determinar se é justificado.

Confira nossa análise mais recente sobre a IZEA Worldwide

O que significa o P/S da IZEA Worldwide para os accionistas?

Embora o setor tenha experimentado um crescimento de receita recentemente, a receita da IZEA Worldwide entrou em marcha à ré, o que não é ótimo. Talvez o P/S permaneça baixo porque os investidores pensam que as perspectivas de um forte crescimento das receitas não estão no horizonte. Se continuar a gostar da empresa, é de esperar que não seja esse o caso, de modo a poder adquirir algumas acções enquanto a empresa está em baixa.

Se quiser saber quais são as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a IZEA Worldwide.As previsões de receitas correspondem ao baixo rácio P/S?

A única altura em que se sentiria verdadeiramente confortável ao ver um P/S tão baixo como o da IZEA Worldwide é quando o crescimento da empresa está no bom caminho para ficar atrás do sector.

Olhando primeiro para trás, o crescimento das receitas da empresa no ano passado não foi algo que entusiasmasse, uma vez que registou um declínio dececionante de 16%. Mesmo assim, a receita aumentou 103% no total em relação a três anos atrás, não obstante os últimos 12 meses. Por conseguinte, embora tivessem preferido manter a corrida, os accionistas acolheriam sem dúvida com agrado as taxas de crescimento das receitas a médio prazo.

Relativamente ao futuro, as estimativas do único analista que cobre a empresa sugerem que as receitas deverão crescer 19% no próximo ano. Com uma previsão de crescimento de apenas 14% para o sector, a empresa está posicionada para um resultado mais forte em termos de receitas.

Com esta informação, achamos estranho que a IZEA Worldwide esteja a ser negociada a um P/S inferior ao do sector. Parece que a maioria dos investidores não está convencida de que a empresa possa atingir as expectativas de crescimento futuro.

A principal conclusão

Normalmente, alertamos para o facto de não se prestar demasiada atenção aos rácios preço/vendas quando se tomam decisões de investimento, embora estes possam revelar muito sobre o que os outros participantes no mercado pensam da empresa.

Para nós, parece que a IZEA Worldwide é atualmente negociada com um P/S significativamente deprimido, dado que o crescimento previsto das receitas é superior ao do resto da sua indústria. A razão para este P/S deprimido pode ser encontrada nos riscos que o mercado está a avaliar. Embora a possibilidade de queda do preço das acções pareça improvável devido ao elevado crescimento previsto para a empresa, o mercado parece ter alguma hesitação.

É sempre necessário ter em conta o espetro sempre presente do risco de investimento. Identificámos 2 sinais de alerta com a IZEA Worldwide, e compreendê-los deve fazer parte do seu processo de investimento.

Se estes riscos o fazem reconsiderar a sua opinião sobre a IZEA Worldwide, explore a nossa lista interactiva de acções de alta qualidade para ter uma ideia do que mais existe.

Valuation is complex, but we're here to simplify it.

Discover if IZEA Worldwide might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.