Os investidores ainda não estão totalmente convencidos pelas receitas da SelectQuote, Inc. (NYSE: SLQT), apesar do salto de 29% no preço

As ações da SelectQuote, Inc.(NYSE: SLQT) tiveram um mês realmente impressionante, ganhando 29% após um período instável anterior. Infelizmente, os ganhos do último mês pouco fizeram para corrigir as perdas do último ano, com as ações ainda caindo 25% nesse período.

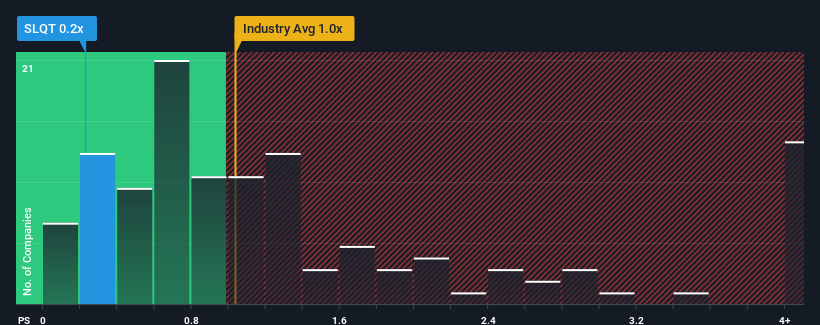

Apesar da firme subida de preço, seria compreensível pensar que a SelectQuote é uma ação com boas perspectivas de investimento com um rácio preço/vendas (ou "P/S") de 0,2x, considerando que quase metade das empresas do sector dos seguros dos Estados Unidos têm rácios P/S superiores a 1x. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S reduzido.

Veja a nossa última análise da SelectQuote

Como tem sido o desempenho da SelectQuote

A SelectQuote certamente tem feito um bom trabalho ultimamente, pois tem aumentado a receita mais do que a maioria das outras empresas. Talvez o mercado esteja à espera de que o desempenho futuro das receitas diminua, o que tem mantido o P/S suprimido. Se gostamos da empresa, esperamos que não seja esse o caso, para podermos adquirir algumas acções enquanto ela está em baixa.

Quer saber tudo sobre as estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a SelectQuote ajudá-lo-á a descobrir o que está no horizonte.Qual é a tendência de crescimento das receitas da SelectQuote?

A única vez que você se sentiria realmente confortável vendo um P / S tão baixo quanto o da SelectQuote é quando o crescimento da empresa está no caminho certo para atrasar o setor.

Olhando para trás primeiro, vemos que a empresa aumentou a receita em impressionantes 29% no ano passado. É agradável constatar que as receitas também aumentaram 50% no total em relação a três anos atrás, graças aos últimos 12 meses de crescimento. Por conseguinte, os accionistas teriam certamente saudado estas taxas de crescimento das receitas a médio prazo.

Olhando agora para o futuro, prevê-se que as receitas aumentem 17% durante o próximo ano, de acordo com o único analista que segue a empresa. Esta previsão é substancialmente mais elevada do que a previsão de crescimento de 6,5% para o sector em geral.

Tendo em conta este facto, é peculiar que o P/S da SelectQuote se situe abaixo da maioria das outras empresas. Parece que a maioria dos investidores não está convencida de que a empresa possa atingir as expectativas de crescimento futuro.

O que é que o P/S da SelectQuote significa para os investidores?

O último aumento do preço das ações não foi suficiente para elevar o P / S da SelectQuote perto da mediana do setor. Geralmente, nossa preferência é limitar o uso da relação preço / vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

Um olhar sobre as receitas da SelectQuote revela que, apesar das previsões de crescimento futuro, o seu P/S é muito inferior ao que seria de esperar. Poderão existir alguns factores de risco importantes que estão a exercer uma pressão descendente sobre o rácio P/S. Embora a possibilidade de queda do preço das acções pareça improvável devido ao elevado crescimento previsto para a empresa, o mercado parece ter alguma hesitação.

Além disso, deve também conhecer estes 2 sinais de alerta que detectámos na SelectQuote (incluindo 1 que é um pouco desagradável).

É importante certificar-se de que procura uma grande empresa e não apenas a primeira ideia que encontra. Por isso, se o crescimento da rentabilidade se alinha com a sua ideia de uma grande empresa, dê uma vista de olhos a esta lista gratuita de empresas interessantes com um forte crescimento recente dos lucros (e um P/E baixo).

Valuation is complex, but we're here to simplify it.

Discover if SelectQuote might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.