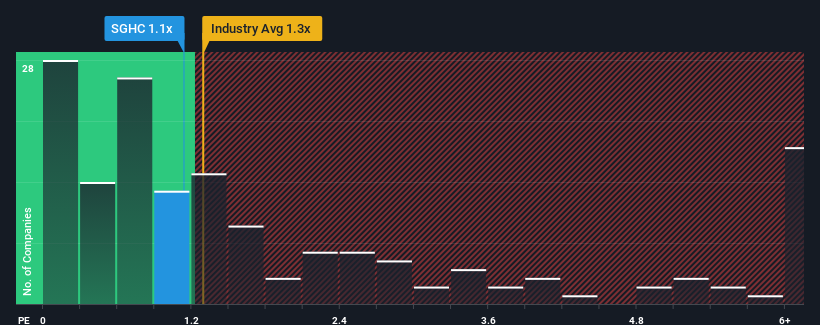

Não são muitos os que pensam que o rácio preço/vendas (ou "P/S") de 1,1x do Super Group (SGHC) Limited(NYSE:SGHC) é digno de menção quando o P/S mediano para a indústria hoteleira nos Estados Unidos é semelhante, cerca de 1,3x. No entanto, os investidores podem estar a ignorar uma oportunidade clara ou um potencial revés se não houver uma base racional para o P/S.

Confira nossa última análise do Super Group (SGHC)

Como é o desempenho recente do Super Group (SGHC)?

Com um crescimento de receita inferior ao da maioria das outras empresas ultimamente, o Super Group (SGHC) tem sido relativamente lento. Pode ser que muitos esperem que o desempenho pouco inspirador das receitas se fortaleça positivamente, o que impediu que o rácio P/S caísse. É de esperar que assim seja, caso contrário, estaremos a pagar um preço relativamente elevado por uma empresa com este tipo de perfil de crescimento.

Se quiser ver o que os analistas estão a prever para o futuro, deve consultar o nosso relatóriogratuito sobre o Super Group (SGHC).As previsões de receitas correspondem ao rácio P/S?

A relação P / S do Super Group (SGHC) seria típica para uma empresa que só deve apresentar um crescimento moderado e, o que é importante, ter um desempenho em linha com o setor.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento digno de 14%. É agradável constatar que as receitas também aumentaram 44% no total em relação a três anos atrás, em parte graças aos últimos 12 meses de crescimento. Por conseguinte, os accionistas teriam certamente saudado estas taxas de crescimento das receitas a médio prazo.

Relativamente ao futuro, as estimativas dos quatro analistas que cobrem a empresa sugerem que as receitas deverão crescer 5,5% por ano nos próximos três anos. Com a previsão de um crescimento anual de 12% no sector, a empresa está posicionada para um resultado de receitas mais fraco.

Com esta informação, achamos interessante que o Super Group (SGHC) esteja a negociar a um P/S bastante semelhante ao do sector. Parece que a maioria dos investidores está a ignorar as expectativas de crescimento bastante limitadas e está disposta a pagar mais pela exposição às acções. Estes accionistas podem estar a preparar-se para uma futura desilusão se o P/S cair para níveis mais consentâneos com as perspectivas de crescimento.

O resultado final do P / S do Super Group (SGHC)

Argumenta-se que a relação preço / vendas é uma medida inferior de valor em certos setores, mas pode ser um poderoso indicador de sentimento de negócios.

Dado que as projecções de crescimento das receitas do Super Group (SGHC) são relativamente moderadas em comparação com a indústria em geral, é uma surpresa vê-lo a negociar no seu atual rácio P/S. Atualmente, não estamos confiantes no P/S, uma vez que as receitas futuras previstas não são susceptíveis de apoiar um sentimento mais positivo durante muito tempo. Isto coloca os investimentos dos accionistas em risco e os potenciais investidores em perigo de pagar um prémio desnecessário.

Antes de dar a sua opinião, descobrimos um sinal de alerta para o Super Group (SGHC) que deve ser tido em conta.

É importante procurar uma grande empresa e não apenas a primeira ideia que encontrar. Portanto, se o crescimento da rentabilidade se alinha com a sua ideia de uma grande empresa, dê uma olhadela a esta lista gratuita de empresas interessantes com um forte crescimento recente dos lucros (e um P/E baixo).

Valuation is complex, but we're here to simplify it.

Discover if Super Group (SGHC) might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.