O lendário gestor de fundos Li Lu (que Charlie Munger apoiou) disse uma vez: "O maior risco de investimento não é a volatilidade dos preços, mas sim o facto de se vir a sofrer uma perda permanente de capital". É natural que se considere o balanço de uma empresa quando se examina o seu grau de risco, uma vez que a dívida está frequentemente envolvida quando uma empresa entra em colapso. Constatamos que a Crocs, Inc.(NASDAQ:CROX) tem dívidas no seu balanço. Mas será que os accionistas devem estar preocupados com o uso da dívida?

Que risco traz a dívida?

A dívida ajuda uma empresa até que ela tenha problemas para pagá-la, seja com novo capital ou com fluxo de caixa livre. Parte integrante do capitalismo é o processo de "destruição criativa", em que as empresas falidas são impiedosamente liquidadas pelos seus banqueiros. Embora isso não seja muito comum, é frequente vermos empresas endividadas a diluir permanentemente os accionistas, porque os credores as obrigam a angariar capital a um preço de miséria. É claro que a vantagem da dívida é o facto de representar muitas vezes capital barato, especialmente quando substitui a diluição numa empresa pela capacidade de reinvestir a taxas de retorno elevadas. A primeira coisa a fazer quando se considera a quantidade de dívida que uma empresa utiliza é olhar para o seu dinheiro e dívida em conjunto.

Veja a nossa última análise da Crocs

Qual o montante da dívida da Crocs?

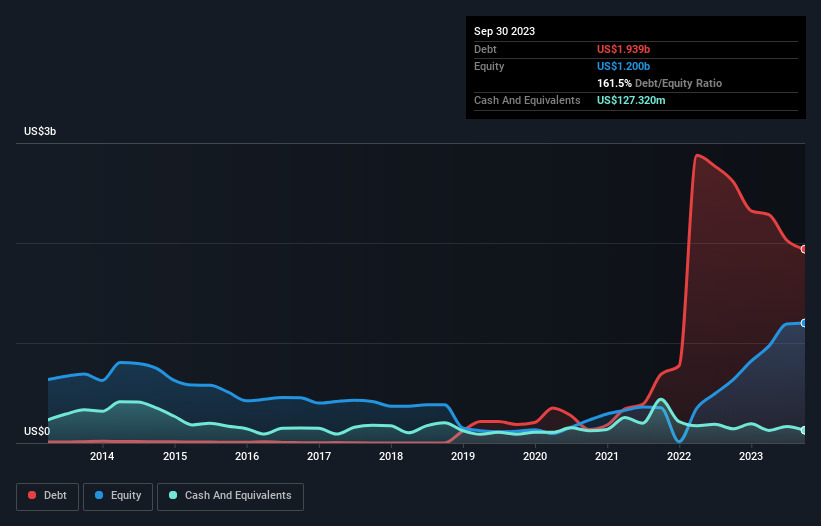

Você pode clicar no gráfico abaixo para ver os números históricos, mas ele mostra que a Crocs tinha US $ 1.94 bilhão em dívidas em setembro de 2023, ante US $ 2.62 bilhões, um ano antes. No entanto, ela tem US $ 127.3 milhões em caixa para compensar isso, levando a uma dívida líquida de cerca de US $ 1.81 bilhão.

Uma olhada no passivo da Crocs

De acordo com o último balanço relatado, a Crocs tinha passivos de US $ 647.9 milhões com vencimento em 12 meses e passivos de US $ 2.73 bilhões com vencimento em mais de 12 meses. Em compensação, tinha US$127,3 milhões em caixa e US$417,7 milhões em contas a receber que se venciam no prazo de 12 meses. Assim, os seus passivos ultrapassam a soma da sua tesouraria e das contas a receber (a curto prazo) em US$2,84 mil milhões.

Este défice não é assim tão mau porque a Crocs vale 5,24 mil milhões de dólares e, portanto, poderia provavelmente obter capital suficiente para reforçar o seu balanço, se necessário. Mas, definitivamente, queremos manter-nos atentos a indicações de que a sua dívida está a acarretar demasiados riscos.

Para avaliar a dívida de uma empresa em relação aos seus ganhos, calculamos a sua dívida líquida dividida pelos seus ganhos antes de juros, impostos, depreciação e amortização (EBITDA) e os seus ganhos antes de juros e impostos (EBIT) divididos pelas suas despesas com juros (a sua cobertura de juros). Desta forma, consideramos tanto o quantum absoluto da dívida, como as taxas de juro pagas sobre a mesma.

A dívida líquida da Crocs situa-se num valor muito razoável de 1,7 vezes o seu EBITDA, enquanto o seu EBIT cobriu as despesas com juros apenas 5,9 vezes no ano passado. Embora estes números não nos alarmem, é de notar que o custo da dívida da empresa está a ter um impacto real. Uma forma de a Crocs vencer a sua dívida seria se deixasse de contrair mais empréstimos, mas continuasse a aumentar o EBIT em cerca de 16%, como aconteceu no ano passado. Quando se analisam os níveis de endividamento, o balanço é o sítio óbvio para começar. Mas, em última análise, a rentabilidade futura do negócio decidirá se a Crocs pode reforçar o seu balanço ao longo do tempo. Por isso, se quiser ver o que pensam os profissionais, pode achar interessante este relatório gratuito sobre as previsões de lucros dos analistas.

Por último, uma empresa só pode pagar a dívida com dinheiro vivo, não com lucros contabilísticos. Por isso, precisamos claramente de ver se esse EBIT está a conduzir a um fluxo de caixa livre correspondente. Nos três anos mais recentes, a Crocs registou um fluxo de tesouraria livre no valor de 64% do seu EBIT, o que é aproximadamente normal, dado que o fluxo de tesouraria livre exclui juros e impostos. Este dinheiro vivo significa que a empresa pode reduzir a sua dívida quando quiser.

A nossa opinião

A conversão do EBIT da Crocs em fluxo de caixa livre foi realmente positiva nesta análise, assim como a sua taxa de crescimento do EBIT. Dito isto, o seu nível de passivo total sensibiliza-nos um pouco para potenciais riscos futuros para o balanço. Quando consideramos todos os elementos acima mencionados, parece-nos que a Crocs está a gerir muito bem a sua dívida. Dito isto, a carga é suficientemente pesada para que recomendemos aos accionistas que a acompanhem de perto. O balanço é claramente a área a focar quando se analisa a dívida. No entanto, nem todos os riscos de investimento residem no balanço - longe disso. Para o efeito, é preciso estar atento aos 2 sinais de alerta que detectámos na Crocs.

Se, depois de tudo isto, estiver mais interessado numa empresa de crescimento rápido com um balanço sólido, consulte sem demora a nossa lista de acções de crescimento líquido de tesouraria.

Valuation is complex, but we're here to simplify it.

Discover if Crocs might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.