Aterian, Inc. (NASDAQ: ATER) sobe 26%, mas seu baixo P / S não é motivo para entusiasmo

As acções da Aterian, Inc.(NASDAQ:ATER) tiveram um mês realmente impressionante, ganhando 26% após um período instável anterior. Ainda assim, o salto de 30 dias não altera o facto de os accionistas a longo prazo terem visto as suas acções dizimadas pela queda de 68% do preço das acções nos últimos doze meses.

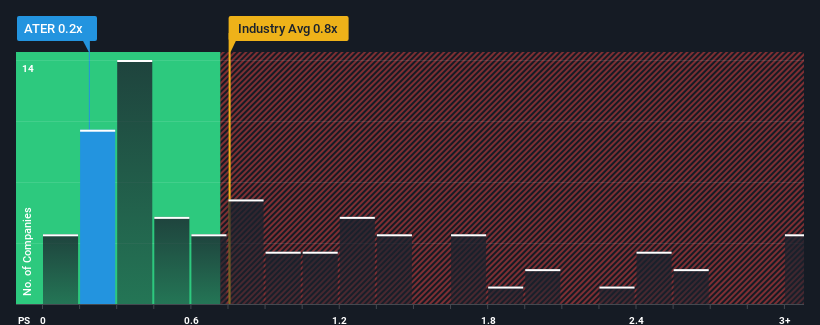

Apesar da firme subida de preço, quando cerca de metade das empresas que operam na indústria de bens de consumo duradouros dos Estados Unidos têm rácios preço/vendas (ou "P/S") superiores a 0,8x, pode ainda considerar a Aterian como uma ação aliciante a verificar com o seu rácio P/S de 0,2x. No entanto, não é aconselhável tomar o P/S apenas pelo seu valor nominal, pois pode haver uma explicação para o facto de ser limitado.

Veja nossa análise mais recente para Aterian

Como a Aterian tem se comportado

Os últimos tempos não têm sido bons para a Aterian, uma vez que as suas receitas têm vindo a cair mais rapidamente do que a maioria das outras empresas. Parece que muitos esperam que o desempenho desanimador das receitas persista, o que tem reprimido o P/S. Assim, embora se possa dizer que a ação está barata, os investidores estarão à espera de melhorias antes de a considerarem um bom valor. Caso contrário, os accionistas existentes terão provavelmente dificuldade em ficar entusiasmados com a direção futura do preço das acções.

Quer saber tudo sobre as estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a Aterian ajudá-lo-á a descobrir o que está no horizonte.As previsões de receitas correspondem ao baixo rácio P/S?

Há uma suposição inerente de que uma empresa deve ter um desempenho inferior ao da indústria para que rácios P / S como o da Aterian sejam considerados razoáveis.

Olhando primeiro para trás, o crescimento das receitas da empresa no ano passado não foi algo para se entusiasmar, pois registou um declínio dececionante de 28%. Os últimos três anos também não parecem agradáveis, pois a empresa diminuiu as receitas em 3,0% no total. Por conseguinte, é justo dizer que o crescimento das receitas foi recentemente indesejável para a empresa.

Olhando agora para o futuro, prevê-se que as receitas desçam, registando uma contração de 27% durante o próximo ano, de acordo com os quatro analistas que seguem a empresa. Isto não é bom quando se espera que o resto da indústria cresça 3,7%.

Tendo em conta este facto, é compreensível que o P/S da Aterian seja inferior ao da maioria das outras empresas. No entanto, é pouco provável que a diminuição das receitas conduza a um P/S estável a longo prazo. Mesmo a manutenção destes preços poderá ser difícil de alcançar, uma vez que as fracas perspectivas estão a pesar sobre as acções.

Conclusão sobre o P/S da Aterian

O último aumento do preço das acções não foi suficiente para elevar o P/S da Aterian para perto da mediana do sector. Normalmente, alertamos contra a leitura excessiva dos rácios preço-venda ao tomar decisões de investimento, embora possa revelar muito sobre o que os outros participantes do mercado pensam sobre a empresa.

É evidente que a Aterian mantém o seu P/S baixo devido à fraqueza da sua previsão de receitas em queda, como esperado. Neste momento, os accionistas estão a aceitar o P/S baixo, pois admitem que as receitas futuras provavelmente não proporcionarão surpresas agradáveis. A menos que estas condições melhorem, continuarão a constituir uma barreira para o preço das acções em torno destes níveis.

Antes de dar a sua opinião, descobrimos 4 sinais de alerta para a Aterian que deve ter em conta.

Se as empresas fortes que geram lucros lhe agradam, então vai querer consultar esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas que provaram que podem aumentar os lucros).

If you're looking to trade Aterian, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if Aterian might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.