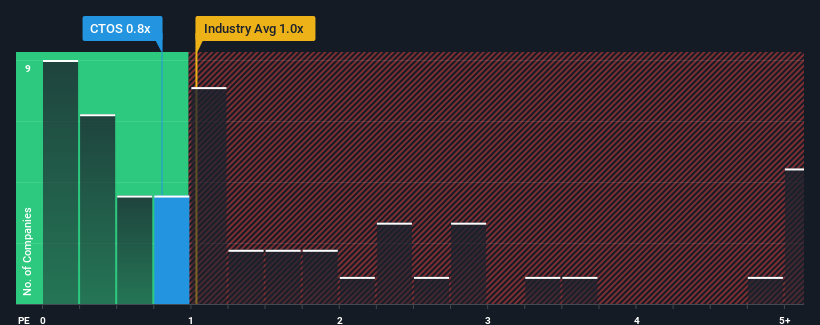

Com um rácio preço/vendas mediano (ou "P/S") de cerca de 1x na indústria de Distribuidores Comerciais nos Estados Unidos, poderia ser perdoado por se sentir indiferente ao rácio P/S da Custom Truck One Source, Inc. (NYSE:CTOS) de 0,8x. No entanto, os investidores podem estar a ignorar uma oportunidade clara ou um potencial revés se não houver uma base racional para o P/S.

Veja nossa análise mais recente para Custom Truck One Source

Como é que a Custom Truck One Source se tem comportado

Os últimos tempos têm sido vantajosos para a Custom Truck One Source, pois suas receitas têm aumentado mais rapidamente do que a maioria das outras empresas. Uma possibilidade é que o rácio P/S seja moderado porque os investidores pensam que este forte desempenho das receitas pode estar prestes a diminuir. Caso contrário, os accionistas existentes têm motivos para se sentirem optimistas quanto à direção futura do preço das acções.

Gostaria de saber como é que os analistas pensam que o futuro da Custom Truck One Source se compara com o do sector? Nesse caso, o nosso relatóriogratuito é um ótimo ponto de partida.O que é que as métricas de crescimento das receitas nos dizem sobre o P/S?

Há um pressuposto inerente de que uma empresa deve corresponder ao sector para que rácios P/S como o da Custom Truck One Source sejam considerados razoáveis.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento fantástico de 27%. De forma espetacular, o crescimento das receitas ao longo de três anos aumentou várias ordens de grandeza, em parte graças aos últimos 12 meses de crescimento das receitas. Por conseguinte, os accionistas teriam ficado muito satisfeitos com estas taxas de crescimento das receitas a médio prazo.

Passando para o futuro, as estimativas dos seis analistas que cobrem a empresa sugerem que as receitas devem crescer 3,1% no próximo ano. Este crescimento é semelhante ao crescimento de 4,4% previsto para o sector em geral.

Perante isto, é compreensível que o P/S da Custom Truck One Source esteja em linha com a maioria das outras empresas. Aparentemente, os accionistas sentem-se confortáveis em simplesmente aguentar enquanto a empresa se mantém discreta.

O que o P / S da Custom Truck One Source significa para os investidores?

Embora a relação preço / vendas não deva ser o fator determinante para comprar ou não uma ação, é um barômetro bastante capaz de expectativas de receita.

Vimos que a Custom Truck One Source mantém um P / S adequado, visto que seus números de crescimento de receita correspondem ao resto da indústria. Neste momento, os accionistas estão confortáveis com o P/S, uma vez que estão bastante confiantes de que as receitas futuras não trarão quaisquer surpresas. Em suma, se o P/S e as estimativas de receitas não apresentarem grandes choques, é difícil ver o preço das acções a evoluir fortemente em qualquer direção num futuro próximo.

Não esquecer que podem existir outros riscos. Por exemplo, identificámos 2 sinais de alerta para a Custom Truck One Source ( 1 é potencialmente grave) aos quais deve estar atento.

Se esses riscos estão fazendo você reconsiderar sua opinião sobre a Custom Truck One Source, explore nossa lista interativa de ações de alta qualidade para ter uma ideia do que mais está por aí.

Valuation is complex, but we're here to simplify it.

Discover if Custom Truck One Source might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.