As acções da BlueLinx Holdings Inc. (NYSE:BXC) saltam 27%, mas o seu negócio continua a seguir o mercado

As acções da BlueLinx Holdings Inc.(NYSE:BXC) continuaram a sua dinâmica recente com um ganho de 27% só no último mês. Nos últimos 30 dias, o ganho anual foi de 58%.

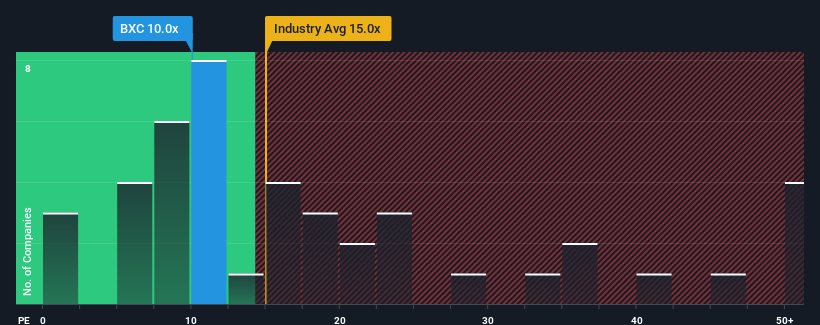

Embora o seu preço tenha subido, dado que cerca de metade das empresas nos Estados Unidos têm rácios preço/lucro (ou "P/E") superiores a 17x, pode ainda considerar a BlueLinx Holdings como um investimento atrativo com o seu rácio P/E de 10x. No entanto, não é aconselhável tomar o P/E apenas pelo seu valor nominal, uma vez que pode haver uma explicação para o facto de ser limitado.

Com ganhos que estão a recuar mais do que os do mercado nos últimos tempos, a BlueLinx Holdings tem sido muito lenta. Parece que muitos estão à espera que o desempenho desanimador dos lucros se mantenha, o que tem reprimido o P/E. Se continuar a gostar da empresa, é melhor mudar a trajetória dos lucros antes de tomar qualquer decisão. Ou, pelo menos, esperaria que a queda dos lucros não se agravasse, se o seu plano é adquirir algumas acções enquanto a empresa está em desvantagem.

Veja nossa análise mais recente para BlueLinx Holdings

O que é que as métricas de crescimento nos dizem sobre o baixo P/E?

O rácio P/E da BlueLinx Holdings seria típico de uma empresa que apenas se espera que apresente um crescimento limitado e, sobretudo, um desempenho pior do que o do mercado.

Retrospetivamente, o último ano apresentou um decréscimo frustrante de 69% nos resultados da empresa. Ainda assim, o último período de três anos registou um excelente aumento global de 108% no EPS, apesar do seu desempenho insatisfatório a curto prazo. Embora tenha sido uma viagem acidentada, é justo dizer que o crescimento dos lucros recentemente foi mais do que adequado para a empresa.

No que se refere às perspectivas, o próximo ano deverá trazer retornos reduzidos, com os lucros a diminuírem 20%, segundo as estimativas dos quatro analistas que acompanham a empresa. O que não é muito bom, quando se espera que o resto do mercado cresça 10%.

Com esta informação, não nos surpreende que a BlueLinx Holdings esteja a ser negociada a um P/E inferior ao do mercado. No entanto, é pouco provável que a diminuição dos lucros conduza a um P/E estável a longo prazo. Mesmo a manutenção destes preços poderá ser difícil de alcançar, uma vez que as fracas perspectivas estão a pesar sobre as acções.

A principal conclusão

Apesar de as acções da BlueLinx Holdings estarem a ganhar fôlego, o seu P/E continua a ser inferior ao da maioria das outras empresas. Utilizar apenas o rácio preço/lucro para determinar se deve vender as suas acções não é sensato, mas pode ser um guia prático para as perspectivas futuras da empresa.

Como suspeitávamos, o nosso exame das previsões dos analistas da BlueLinx Holdings revelou que as suas perspectivas de diminuição dos lucros estão a contribuir para o seu baixo P/E. Neste momento, os accionistas estão a aceitar o baixo P/E, uma vez que admitem que os lucros futuros provavelmente não proporcionarão surpresas agradáveis. Nestas circunstâncias, é difícil prever uma forte subida do preço das acções num futuro próximo.

Há também outros factores de risco vitais a considerar e descobrimos 2 sinais de alerta para a BlueLinx Holdings (1 é um pouco preocupante!) que deve ter em atenção antes de investir aqui.

Se os rácios P/E lhe interessam, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e rácios P/E baixos.

Valuation is complex, but we're here to simplify it.

Discover if BlueLinx Holdings might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.