O preço é justo para a FuelCell Energy, Inc. (NASDAQ: FCEL), mesmo depois de mergulhar 29%

O preço das acções da FuelCell Energy, Inc.(NASDAQ:FCEL) teve um desempenho muito fraco no último mês, caindo substancialmente 29%. Para qualquer acionista de longo prazo, o último mês termina um ano para esquecer, com uma queda de 56% no preço das acções.

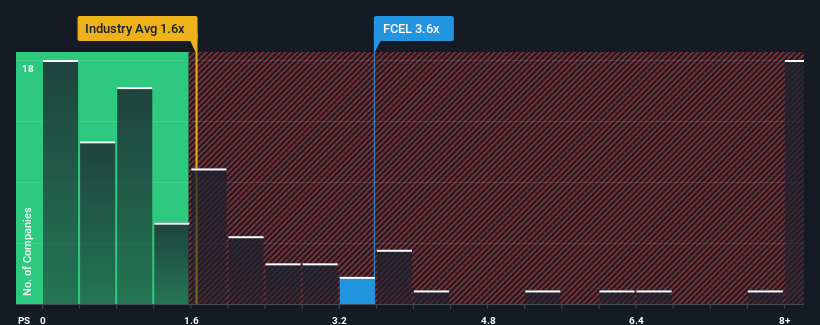

Mesmo depois de uma queda tão grande do preço, quando quase metade das empresas do sector elétrico dos Estados Unidos têm rácios preço/venda (ou "P/S") inferiores a 1,6x, pode ainda considerar a FuelCell Energy como uma ação que provavelmente não vale a pena investigar com o seu rácio P/S de 3,6x. No entanto, precisamos de ir um pouco mais fundo para determinar se existe uma base racional para o elevado P/S.

Veja nossa análise mais recente para FuelCell Energy

O que significa o P/S da FuelCell Energy para os accionistas?

A FuelCell Energy poderia estar a ter um desempenho melhor, uma vez que as suas receitas têm vindo a regredir ultimamente, enquanto a maioria das outras empresas tem registado um crescimento positivo das receitas. É possível que muitos esperem uma recuperação substancial do desempenho das receitas, o que tem evitado o colapso do P/S. No entanto, se não for esse o caso, os investidores podem ser apanhados a pagar demasiado pelas acções.

Quer ter uma visão completa das estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre a FuelCell Energy ajudá-lo-á a descobrir o que está no horizonte.As previsões de receitas correspondem ao elevado rácio P/S?

O rácio P/S da FuelCell Energy seria típico de uma empresa que se espera que apresente um crescimento sólido e, sobretudo, um desempenho melhor do que o da indústria.

Ao analisar os dados financeiros do último ano, ficámos desanimados ao ver que as receitas da empresa caíram 24%. No entanto, o último período de três anos registou um excelente aumento global de 48% nas receitas, apesar do seu desempenho insatisfatório a curto prazo. Por conseguinte, embora tivessem preferido manter o ritmo, os accionistas acolheriam com agrado as taxas de crescimento das receitas a médio prazo.

De acordo com os dez analistas que seguem a empresa, as receitas deverão aumentar 42% por ano durante os próximos três anos. Este valor é substancialmente mais elevado do que os 35% de crescimento anual previstos para o sector em geral.

Tendo isto em conta, não é difícil compreender porque é que o P/S da FuelCell Energy é elevado em relação aos seus pares do sector. Parece que a maioria dos investidores está à espera deste forte crescimento futuro e está disposta a pagar mais pelas acções.

A principal conclusão

O P/S da FuelCell Energy permanece elevado, mesmo depois de as suas acções terem caído. Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

O nosso olhar sobre a FuelCell Energy mostra que o seu rácio P/S permanece elevado devido às suas fortes receitas futuras. Nesta fase, os investidores consideram que o potencial de deterioração das receitas é bastante remoto, o que justifica o elevado rácio P/S. Nestas circunstâncias, é difícil imaginar que o preço das acções caia fortemente num futuro próximo.

Antes de dar a sua opinião, descobrimos 3 sinais de alerta para a FuelCell Energy que deve ter em atenção.

Se não tem a certeza sobre a força do negócio da FuelCell Energy, por que não explorar a nossa lista interactiva de acções com sólidos fundamentos de negócios para algumas outras empresas que pode ter perdido.

If you're looking to trade FuelCell Energy, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentValuation is complex, but we're here to simplify it.

Discover if FuelCell Energy might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.