O preço é justo para o LiveWire Group, Inc. (NYSE: LVWR), mesmo depois de mergulhar 30%

Para aborrecimento de alguns accionistas, as acções do LiveWire Group, Inc.(NYSE:LVWR) caíram uns consideráveis 30% no último mês, o que dá continuidade a uma corrida horrível para a empresa. O último mês significou que as acções subiram apenas 7,8% durante o último ano.

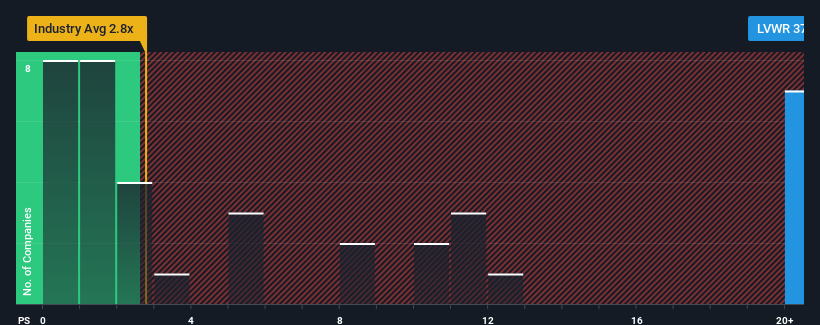

Embora o seu preço tenha baixado substancialmente, quando quase metade das empresas da indústria automóvel dos Estados Unidos têm rácios preço/vendas (ou "P/S") inferiores a 2,8x, pode ainda considerar o Grupo LiveWire como uma ação que não vale a pena investigar com o seu rácio P/S de 37,5x. No entanto, seria necessário aprofundar um pouco mais para determinar se existe uma base racional para o P/S altamente elevado.

Veja nossa análise mais recente do LiveWire Group

Como o LiveWire Group tem se comportado

Embora a indústria tenha registado um crescimento das receitas ultimamente, as receitas do LiveWire Group entraram em marcha-atrás, o que não é bom. Uma possibilidade é que o rácio P/S seja elevado porque os investidores pensam que este fraco desempenho das receitas vai mudar de rumo. Esperemos que assim seja, caso contrário, estaremos a pagar um preço bastante elevado sem qualquer razão especial.

Quer saber tudo sobre as estimativas dos analistas para a empresa? Então, o nosso relatóriogratuito sobre o LiveWire Group ajudá-lo-á a descobrir o que está no horizonte.O que é que as métricas de crescimento das receitas nos dizem sobre o elevado P/S?

Para justificar o seu rácio P/S, o LiveWire Group teria de produzir um crescimento excecional que excedesse largamente o do sector.

Retrospetivamente, o ano passado apresentou uma frustrante redução de 19% na receita da empresa. Este facto prejudicou o bom desempenho da empresa a longo prazo, uma vez que o crescimento das receitas a três anos continua a ser um valor notável de 23% no total. Por conseguinte, embora tivessem preferido manter a tendência, os accionistas estariam mais ou menos satisfeitos com as taxas de crescimento das receitas a médio prazo.

No que respeita às perspectivas, o próximo ano deverá gerar um crescimento de 450%, segundo as estimativas do único analista que acompanha a empresa. Com uma previsão de crescimento do sector de apenas 20%, a empresa está posicionada para um resultado mais forte em termos de receitas.

Tendo isto em conta, não é difícil compreender por que razão o P/S do LiveWire Group é elevado em relação aos seus pares do sector. Aparentemente, os accionistas não estão dispostos a vender uma empresa que tem em vista um futuro mais próspero.

O resultado final do P/S do LiveWire Group

Mesmo depois de uma queda de preços tão forte, o P/S do LiveWire Group ainda excede significativamente a mediana do sector. Normalmente, alertamos contra a leitura excessiva dos rácios preço-venda ao tomar decisões de investimento, embora possa revelar muito sobre o que os outros participantes do mercado pensam sobre a empresa.

Estabelecemos que o LiveWire Group mantém o seu P/S elevado devido ao facto de o crescimento previsto das receitas ser superior ao do resto da indústria automóvel, como esperado. Neste momento, os accionistas estão confortáveis com o P/S, pois estão bastante confiantes de que as receitas futuras não estão ameaçadas. A menos que estas condições se alterem, continuarão a dar um forte apoio ao preço das acções.

Para além disso, deve também conhecer este 1 sinal de alerta que detectámos no LiveWire Group.

Naturalmente, as empresas lucrativas com um historial de grande crescimento dos lucros são geralmente apostas mais seguras. Por isso, talvez queira ver esta coleção gratuita de outras empresas que têm rácios P/E razoáveis e que aumentaram fortemente os lucros.

Valuation is complex, but we're here to simplify it.

Discover if LiveWire Group might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.