デルタ航空(NYSE:DAL)の株価は先月だけで26%上昇し、最近の勢いを維持している。 この30日間で、年間上昇率は82%と非常に急上昇している。

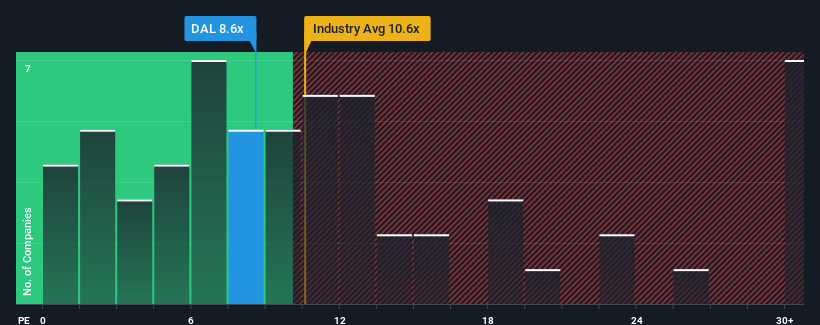

これだけ株価が跳ね上がった後でも、デルタ航空は8.6倍の株価収益率(または「PER」)で、現時点ではまだ非常に強気なシグナルを送っているかもしれない。 とはいえ、PERの大幅引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

ここ最近、ほとんどの他社を凌駕する収益成長で、デルタ航空は比較的好調に推移している。 PERが低いのは、投資家がこの好調な業績が今後あまり印象的でなくなるかもしれないと考えているため、という可能性もある。 同社が好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

デルタ航空に成長はあるのか?

デルタ航空のようなPERが合理的であるとみなされるためには、企業が市場を大きく下回る必要があるという前提がある。

振り返ってみれば、昨年は同社のボトムラインに37%という例外的な利益をもたらした。 しかし、直近の3年間はまったく成長できなかったため、全体としてはそれほど大きくはない。 つまり、この3年間の収益成長という点では、同社は複雑な結果に終わったと言える。

同社を担当するアナリストによれば、今後3年間のEPSは年率3.3%上昇すると予想されている。 これは、より広い市場の年率11%の成長予測よりかなり低い。

これを考えれば、デルタ航空のPERが他社の大半を下回っているのも理解できる。 どうやら多くの株主は、同社があまり豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があったようだ。

デルタ航空のPERに関する結論

これほど強力な値動きの後でも、デルタ航空のPERはまだ他の市場を大きく引き離している。 一般的に、投資判断の際に株価収益率を読みすぎるのは禁物だが、他の市場参加者がその会社についてどう考えているかが分かることもある。

案の定、デルタ航空のアナリスト予想を調べたところ、業績見通しの甘さがPERの低さにつながっていることが分かった。 現段階では、投資家は収益改善の可能性が、高いPERを正当化できるほど大きくないと感じている。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

その他のリスクについてはどうだろう?どの企業にもあるものだが、 デルタ航空には知って おくべき 警告サインが2つ ある。

デルタ航空より良い投資先が見つかるかもしれない。可能性のある候補を選びたいなら、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをチェックしよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Delta Air Lines が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.