バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、それを骨抜きにしない。 事業が破綻するときには負債が絡むことが多いので、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 ショッピファイ・インク(NYSE:SHOP)が事業で負債を使っていることはわかる。 しかし本当の問題は、この負債が同社をリスキーにしているかどうかだ。

負債がもたらすリスクとは?

一般的に言って、負債が現実的な問題となるのは、企業が資本を調達するか、自身のキャッシュフローで簡単に返済できない場合のみである。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より頻繁に発生する(それでもコストはかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 しかし、希薄化の代わりに負債を活用することで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業がどの程度の負債を使用するかを検討する際に最初に行うべきことは、現金と負債を合わせて見ることである。

Shopifyの純負債は?

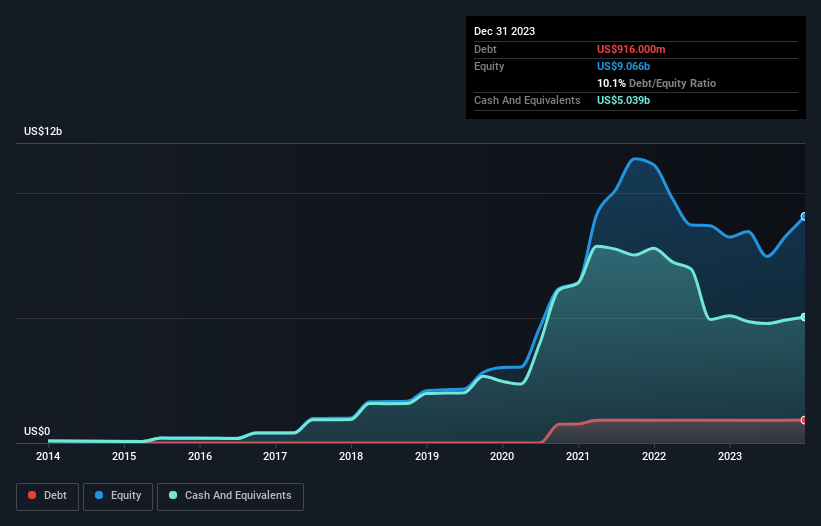

下記の通り、2023年12月現在、Shopifyの負債は9億1,600万米ドルで、前年とほぼ同じである。グラフをクリックすると詳細が見られます。 しかしその一方で、50億4,000万米ドルの現金があり、41億2,000万米ドルの純現金ポジションがある。

Shopifyの負債について

直近の貸借対照表から、Shopifyは1年以内に8億9,800万米ドルの返済期限が到来する負債と、それ以降に13億4,000万米ドルの返済期限が到来する負債を抱えていることがわかる。 これを相殺するように、同社には50億4,000万米ドルの現金と、12ヶ月以内に期限が到来する9億6,400万米ドルの債権がある。 つまり、負債総額を37億7,700万米ドル上回る流動資産を誇ることができる。

この黒字は、ショッピファイが保守的なバランスシートを持っていることを示唆しており、おそらくそれほど苦労せずに負債をなくすことができるだろう。 簡潔に言えば、ショッピファイ社はネットキャッシュを誇っており、重い負債を抱えていないと言える!

昨年、ショッピファイ社はEBITレベルで損失を出したが、過去12ヶ月間で2億6,000万米ドルのEBITを生み出したことも良かった。 負債を分析する際、バランスシートが重視されるのは明らかです。 しかし最終的には、事業の将来的な収益性によって、ショッピファイが長期的にバランスシートを強化できるかどうかが決まる。 専門家がどう考えているか知りたいなら、アナリストの利益予測に関するこの無料レポートが面白いかもしれない。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 ショッピファイは、貸借対照表上ではネットキャッシュを持っているかもしれないが、それでも、ビジネスが金利税引前利益(EBIT)をフリーキャッシュフローにどれだけ変換しているかを見るのは興味深い。 株主にとって喜ばしいことに、ショッピファイは昨年、EBITを上回るフリーキャッシュフローを生み出した。 このような強力なキャッシュ創出は、バチスーツを着た子犬のように私たちの心を温めてくれる。

まとめ

負債を懸念する投資家に共感する一方で、Shopifyには41億2000万米ドルのネットキャッシュがあり、負債よりも流動資産の方が多いことを念頭に置くべきである。 その上、EBITの348%をフリーキャッシュフローに転換し、9億500万米ドルをもたらしている。 では、ショッピファイの負債はリスクなのだろうか?我々にはそうは見えない。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし最終的には、どの企業も貸借対照表以外に存在するリスクを含んでいる可能性がある。 例えば、我々は Shopifyの注意すべき1つの警告サインを 特定した。

もしあなたが、堅固なバランスシートを持つ急成長企業にもっと興味があるのなら、遅滞なくネットキャッシュ成長株のリストをチェックしてほしい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Shopify が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.