TeraWulf Inc.(NASDAQ:WULF) の株価は先月、37%もの大幅下落を記録し、非常に悪い結果となっている。 大局的に見れば、この不調の後でも株価は昨年1年間で69%上昇している。

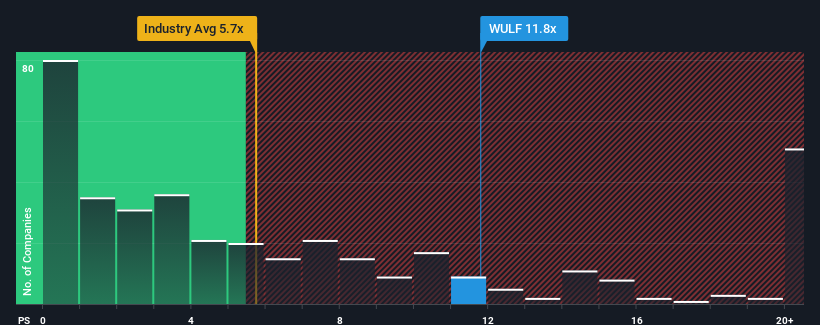

株価が大きく下落したにもかかわらず、テラウルフのPER(株価純資産倍率)は11.8倍で、米国のソフトウェア業界の他の企業と比較すると、今はまだ売り優勢に見えるかもしれません。 しかし、P/Sがこれほど高いのには何か理由があるかもしれないので、額面通りに受け取るのは賢明ではない。

TeraWulfのP/Sは株主にとって何を意味するのか?

最近のテラウルフの収益は、他の企業よりも速いペースで上昇しており、テラウルフにとって有利な状況となっている。 好調な収益が続くと多くの人が予想しており、P/Sが上昇しているようだ。 しかし、そうでない場合、投資家は株価を高く買いすぎてしまうかもしれない。

アナリストの今後の予測をご覧になりたい方は、テラウルフの無料 レポートをご覧ください。収益成長指標は、高いP/Sについて何を物語っているのか?

TeraWulfのような急なP/Sを見て本当に安心できるのは、会社の成長が業界を明らかに凌駕する軌道に乗っている時だけだ。

まず振り返ってみると、テラウルフは昨年131%という驚異的な収益成長を遂げた。 しかし、長期的な業績はそれほど強くなく、3年間の収益成長率は全体として比較的存在感がない。 従って、同社の最近の収益成長は一貫していないと言える。

将来に目を移すと、同社を担当する9人のアナリストの予測では、今後3年間の売上高は年率60%の成長が見込まれる。 業界は毎年20%ずつしか成長しないと予測されているため、同社はより強い収益を上げることができる。

この点を考慮すれば、テラウルフのP/Sが同業他社に比べて高いのも理解できなくはない。 どうやら株主は、より豊かな未来を見据える可能性のあるものを手放したくないようだ。

要点

テラウルフの株価は低迷しているが、P/Sは依然として高い。 一般的に、私たちは売上高株価比率の使用を、市場が企業の全体的な健全性についてどう考えているかを確認するために限定することを好む。

テラウルフを調べたところ、将来の収益が好調であるため、P/Sレシオは高水準を維持している。 現在の株主は、将来の収益が脅かされていないと確信しているため、P/Sに満足している。 このような状況で、近い将来株価が大きく下落することは考えにくい。

とはいえ、TeraWulfは我々の投資分析で3つの警告サインを示しており、そのうちの2つは我々にとってあまり良いものではないことに注意してほしい。

過去に堅実な業績成長を遂げた企業がお好みであれば、この無料 コレクションをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TeraWulf が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによる本記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.