ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 ということは、賢い投資家たちは、負債(これは通常倒産に関わるものだが)が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 PTC社(NASDAQ:PTC)のバランスシートには負債がある。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

借入金は、事業が新たな資本やフリー・キャッシュ・フローで返済に窮するまで、事業を支援する。 事態が本当に悪化した場合、貸し手は事業をコントロールすることができる。 しかし、より頻繁に発生する(それでもコストはかかる)事態は、企業がバランスシートを補強するためだけに、バーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 とはいえ、最も一般的な状況は、企業が負債を合理的に管理し、自社に有利になるようにすることである。 負債水準を検討する際には、まず、現金と負債水準の両方を合わせて検討する。

PTCの負債額は?

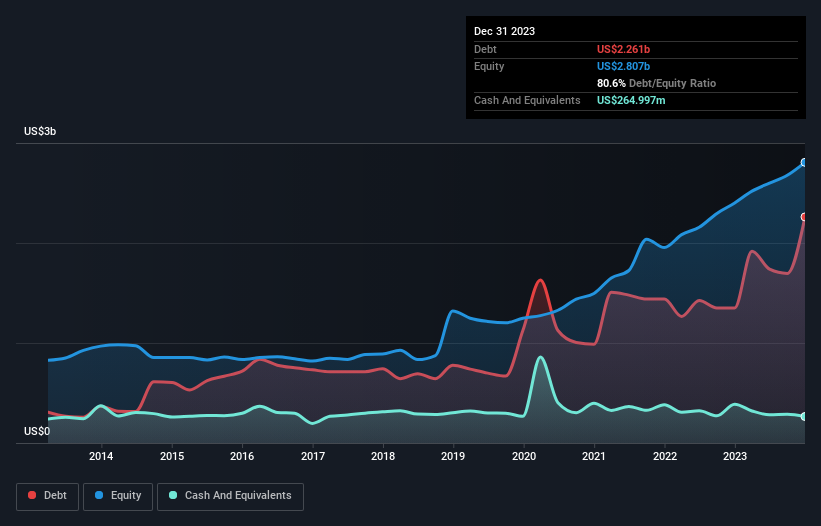

過去の数字は下の図をクリックしてご覧いただけますが、2023年12月現在、PTCは22億6,000万米ドルの負債を抱えており、1年間で13億5,000万米ドル増加しています。 しかし、2億6,500万米ドルの現金準備金があるため、純負債は約200億米ドルと少なくなっている。

PTCの負債

最後に報告された貸借対照表によると、PTCには12ヶ月以内に返済期限が到来する9億5,030万米ドルの負債と、12ヶ月を超えて返済期限が到来する25億1,000万米ドルの負債があった。 これらの債務を相殺するために、同社は2億6,500万米ドルの現金と、12ヶ月以内に期限が到来する6億7,800万米ドルの債権を保有している。 つまり、現金と12ヶ月以内の債権を合わせると、合計25億2,000万米ドルの負債があることになる。

もちろん、PTCの時価総額は222億米ドルと巨額であるため、これらの負債はおそらく管理可能であろう。 とはいえ、PTCのバランスシートが悪い方向に変化しないよう、監視を続ける必要があるのは明らかだ。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割り、EBIT(利払い・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 したがって、減価償却費の有無にかかわらず、利益に対する負債を考慮する。

PTCのEBITDAに対する有利子負債比率は3.5倍で、EBITは支払利息を3.4倍カバーしている。 このことから、負債水準は大きいが、問題があるとまでは言えない。 さらに問題なのは、PTCのEBITが過去12ヵ月で4.6%減少したことだ。 この収益傾向が続けば、同社は負債返済の苦しい戦いに直面することになる。 債務残高を分析する場合、バランスシートを見るのは当然である。 しかし、PTCが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートをご覧ください。

最後に、税務署は会計上の利益を喜ぶかもしれないが、金融機関は現金しか認めない。 そのため、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしている。 株主にとってうれしいことに、PTCは過去3年間、EBITを上回るフリー・キャッシュ・フローを生み出している。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

当社の見解

我々の分析では、PTCのEBITからフリー・キャッシュ・フローへの転換は、同社が負債にそれほど困らないことを示すはずである。 しかし、上記で指摘した他の要因はそれほど心強いものではない。 例えば、EBITで支払利息をカバーするには少々苦労しなければならないようだ。 このようなさまざまなデータを考慮すると、PTCは負債レベルを管理するのに適した立場にあると思われる。 しかし、注意すべき点がある。負債水準は、継続的な監視を正当化するのに十分なほど高いと思われる。 貸借対照表から負債について最もよく知ることができるのは間違いない。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、 PTCには注意すべき2つの警告 サインがある。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社の純現金成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、PTC が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.