デジマーク・コーポレーション(NASDAQ:DMRC)のCEO報酬について、今のところ株主はもう少し保守的かもしれない。

キーインサイト

- デジマークの年次総会は6月7日に開催予定

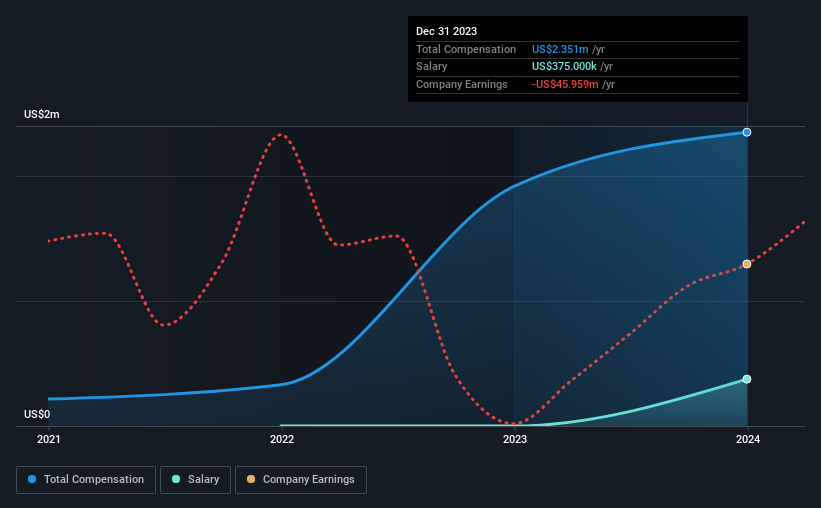

- ライリー・マコーマックCEOの報酬総額は375.0万米ドル

- 全体的な給与は業界平均並み

- デジマークの3年間の株主損失は20%、一方 EPSは過去3年間で9.2%増加

デジマーク・コーポレーション(NASDAQ:DMRC)の株主は、過去3年間のマイナスの株価リターンに落胆したことだろう。 過去数年間はEPSがプラス成長だったにもかかわらず、株価は会社の基本的な業績に追いついていない。 株主は6月7日に開催される年次株主総会で、会社の将来の方向性について取締役会に質問することを望むかもしれない。 また、役員報酬などの決議案への投票を通じて、経営陣に影響を与えることもできるだろう。 以下は、株主が現時点でCEOの昇給を承認することに慎重でありたいと考える理由についての我々の見解である。

ライリー・マコーマックの報酬総額は、同業他社と比較してどうでしょうか?

本稿執筆時点で、当社のデータによると、Digimarc Corporationの時価総額は5億6,200万米ドルで、2023年12月までの年間CEO報酬総額は240万米ドルと報告されている。 これは昨年より23%増加している。 この分析は総報酬に焦点を当てているが、給与部分が37万5,000米ドルと低めであることは認めるに値する。

アメリカのソフトウェア業界で時価総額2億米ドルから8億米ドルの同規模企業を調べたところ、そのグループのCEO報酬総額の中央値は240万米ドルであった。 このことから、ライリー・マコーマックの報酬は、同業界のCEOの中央値前後であることがわかる。 さらに、ライリー・マコーマックは1億200万米ドル相当の株式を直接保有しており、会社の成功に深く投資していることがうかがえる。

業界レベルでは、総報酬の約16%が給与、84%がその他の報酬である。 総報酬の設定方法には違いがあるが、デジマークは給与の設定という点では多かれ少なかれ市場を反映している。 給与以外の報酬に傾斜していることは、総報酬が会社の業績に連動していることを示唆していることに注意することが重要である。

デジマークの成長数字

Digimarcコーポレーションの1株当たり利益(EPS)は、過去3年間で年間9.2%成長した。 昨年は21%の収益成長を達成した。

売上高の控えめな伸びは特筆すべきプラスであると主張したい。 また、EPSの控えめな成長も悪くない。 従って、これをトップ・パフォーマーと呼ぶには程遠いが、注目する価値は十分にあると考える。 今後については、 アナリストによる同社の将来収益予測に関する無料ビジュアルレポートをチェックするとよいだろう。

デジマーク・コーポレーションは良い投資だったか?

株主の3年間の総損失が20%であることから、Digimarc Corporationには不満のある株主がいることは間違いない。 このことは、同社がCEOに高額な報酬を支払うことは賢明ではないことを示唆している。

結論として

業績が伸びているにもかかわらず、過去3年間の株価下落は確かに気になる。 業績が伸びているにもかかわらず、株価が大きく伸び悩むということは、現在、同社に影響を及ぼしている、市場が注目している他の問題がある可能性を示しているのかもしれない。 株主は、業績が伸びているときに株価が伸び悩んでいる原因を知りたがっているはずだ。 株主は取締役会に質問し、その判断と意思決定が株主の期待に沿っているかどうかを評価することができる。

CEOの報酬は注視すべき重要な側面だが、投資家は業績に関連する他の問題にも目を光らせておく必要がある。 そこで、デジマルクについて、投資前に注意すべき3つの兆候を探ってみた。

もちろん、別の銘柄を見れば素晴らしい投資先が見つかるかもしれない。そこで、興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Digimarc が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.