デイブ・インク(NASDAQ:DAVE )の堅調な決算報告は、株価を動かすには至らなかった。 当社の分析によれば、株主はこの数字に何か気になる点があることに気づいたようだ。

デイブの収益にズームイン

企業がどれだけ利益をフリーキャッシュフロー(FCF)に変換しているかを測定するために使用される重要な財務比率の1つは、発生比率です。分かりやすく言えば、この比率は純利益からFCFを差し引き、その数字をその期間の平均営業資産で割ったものである。 この比率は、企業の利益のうち、フリー・キャッシュフローに裏付けられていないものがどれだけあるかを示している。

その結果、発生比率がマイナスであれば企業にとってプラスとなり、プラスであればマイナスとなる。 現金以外の利益が一定水準にあることを示す発生主義比率がプラスであることは問題ではないが、発生主義比率が高いことは、紙の利益とキャッシュフローが一致していないことを示すため、間違いなく悪いことである。 というのも、発生比率が高いと、利益が減少したり、利益が伸び悩んだりする傾向があることを示唆する学術研究もあるからだ。

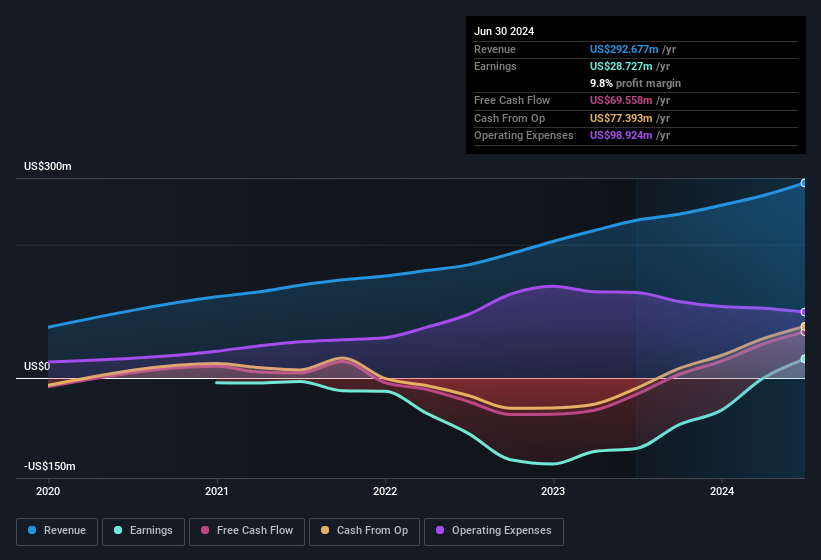

2024年6月までの12ヵ月間で、デーブは-0.38の発生比率を記録した。 したがって、法定利益はフリー・キャッシュフローを大幅に下回っている。 つまり、同社はこの期間に7,000万米ドルのフリー・キャッ シュ・フローを生み出し、報告された利益2,870万米ドルを凌駕した。 デイヴの前年同期におけるフリー・キャッシュ・フローがマイナスであったことを考えると、12ヶ月累計のフリー・キャッシュ・フローが7,000万米ドルであったことは、正しい方向への一歩であるように思われる。 とはいえ、検討すべきことはまだある。 損益計算書の異常項目が発生率にどのような影響を与えたかを調べたり、希薄化が株主にどのような悪影響を及ぼしているかを探ったりすることができる。

アナリストが将来の収益性をどのように予測しているのか、気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を描いたインタラクティブなグラフを見ることができる。

一株当たりのリターンの可能性を理解するためには、企業がどれだけ株主を希薄化しているかを考慮することが不可欠である。 たまたま、デーブは昨年6.6%の新株を発行した。 つまり、利益がより多くの株式に分配されていることになる。 希薄化を無視して純利益を喜ぶのは、大きなピザの一切れを手に入れたからといって喜ぶようなもので、ピザがさらに何切れにも切り分けられたという事実を無視するようなものだ。 ここをクリックすると、デイブのEPSチャートを見ることができる。

希薄化はデイブの一株当たり利益(EPS)にどのような影響を与えているか?

3年前、デーブは赤字でした。 昨年にズームインしても、昨年は赤字だったため、成長率について首尾一貫して語ることはできない。 しかし、数学はさておき、以前は不採算だった事業が好調になるのを見るのは常に良いことだ(希薄化が必要なければ、利益はもっと高かったと考えられるが)。 つまり、希薄化は株主にとって少しインパクトがあったということだ。

デーブのEPSが長期的に成長すれば、株価が同じ方向に動く可能性が飛躍的に高まる。 しかし、利益が増加しても一株当たり利益が横ばい(あるいは低下)であれば、株主はあまりメリットを感じないかもしれない。 一般の個人株主にとって、EPSは、会社の利益の仮定の「取り分」を確認するのに最適な指標である。

異常な項目は利益にどう影響するか?

意外なことに、デーブの発生比率が強力な現金転換を暗示していたことを考えると、同社のペーパー利益は、実際には3,300万米ドルの特別項目によって押し上げられたことになる。 利益が増えるのは常に喜ばしいことだが、異常項目による大きな貢献は時として我々の熱意を削ぐ。 何千社もの上場企業の数字を調べたところ、ある年の異常項目による増益は、翌年には繰り返されないことが多いことがわかった。 そしてそれは、これらの項目が「異例」と表現されていることから予想されることである。 2024年6月までの1年間で、デーブの異常項目のプラス幅は利益に対してかなり大きかったことがわかる。 その結果、この異常項目が法定利益を他の場合よりも大幅に押し上げていると推測できる。

デーブの利益パフォーマンスに関する我々の見解

結論として、デーブの発生率は、同社の収益がキャッシュによって十分に裏付けられていることを示唆しているが、異常項目による押し上げはおそらく一貫して繰り返されることはないだろう。 さらに、希薄化によって利益はより多くの方法で分割されることになる。 前述の見解をすべて考慮した結果、デーブの利益はおそらく、持続可能な収益性の水準について寛大な印象を与えるものと思われる。 この点を踏まえ、同社をさらに分析したいのであれば、そのリスクを知っておくことが肝要である。 投資リスクの観点から、私たちは デイブの3つの警告サインを特定した 。

この記事では、利益数字の有用性を損なう可能性のある多くの要因を見てきたが、私たちは慎重になっている。 しかし、企業に対する意見を伝える方法は他にもたくさんある。 自己資本利益率が高いことを優良企業の証と考える人もいる。 少し調べる必要があるかもしれないが、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有が多い銘柄のリストが役に立つかもしれない。

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Dave が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.