ハワード・マークスは、株価の変動を心配するよりもむしろ、『恒久的な損失の可能性こそが私が心配するリスクであり、私が知っている実践的な投資家は皆心配している』と言った。 つまり、賢い投資家たちは、倒産につきものの負債が、企業のリスクを評価する上で非常に重要な要素であることを知っているようだ。 マーフィーUSA社(NYSE:MUSA)のバランスシートには負債がある。 しかし、本当の問題は、この負債が同社をリスキーにしているかどうかである。

なぜ負債がリスクをもたらすのか?

借入金は、新たな資本やフリー・キャッシュ・フローで返済が困難になるまで、ビジネスを支援する。 最悪のシナリオでは、債権者への支払いができなくなった場合、企業は倒産する可能性がある。 これはあまり一般的なことではないが、負債を抱えた企業が、貸し手から窮迫した価格での資本調達を余儀なくされ、株主を恒久的に希薄化させることはよくあることだ。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

Murphy USAの負債額は?

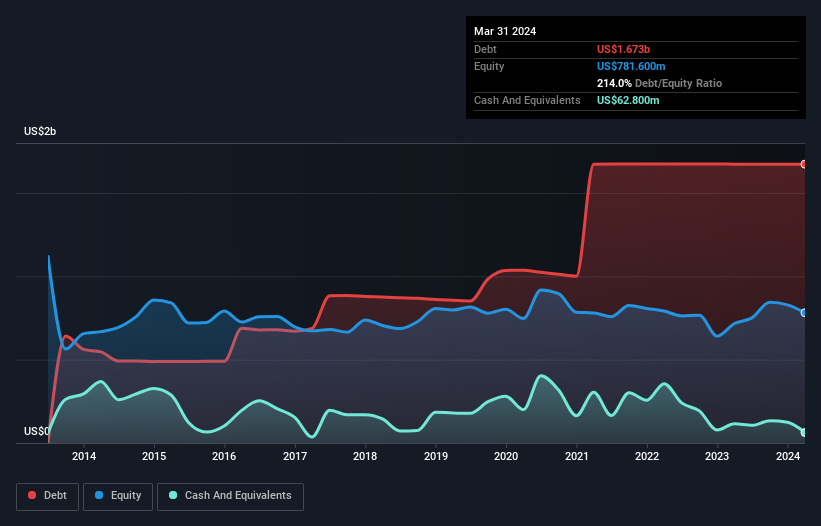

下のチャート(クリックすると詳細が表示されます)を見ると、マーフィーUSAは2024年3月に16億7,000万米ドルの負債を抱えていることがわかります。 しかし、これを相殺する6,280万米ドルの現金があり、純負債は約16億1,000万米ドルである。

マーフィーUSAのバランスシートの強さは?

最新の貸借対照表を見ると、マーフィーUSAには1年以内に返済期限が到来する8億8,470万米ドルの負債と、それ以降に返済期限が到来する26億4,000万米ドルの負債があることがわかる。 これを相殺するために、6,280万米ドルの現金と12ヶ月以内に支払期限の到来する3億8,050万米ドルの債権がある。 つまり、負債が現金と(短期)債権の合計を30億8,000万米ドル上回っている。

マーフィーUSAの時価総額は92億米ドルであるため、必要性が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、債務返済能力を精査する価値はある。

企業の収益に対する有利子負債を評価するため、純有利子負債をEBITDA(利払い前・税引き前・減価償却前利益)で割り、EBIT(利払い前・税引き前利益)を支払利息(インタレスト・カバー)で割って計算する。 この方法では、債務の絶対額と支払金利の両方を考慮する。

マーフィーUSAのEBITDAに対する負債比率は1.6であり、負債を巧みに、しかし責任を持って使用している。 また、直近12ヶ月のEBITが支払利息の8.4倍であることも、このテーマと調和している。 一方、マーフィーUSAのEBITは昨年1年間で16%減少した。 このような収益減少が続けば、同社は窮地に陥る可能性がある。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、マーフィーUSAが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性によって決まる。 将来性を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

最後に、ビジネスには負債を返済するためのフリーキャッシュフローが必要です。 そこで私たちは、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしています。 過去3年間、マーフィーUSAは、EBITの62%に相当する強力なフリー・キャッシュ・フローを生み出した。 このフリー・キャッシュ・フローにより、同社は適切なタイミングで負債を返済できる好位置につけている。

当社の見解

マーフィーUSAのEBIT成長率は、今回の分析では実質的なマイナスとなった。 例えば、金利カバー率は比較的高い。 前述のデータを総合的に勘案すると、マーフィーUSAの負債は少々リスキーである。 すべてのリスクが悪いというわけではなく、それが実を結べば株価のリターンを押し上げることもあるが、この負債リスクは念頭に置いておく価値がある。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし結局のところ、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、 マーフィーUSAの注意すべき兆候を2つ 挙げてみた。

結局のところ、純債務から解放された企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Murphy USA が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.