フットロッカー社(NYSE:FL)の株主は、株価が先月26%上昇したことに間違いなく満足しているだろう。 長期的な株主は、株価の回復に感謝するだろう。

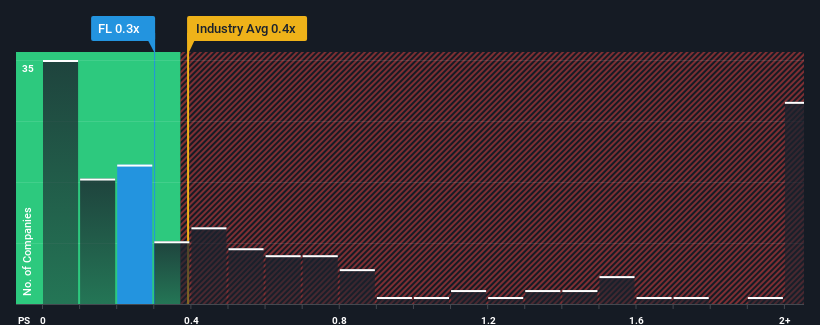

堅調な株価回復にもかかわらず、米国の専門小売業界のP/S中央値が約0.4倍と同程度の中、Foot Lockerの0.3倍というP/Sレシオを特筆に値すると考える人はまだ多くはないだろう。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

Foot Lockerの最近の業績は?

業界では最近収益が伸びていますが、Foot Lockerの収益はリバースギアに入っており、あまりよくありません。 気難しい収益実績が前向きに強化されることを多くの人が期待しているため、P/Sが下がらないのかもしれない。 そうでなければ、この種の成長プロフィールを持つ企業に比較的高い価格を支払うことになる。

アナリストの今後の予測をご覧になりたい方は、フット・ロッカーの無料 レポートをご覧ください。収益成長指標はP/Sについて何を教えてくれますか?

Foot LockerのようなP/Sレシオが妥当とみなされるには、企業が業界と同程度でなければならないという前提があります。

まず振り返ってみると、昨年の同社の収益成長は6.6%減という期待外れの落ち込みを記録したため、興奮するようなものではありませんでした。 3年間の収益成長率は合計でまだ8.1%と注目に値するため、これは長期的に持っていた良い実行に水を差した。 紆余曲折はあったが、それでも最近の収益成長は同社にとってほぼ立派なものだったと言える。

今後の見通しだが、同社を担当するアナリストによれば、来年度の売上高は0.6%減と低迷が予想されている。 一方、業界全体では3.7%の拡大が予想されており、見通しは悪い。

この情報を受けて、フットロッカーが業界と比較してかなり似たP/Sで取引されていることが気になる。 どうやら同社の投資家の多くは、アナリスト集団の悲観論を否定し、今すぐ株を手放そうとはしていないようだ。 このような収益の減少はいずれ株価に重くのしかかる可能性が高いため、この株価が持続可能だと考えるのは大胆な人だけだろう。

フット・ロッカーのP/Sは投資家にとって何を意味するのか?

株価は大幅に上昇し、現在Foot LockerのP/Sは業界中央値の範囲内に戻っています。 株価対売上高比率は、株を買うかどうかの決定的な要因になるべきではありませんが、収益期待のバロメーターとしてはかなり有能です。

Foot LockerのP/Sは、同業他社としては突出したものではないが、減収予想からすると予想外だ。 このような暗い見通しを見ると、私たちはすぐに株価が下落し、P/Sにマイナスの影響を与えるリスクがあると考えます。 収益見通しの悪さが物語っているのは、現在の株価水準が維持できない可能性があるということだ。

投資前に考慮すべき重要なリスク要因は他にもあり、私たちはフット・ロッカーが注意すべき警告サインを1つ発見しました。

もちろん、大きな収益成長の歴史を持つ収益性の高い企業は、一般的に安全な賭けです。そこで、妥当なPERを持ち、力強く業績を伸ばしている他の企業の 無料 コレクションをご覧ください。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Foot Locker が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて、長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.