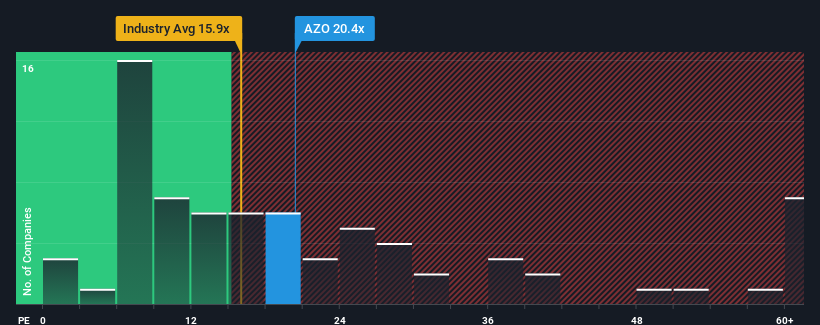

オートゾーン・インク (NYSE:AZO)の株価収益率(PER)20.4倍は、約半数の企業がPER17倍を下回り、PER9倍割れさえよくある米国の市場と比べると、今は売りに見えるかもしれない。 しかし、PERを額面通りに受け取るのは賢明ではない。

オートゾーンは最近、他の多くの企業が業績を後退させている中、業績がプラスに伸びており、確かに良い仕事をしている。 多くの人が、同社が市場の逆境に逆らい続けることを期待しているようだ。 もしそうでなければ、既存株主は株価の存続可能性について少し神経質になるかもしれない。

AutoZoneの成長は十分か?

PERを正当化するためには、オートゾーンは市場を上回る目覚ましい成長を遂げる必要がある。

昨年度の収益成長率を確認すると、同社は16%という驚異的な伸びを記録している。 直近の業績が好調だったということは、過去3年間でEPSを合計87%成長させることもできたということだ。 つまり、同社がこの間、素晴らしい業績を上げてきたことを確認することから始めよう。

将来に目を移すと、同社を担当するアナリストの予想では、今後3年間は年率10%の増益が見込まれている。 一方、他の市場は毎年10%ずつ拡大すると予測しており、大きな違いはない。

このような情報から、オートゾーンが市場と比べて高いPERで取引されていることは興味深い。 ほとんどの投資家は、かなり平均的な成長予想を無視し、この銘柄へのエクスポージャーを得るために高い金額を支払っても構わないと思っているようだ。 しかし、このレベルの利益成長はいずれ株価を押し下げる可能性が高いため、さらなる利益を得るのは難しいだろう。

オートゾーンのPERの結論

株価収益率は株を買うかどうかの決め手となるものではないが、業績期待のバロメーターとしてはかなり有効だ。

オートゾーンのアナリスト予想を検証したところ、市場にマッチした業績見通しは、我々が予想したほど高いPERに影響を与えていないことが分かった。 市場並みの成長を伴う平均的な業績見通しが示された場合、株価が下落し、高PERが低下するリスクがあると考えられる。 このような状況が改善されない限り、この株価を妥当と考えるのは難しい。

リスクについては常に考えるべきだ。その一例として、 オートゾンの注意すべき3つの兆候 を見つけたが、そのうちの1つは無視できない。

最初に出会ったアイデアだけでなく、素晴らしい会社を探すようにすることが重要です。そこで、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、AutoZone が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.