- デジタル・リアルティ・トラストが本当にお買い得なのか、それとも今日の市場で買いかぶりすぎなのか、疑問に思っているのはあなただけではありません。あなただけではないし、その答えは見た目よりも微妙かもしれない。

- 株価は先週1.4%、先月は3.9%下落し、現在年間では4.9%下落している。3年間のリターンは72.4%という驚異的な数字だ。

- デジタル・リアルティ・トラストは、AIとクラウドインフラの急増するニーズに対応するため、世界的な拠点を拡大している。新たなパートナーシップや買収により、同社のリスクとリターンのプロフィールが変化する可能性があるため、投資家は注視している。

- 当社の評価チェックでは、デジタル・リアルティ・トラストは現在6点満点中わずか2点で、他にもっと良い機会がある可能性を示唆している。しかし、次にさまざまなバリュエーション・アプローチを深く掘り下げ、最後に株式の価値を判断するさらに賢い方法を紹介する。

Digital Realty Trust の評価チェックのスコアは、わずか2/6だ。バリュエーションの内訳をご覧ください。

アプローチ 1:Digital Realty Trust 割引キャッシュフロー(DCF)分析

DCF(ディスカウント・キャッシュフロー)モデルは、デジタル・リアルティ・トラストの調整後営業資金を外挿することで、デジタル・リアルティ・トラストの将来キャッシュフローを予測し、そのキャッシュフローを現在の価値に割り引いて算出します。これにより、投資家は、長期的に生み出されると予想される資金に基づいて、事業の価値を知ることができます。

現在、デジタル・リアルティ・トラストは、20億2000万ドルのフリーキャッシュフローを生み出しています。アナリストは、この数字は着実に成長し、2029年までに37億ドルに達すると推定しています。これらの最初の5年間はアナリストの推定に頼っていますが、Simply Wall Stは一貫した成長率を用いてさらに先まで推定しています。2035年までに、フリー・キャッシュフローは53億3,000万ドルに近づくと予測されている。

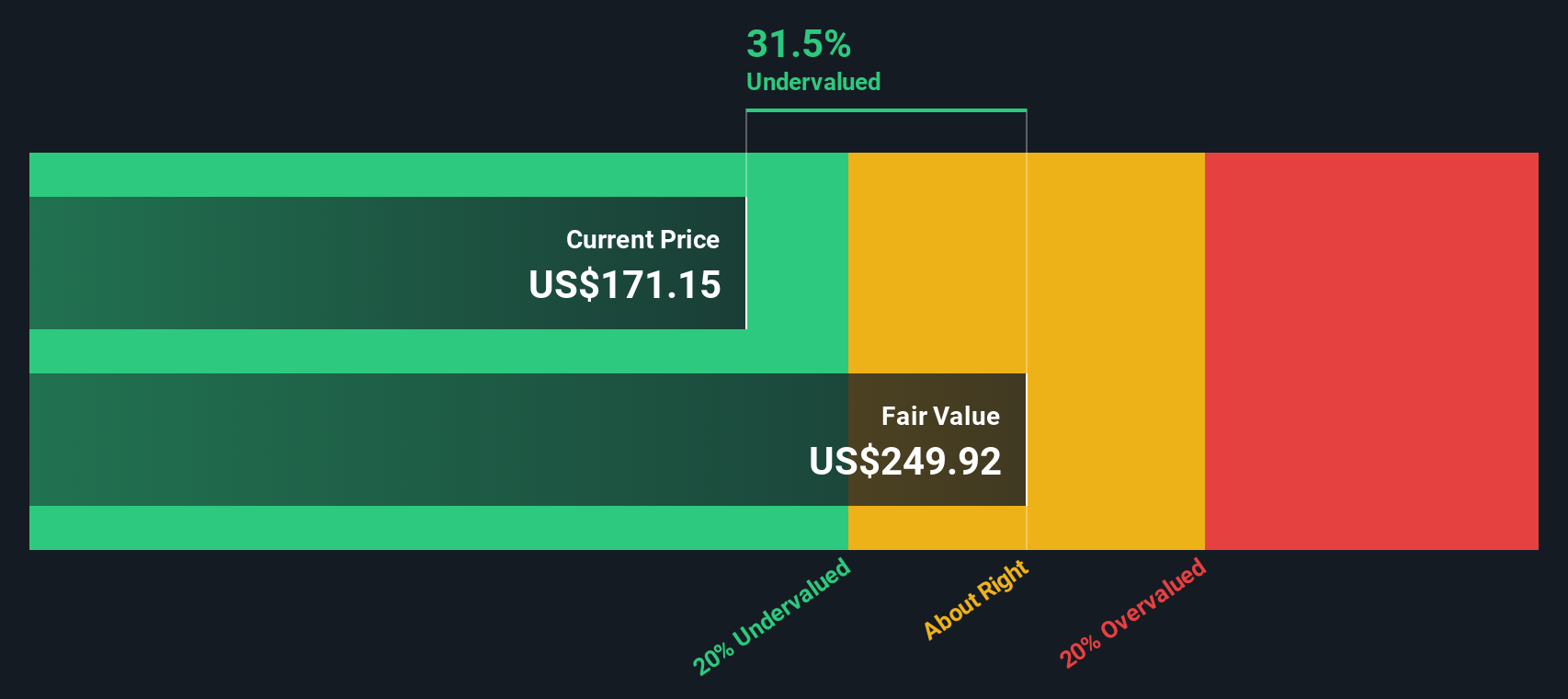

DCFモデルによると、デジタル・リアルティ・トラストの一株当たりの本源的価値は237.72ドルです。この価値は、現在の株価より約29.2%高く、この株式が現在市場で著しく過小評価されている可能性を示唆しています。

結果割安

当社のDCF(ディスカウント・キャッシュフロー)分析では、デジタル・リアルティ・トラストは29.2%過小評価されています。これをウォッチリストや ポートフォリオで追跡するか、キャッシュフローに基づく割安株861銘柄をご覧ください。

デジタル・リアルティ・トラストの公正価値の算出方法の詳細については、当社レポートの評価セクションをご覧ください。

アプローチ 2: デジタル・リアルティ・トラストの価格対収益

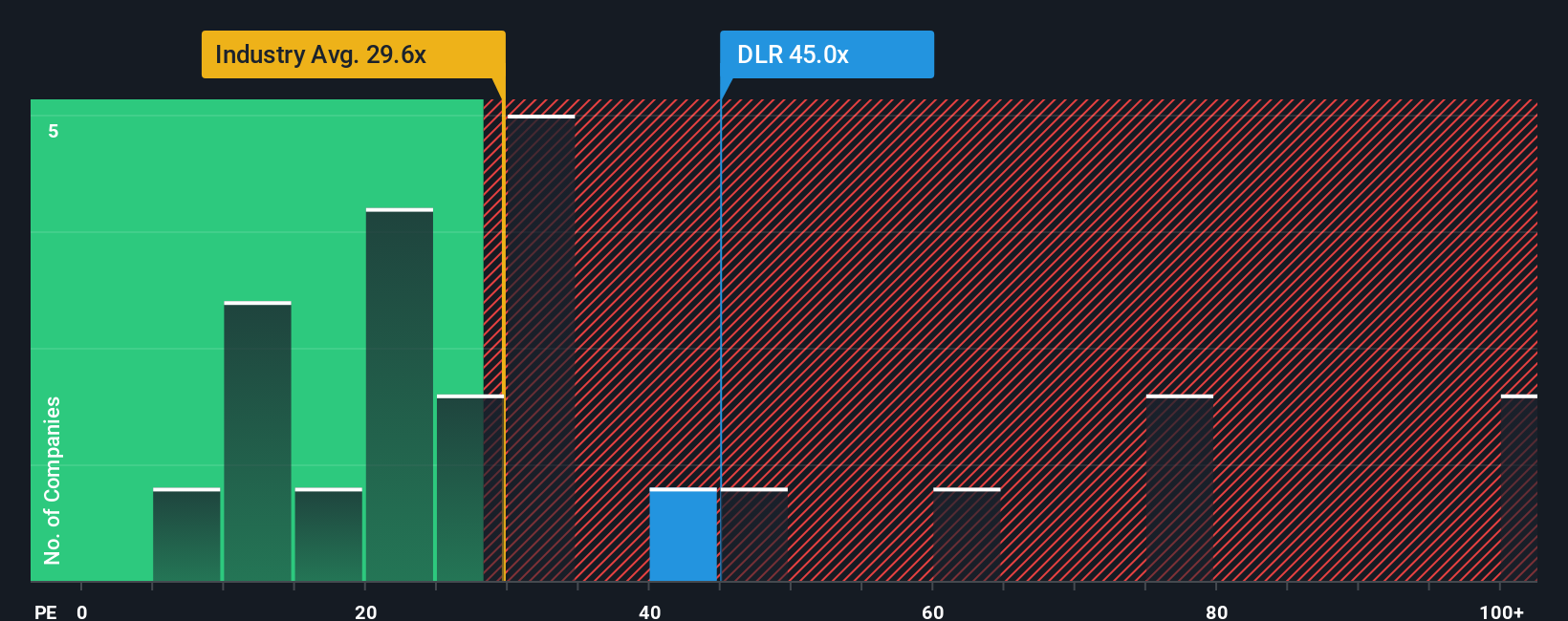

株価収益率(PE)は、デジタル・リアルティ・トラストのような収益性の高い企業の評価に最もよく使われる指標のひとつです。この数値は、類似事業間の成長見通しを比較する際に特に役立ちます。

成長見通しと企業リスクは、「正常な」または「公正な」PEレシオを決定する中心的な要素です。急成長企業や収益が安定している企業は、より高いPEレシオを要求することができる。不確実性の高い企業は通常、低い倍率で取引されます。

現在、デジタル・リアルティ・トラストは42.56倍のPEレシオで取引されている。これは、特化型 REIT の業界平均 17.05 倍を大幅に上回り、同業他社平均の 35.83 倍よりも高い。こうした比較は一定の背景を示すものではあるが、この事業のユニークな特質を完全に把握するものではない。

Simply Wall St 独自の「フェア・レシオ」は、収益成長、利益率、時価総額、リスク、業界力学などの要素を組み入れることで、比較可能性を向上させることを目的としています。デジタル・リアルティ・トラストの場合、フェアレシオは 27.85 倍で計算されており、単純な同業他社や業界平均よりも会社のプロフィールに合わせたものとなっています。

デジタル・リアルティ・トラストの現在のPE 42.56倍とフェア・レシオ27.85倍を比較すると、同社株は企業固有のファンダメンタルズに基づいて予想されるプレミアムで取引されていることが示唆されます。言い換えれば、投資家は、事業の基本的な業績とリスクプロファイルが正当化する可能性を大幅に上回る金額を支払っている。

結果割高

PEレシオは1つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろう?インサイダーが爆発的成長に大きく賭けている1402社をご覧ください。

意思決定をアップグレードしましょう:デジタル・リアルティ・トラストのシナリオを選択する

先に、評価を理解するさらに良い方法があると述べました。ナラティブをご紹介しましょう。ナラティブとは、企業に対する見方、成長の原動力、リスク、将来の可能性に関するストーリーを、独自の財務予測や公正価値の見積もりと結びつけるシンプルなフレームワークです。

ナラティブは、数字を現実世界の文脈に固定することで、投資に命を吹き込む助けとなる。これにより、フェア・バリューと現在の価格との差に基づいて売買のタイミングを決めることが容易になります。シンプリー・ウォールセントのコミュニティ・ページでは、何百万人もの投資家がこれらのストーリーを追跡・比較するためにナラティブを使用しています。新しいデータやニュースが入ると、すべてが自動的に更新されるため、余分な労力をかけずに最新の視点を保つことができます。

例えば、デジタル・リアルティ・トラストの「ナラティブ」を構築している投資家の中には、AIを活用した強力な需要を予測し、220ドル以上のフェアバリューを見込む人もいるかもしれません。一方、競争の激化とマージンプレッシャーを予想する投資家は、フェアバリューを 110 ドル近辺と予想します。ナラティブを使えば、こうした競合する視点を自分の視点と並べて簡単に見ることができ、よりスマートで個人的な投資判断に役立ちます。

デジタル・リアルティ・トラストについては、2 つの代表的なデジタル・リアル ティ・トラスト・ナラティブのプレビューをご覧ください:

公正価値:197.70 ドル

約 14.8%割安

収益成長率13.16%

- アナリストは、データセンターへの旺盛な需要と戦略的拡張の成功が、堅調なリーシングと新たな投資資金に支えられ、今後の収益成長を牽引すると見ている。

- 持続可能性への取り組みや固定エスカレーターのリース更新により、収益性は向上する可能性がある。成長市場における新たな開発もまた、新たな機会を生み出す。

- リスクとしては、急拡大が需要を上回る可能性、収益性に影響を与える金利上昇、競争圧力などがある。コンセンサスでは、現在の株価から13.3%の上昇を予想している。

フェアバリュー:110.45ドル

約52%の割高

収益成長率7%

- デジタル・リアルティは、AI とクラウド主導の需要拡大から恩恵を受ける態勢にあり、国際展開とサービスの最適化がさらなる追い風となる。

- 株価は、金利上昇、競争激化(REIT 同業他社やハイパースケーラ ーとの競争)、同セクターにおける過剰建築の潜在的リスクなどの逆風に直面している。

- バリュエーションは、現状では妥当かやや割安と見られる。しかし、執行上の不手際や債務水準の上昇、あるいは供給が需要を上回るような事態が発生すれば、急速に見通しが変わる可能性がある。

デジタル・リアルティ・トラストにはまだ何かあると思いますか?当社のコミュニティで、他の人々の意見をご覧ください!

Simply Wall Stによるこの記事は一般的なものです。当社は、偏りのない方法論を用い、過去のデータとアナリストの予測にのみ基づいて解説を提供しており、当社の記事は財務上のアドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Digital Realty Trust が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.