デービッド・アイベンは、『ボラティリティは我々が気にするリスクではない。我々が気にかけるのは、資本の永久的な損失を避けることだ』。 つまり、企業の危険性を評価する際、負債(通常、倒産に関与する)が非常に重要な要素であることを、賢明な投資家たちは知っているようだ。 重要なのは、ダナハーコーポレーション(NYSE:DHR)が負債を抱えていることだ。 しかし、株主はその負債の使用を心配すべきなのだろうか?

負債はいつ危険か?

フリー・キャッシュ・フローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債は企業にとって危険となる。 最悪のシナリオでは、債権者に支払いができなくなった場合、企業は倒産する可能性がある。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低い価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

ダナハーの負債額は?

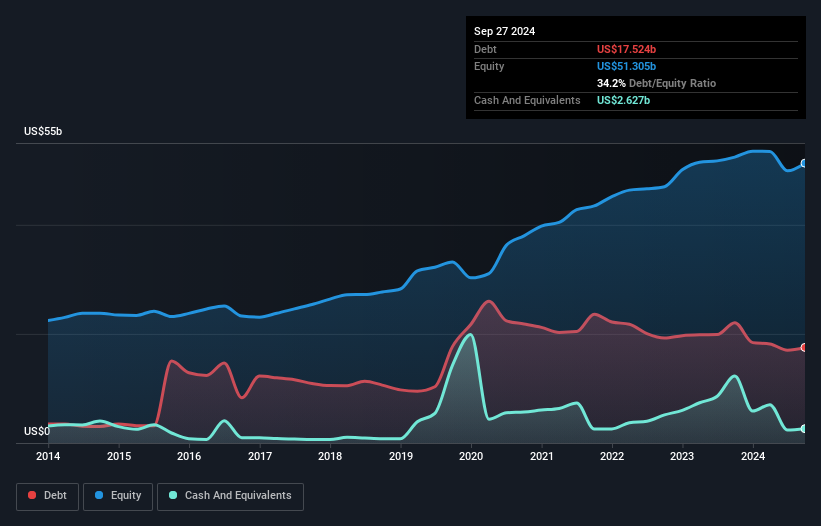

下の画像をクリックすると詳細が表示されますが、2024年9月末時点のダナハーの負債は175億米ドルで、1年前の221億米ドルから減少しています。 しかし、26.3億米ドルの現金もあるため、純負債は149億米ドルとなる。

ダナハーの負債について

最後に報告された貸借対照表によると、ダナハーには12ヶ月以内に返済期限が到来する73.4億米ドルの負債と、12ヶ月を超えて返済期限が到来する220.0億米ドルの負債がある。 一方、現金は26億3,000万米ドル、1年以内に期限の到来する債権は41億米ドル相当である。 つまり負債は現金と短期債権の合計より226億米ドル多い。

ダナハーの時価総額が1,662億米ドルという巨大なものであることを考えると、これらの負債が大きな脅威となるとは考えにくい。 しかし、十分な負債があるため、株主は今後もバランスシートを監視し続けることをお勧めする。

我々は、利益に対する負債水準について知るために、主に2つの比率を使用している。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 従って、減価償却費の有無にかかわらず、利益に対する負債を検討する。

ダナハーのEBITDAに対する純有利子負債の比率は約2.0であり、有利子負債の使用は中程度であることを示唆している。 また、63.4倍という強力なインタレスト・カバレッジが、さらに安心感を高めている。 ダナハーは昨年、EBITを3.1%増加させた。 しかし、これは負債に関してはプラスである。 負債水準を分析する場合、バランスシートから始めるのは当然である。 しかし、ダナハーが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 プロフェッショナルの意見をご覧になりたい方は、アナリストの利益予測に関する無料レポートが興味深いでしょう。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要があります。 過去3年間、ダナハーはEBITを上回るフリーキャッシュフローを生み出している。 このような強力なキャッシュ・コンバージョンは、ダフト・パンクのコンサートでビートが落ちたときの観客のように私たちを興奮させる。

当社の見解

幸いなことに、ダナハーの利子カバー率は高く、負債を上回っている。 また、EBITからフリー・キャッシュ・フローへの転換も心強い。 上記の様々な要因を考慮すると、ダナハー社はかなり賢明な負債の使い方をしているように見える。 負債にはリスクもあるが、株主へのリターンを高めることもできる。 負債を分析する際、バランスシートに注目すべきなのは明らかだ。 しかし、投資リスクのすべてが貸借対照表にあるわけではなく、むしろそうとは言い難い。 そのため、 ダナハーに見られる 1つの警告サインに 注意する必要がある。

結局のところ、純債務のない企業に注目した方が良いことが多い。そのような企業の特別リスト(すべて利益成長の実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Danaher が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.