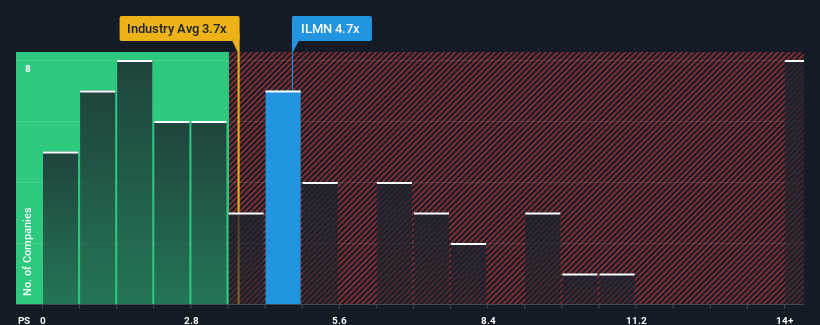

米国のライフサイエンス業界に属する企業の半数近くが3.7倍を下回るPER(株価収益率)であることを見ると、イルミナ(NASDAQ:ILMN)は4.7倍のPERで売りシグナルを発しているように見える。 しかし、P/Sがこれほど高いのには何か理由があるかもしれないので、額面通りに受け取るのは賢明ではない。

イルミナの業績推移

イルミナの最近の売上高のマイナス成長は、他社と比べて良くも悪くもない。 1つの可能性として、P/Sレシオが高いのは、投資家が同社が事態を好転させ、収益の幅広い下降トレンドから脱却できると考えているからである。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

アナリストが、イルミナの将来が業界と比較してどのように位置づけられると考えているかを知りたいとお考えですか?その場合は、当社の無料 レポートから始めるとよいでしょう。イルミナに十分な収益成長が予測されているか?

イルミナのP/Sレシオは、堅実な成長が期待され、重要な点として業界よりも優れた業績を上げる企業にとって典型的なものでしょう。

まず振り返ってみると、昨年の同社の収益成長は1.8%減と期待外れで、興奮するようなものではなかった。 しかし、その前の数年間は非常に好調であったため、過去3年間で合計39%という驚異的な増収を達成することができた。 紆余曲折はあったが、それでも最近の収益成長は同社にとって十分すぎるほどだったと言える。

将来的な展望に目を移すと、同社を担当するアナリストの予測によれば、今後3年間の売上高は年率6.4%の成長が見込まれる。 これは、より広範な業界の年間6.5%の成長予測に近い。

これを考慮すると、イルミナのP/Sが他社の大半を上回っているのは不思議だ。 どうやら同社の投資家の多くは、アナリストが示すよりも強気で、今すぐには株を手放したくないようだ。 これらの株主は、P/Sが成長見通しに沿った水準まで下落した場合、失望を味わうことになるかもしれない。

イルミナのP/Sに関する結論

一般的に、私たちは売上高株価比率の使用を、市場が企業全体の健全性についてどう考えているかを確認するために限定することを好みます。

イルミナの将来の収益予測が業界全体と同水準であることを考えると、同社が高いP/Sで取引されていることはやや意外である。 収益の数字が世界を熱狂させていないことから、同社の高いP/Sが長期的に持続可能かどうか疑わしい。 現在の株価対売上高比率を正当化するには、ポジティブな変化が必要だ。

会社のバランスシートは、リスク分析のもう一つの重要な分野である。 イルミナのバランスシート分析(無料)を通じて、6つの簡単なチェックで主なリスクの多くを評価することができる。

イルミナのビジネスの強さについて確信が持てない場合は、当社の対話型リストで、ビジネスファンダメンタルズがしっかりしている他の企業を探してみてはいかがでしょうか。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Illumina が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.