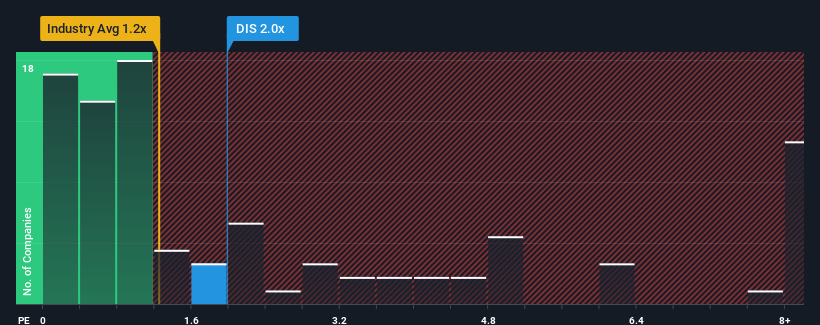

米国のエンターテインメント業界の企業のほぼ半数が、株価売上高倍率(P/S)が1.2倍を下回っていることを見ると、ウォルト・ディズニー・カンパニー(NYSE:DIS)はP/Sが2倍で、売りシグナルを発しているように見える。 しかし、P/Sが高いのには理由があるかもしれず、それが妥当かどうかを判断するにはさらなる調査が必要だ。

ウォルト・ディズニーの業績

ウォルト・ディズニーはここ最近、収益成長率が他のほとんどの企業より劣っており、比較的低迷している。 P/Sレシオが高いのは、投資家がこの収益不振が顕著に改善すると考えているからかもしれない。 そうでなければ、特別な理由もなく高い株価を支払っていることになる。

同社のアナリスト予想に関する全容が知りたいですか?ウォルト・ディズニーの無料 レポートが 、今後の見通しを明らかにします。収益成長指標は、高いP / Sについて何を教えていますか?

ウォルト・ディズニーのP/Sレシオは、堅実な成長を遂げ、重要なことに業界よりも良い業績を上げると期待される企業にとって典型的なものだろう。

振り返ってみると、昨年度は2.6%の増収となった。 直近の3年間でも、短期的な業績にもいくらか助けられ、全体で53%という素晴らしい増収を記録している。 したがって、株主はこうした中期的な収益成長率を間違いなく歓迎しただろう。

将来に目を転じると、同社を担当するアナリストの予想では、今後3年間は毎年5.0%の増収が見込まれている。 これは、より広範な業界の年率10%の成長予測よりも大幅に低い。

このことを考えると、ウォルト・ディズニーのP/Sが他社の大半を上回っていることは憂慮すべきことだ。 どうやらディズニーの投資家の多くは、アナリストが示すよりもずっと強気で、いくら株価が上がっても手放そうとしていないようだ。 このレベルの収益成長はいずれ株価に重くのしかかるだろうから、この株価が持続可能だと考えるのは大胆な人だけだろう。

ウォルト・ディズニーのP/Sに関する結論

通常、投資判断の際に株価売上高比率を深読みすることには注意したい。

ウォルト・ディズニーの収益見通しがあまり芳しくないことを考えると、これほど高いPERで取引されているのは驚きだ。 同社の収益予想が弱いことは、高いP/Sにとって良い兆候ではなく、収益センチメントが改善しなければ、P/Sは下落する可能性がある。 この価格水準では、特に状況が改善しない場合、投資家は慎重であり続けるべきである。

投資前に考慮すべき重要なリスク要因は他にもあり、我々はウォルト・ディズニーの注意すべき2つの警告サインを発見した。

最初に出会ったアイデアだけでなく、優れた企業を探すようにすることが重要だ。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Walt Disney が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.