バークシャー・ハサウェイのチャーリー・マンガーが支援する外部ファンド・マネージャー、リー・ルー氏は、『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言って、そのことを強調していない。 だから、ある銘柄のリスクがどの程度かを考えるとき、負債を考慮する必要があるのは明らかかもしれない。 重要なことは、UnitedHealth Group Incorporated(NYSE:UNH)は負債を抱えているということだ。 しかし、より重要な問題は、その負債がどれだけのリスクを生み出しているかということだ。

負債がもたらすリスクとは?

負債は、事業が新たな資本またはフリー・キャッシュ・フローで返済することが困難になるまで、事業を支援する。 最終的に、企業が負債返済の法的義務を果たすことができなければ、株主は何も手にすることができない。 しかし、より一般的な(しかし、まだ高価な)状況は、会社が単に負債を制御するために安い株価で株主を希釈化しなければならない場合である。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業における希薄化を高い収益率で再投資する能力に置き換えた場合である。 私たちは、企業の負債の使用について考えるとき、まず現金と負債を一緒に見ます。

UnitedHealth Groupの最新の分析をご覧ください。

UnitedHealth Groupはどれだけの負債を抱えているか?

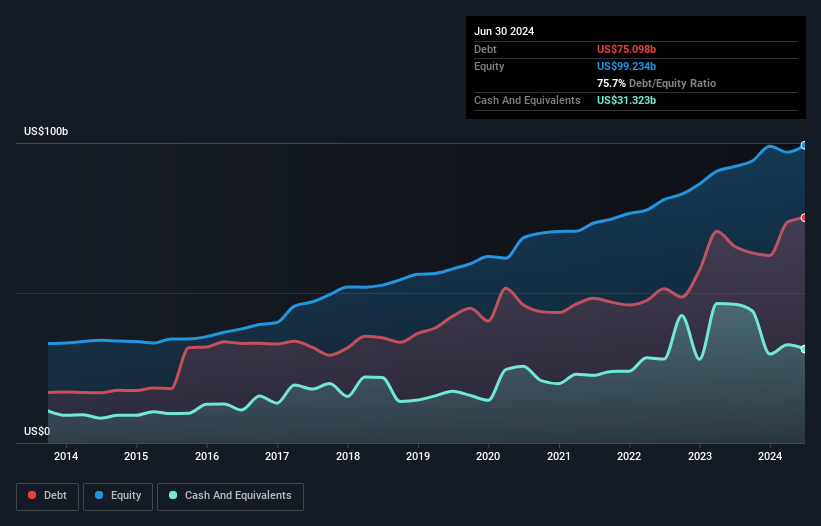

下の画像をクリックすると、より詳細な情報を見ることができ、2024年6月時点でユナイテッドヘルス・グループの負債は751億米ドルとなり、1年前の656億米ドルから増加した。 しかし、313億米ドルの現金もあり、純負債は438億米ドルである。

ユナイテッドヘルス・グループの負債について

最新の貸借対照表データによると、ユナイテッドヘルス・グループには、1年以内に返済期限が到来する1,047億米ドルの負債があり、それ以降に返済期限が到来する822億米ドルの負債がある。 これらの債務を相殺するために、313億米ドルの現金と、12ヶ月以内に期限が到来する499億米ドルの債権がある。 つまり、負債総額は現金と短期債権を合わせた額より1,056億米ドル多い。

ユナイテッドヘルス・グループの時価総額が5,528億米ドルと巨大であることを考えると、これらの負債が大きな脅威となるとは考えにくい。 とはいえ、バランスシートが悪い方向に変化しないよう、監視し続ける必要があることは明らかだ。

私たちは、利益に対する負債水準について知るために、主に2つの比率を使っている。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレストカバー)である。 このアプローチの利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることです。

ユナイテッドヘルス・グループの純負債はEBITDAのわずか1.3倍であり、無謀な借り手ではないことを示している。 また、9.2倍のインタレストカバー率を誇っており、これは十分すぎるほどである。 幸いなことに、ユナイテッドヘルス・グループは昨年、EBITDAを5.0%成長させた。 私たちが貸借対照表から負債について最も多くを学ぶことは間違いない。 しかし、ユナイテッドヘルス・グループが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来の収益性が決定する。 だから、あなたが将来に焦点を当てている場合は、アナリストの利益予測を示すこの無料レポートをチェックすることができます。

最後に、企業が負債を返済できるのは、会計上の利益ではなく、冷厳な現金だけである。 そこで私たちは、EBITがどれだけフリーキャッシュフローに変換されているかを常にチェックしている。 直近の3年間で、ユナイテッドヘルス・グループはEBITの74%に相当するフリー・キャッシュ・フローを記録しており、フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これはほぼ普通である。 このフリー・キャッシュ・フローにより、同社は適切な場合に負債を返済するのに有利な立場にある。

当社の見解

UnitedHealth GroupのEBITからフリーキャッシュフローへの転換は、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 そして、その金利カバーもまた非常に心強いので、それは良いニュースの始まりに過ぎない。 また、ユナイテッドヘルス・グループがヘルスケア業界に属していることも注目に値する。 これらすべてのデータを考慮すると、ユナイテッドヘルス・グループは負債に対してかなり賢明なアプローチを取っていると思われる。 それは若干のリスクをもたらすが、株主へのリターンを高めることもできる。 負債レベルを分析する場合、バランスシートは明らかに始めるべき場所である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 ユナイテッドヘルス・グループは、 私たちの投資分析において4つの警告サインを示して おり、そのうちの1つは私たちを少し不快にさせていることに注意してください...

結局のところ、純債務から解放された企業に焦点を当てた方が良いことが多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできる。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、UnitedHealth Group が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.