一部の株主にとって残念なことに、キュー・ヘルス社(NASDAQ:HLTH)の株価はこの30日間で26%下落し、最近の痛みを長引かせている。 最近の下落で、株主にとっては悲惨な12ヶ月が終了し、その間90%の損失を抱えている。

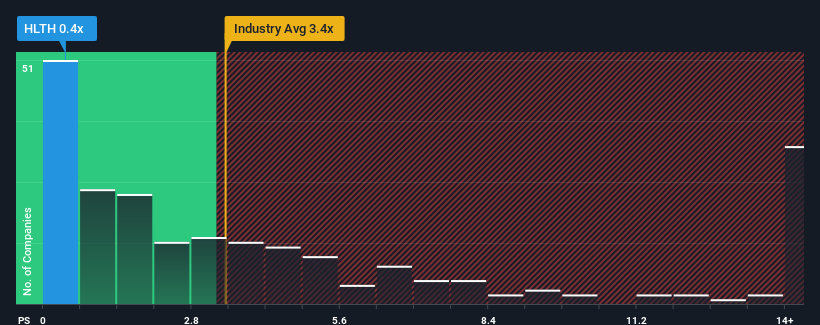

米国の医療機器業界のほぼ半数がP/Sレシオ3.4倍以上であり、P/Sが8倍を超えることさえ珍しくないからだ。 ただし、P/Sが限定的なのは何か理由があるかもしれないので、額面通り受け取るのは賢明ではない。

Cue Healthの最近の業績は?

Cue Healthの収益は、他のほとんどの企業がプラスの収益成長をしているのに対し、最近は後退しているため、もっと良くなっている可能性がある。 収益不振が続くと多くの人が予想しているようで、P/Sレシオを押し下げている。 もしそうなら、既存株主は今後の株価の方向性について興奮するのは難しいだろう。

アナリストがキュー・ヘルスの将来を業界と比較してどのように評価しているか知りたいですか?その場合は、当社の無料 レポートが最適です。収益成長指標は低P/Sについて何を語っているか?

Cue HealthのP/Sレシオは、非常に低い成長率、あるいは収益の減少が予想される企業の典型的なもので、重要なことは、業界よりもはるかに業績が悪いということです。

昨年度の財務を見直すと、同社の収益が85%も減少しているのを見て落胆した。 しかし、その前の数年間は非常に好調であったため、過去3年間で合計209%という驚異的な増収を達成することができた。 紆余曲折はあったが、それでも最近の収益成長は同社にとって十分すぎるほどだったと言えるだろう。

同社を担当する4人のアナリストによれば、今後3年間は毎年32%ずつ収益が増加すると予想されている。 これは、より広範な業界の年間66%の成長予測よりもかなり低い。

これを考慮すると、キュー・ヘルスのP/Sが他社の大半を下回っているのも理解できる。 大半の投資家は、将来の成長が限定的であることを予想しており、株価を引き下げた金額しか払いたくないようだ。

キュー・ヘルスのP/Sから何を学ぶか?

崖から落ちそうになったCue Healthの株価は、P/Sも大きく引き下げている。 一般的に、投資判断の際に株価売上高比率を深読みすることには注意が必要だが、他の市場参加者がその企業についてどう考えているかについては、株価売上高比率から多くを読み取ることができる。

予想通り、キュー・ヘルスのアナリスト予想を分析したところ、同社の圧倒的な収益見通しが低P/Sの主な要因であることが確認された。 現段階では、投資家は収益改善の可能性がP/Sレシオの上昇を正当化できるほど大きくないと感じている。 こうした状況が改善されない限り、この水準前後で株価の障壁が形成され続けるだろう。

他にも考慮すべき重要なリスク要因があり、キュー・ヘルスに投資する前に注意すべき5つの警告サイン(2つは私たちを不快にさせる!)を発見した。

利益を上げている強力な企業があなたの心をくすぐるなら、低PERで取引されている(しかし、利益を伸ばすことができることが証明されている)興味深い企業の 無料リストをチェックすることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Cue Health が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.